中国基金报记者 周一婉

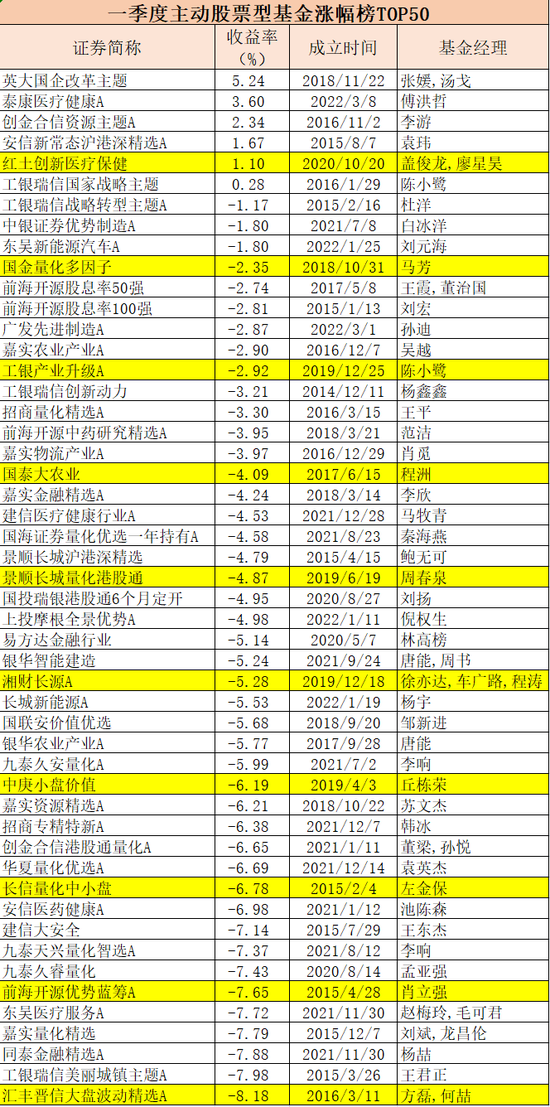

2022年一季度在各种市场风险集聚下落下帷幕,今年前三个月的基金业绩和发行情况也新鲜出炉。

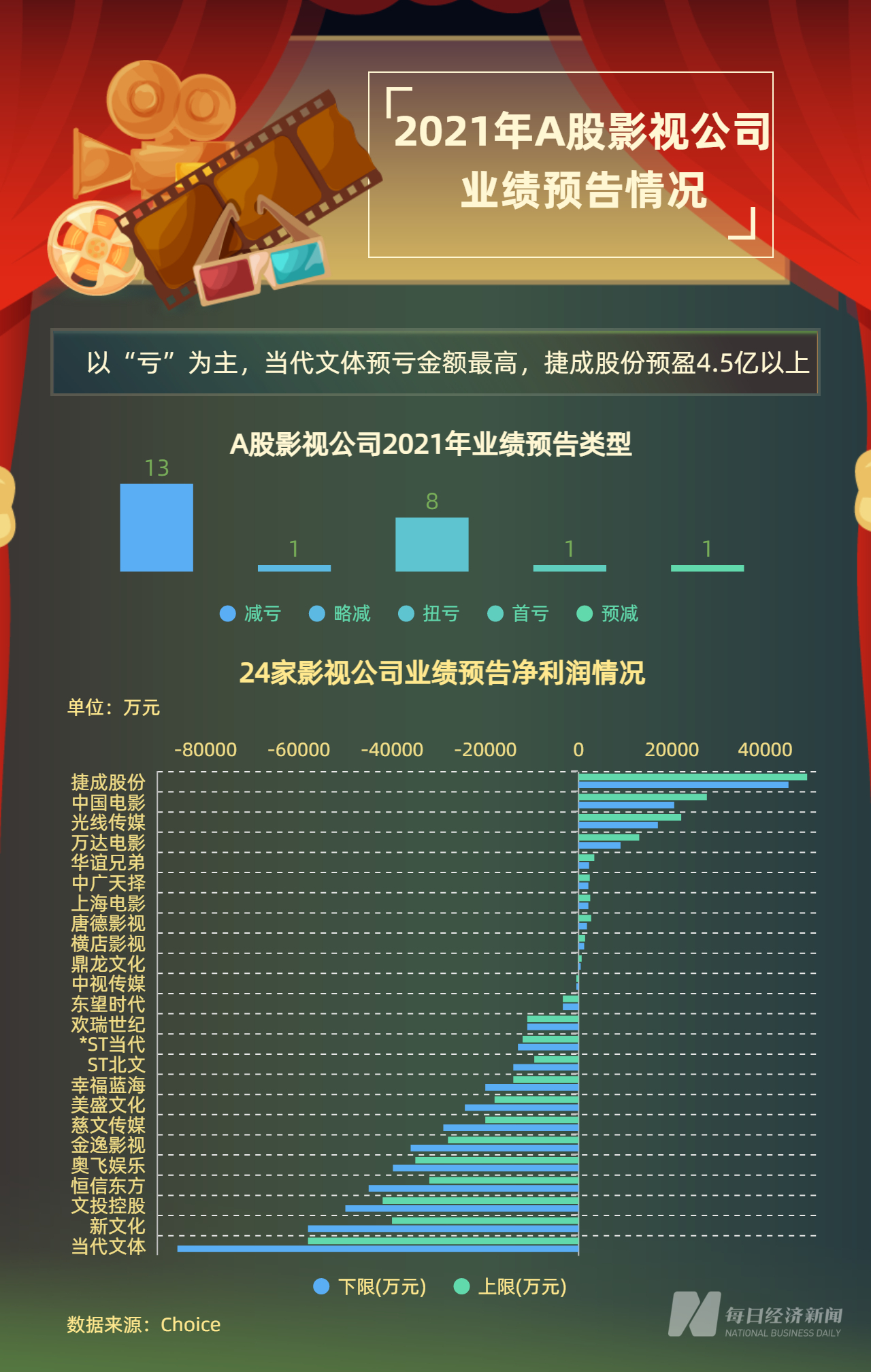

受到市场震荡调整的影响,主动权益类基金年内大多出现亏损。不过在市场大幅下跌下,仍有部分基金产品扛住波动斩获较好收益。重仓投对了行业,是今年基金表现出色最大的原因。整体来看,这些基金多聚焦煤炭、石油、房地产等周期板类品种。

新基金发行市场而言,年初开始的市场大幅波动严重冲击新基金发行市场。与新成立基金规模超万亿元的去年一季度相比,今年一季度新基金发行市场认购热情骤降,新成立基金规模不足3000亿元,同比骤降超7成。

6只主动股票基金业绩收红

Wind数据显示,今年一季度沪指累计下跌10.65%,深指累计下跌18.44%,创业板指累计下跌19.96%,科创50累计跌幅达21.97%。市场的大幅震荡拖累了权益基金表现,高仓位运作的主动股票型基金整体表现不佳。

Wind数据显示,一季度主动股票型基金平均净值跌幅达15.69%。全部主动股票基金中,仅6只(各份额合并统计)于一季度斩获正收益,这些基金分别为英大国企改革主题、泰康医疗健康A、创金合信资源主题A、安信新常态沪港深精选A、红土创新医疗保健和工银瑞信国家战略主题。

此外,工银瑞信战略转型主题A、中银证券优势制造A、东吴新能源汽车A、国金量化多因子、海开源股息率50强等基金净值跌幅较小。整体来看,这些“逆市”收红及比较抗跌的主动股票基金多聚焦医药、资源、农业及高股息板块。

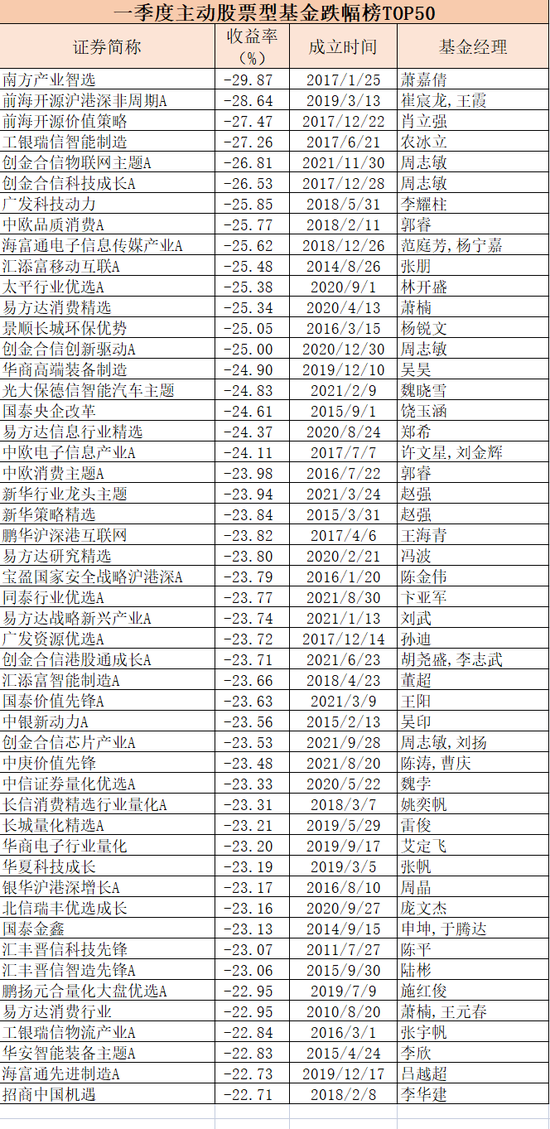

在少部分主动股票型基金业绩抗跌的同时,多数产品一季度表现欠佳,更有多只产品跌超20%,在近三个月经历大幅回撤,在普通股型基金产品中跌幅居前。今年一季度,表现最好与最差的主动股票基金业绩首尾相差35.11个百分点。

其中表现垫底的是一只管理规模低于10亿元的中小型基金。在经历两任基金经理的离任后,最新一任基金经理从2019年5月开始担任基金经理,并在2021年11月之前取得了较好的业绩表现。

然后,最近三个月,该基金经历大幅回撤。该基金2021年末重仓股名单中,亿纬锂能、泉峰汽车、华扬联众、芒果超媒等2022年以来回撤已超过20%,其中芒果超媒回撤更是超过40%。

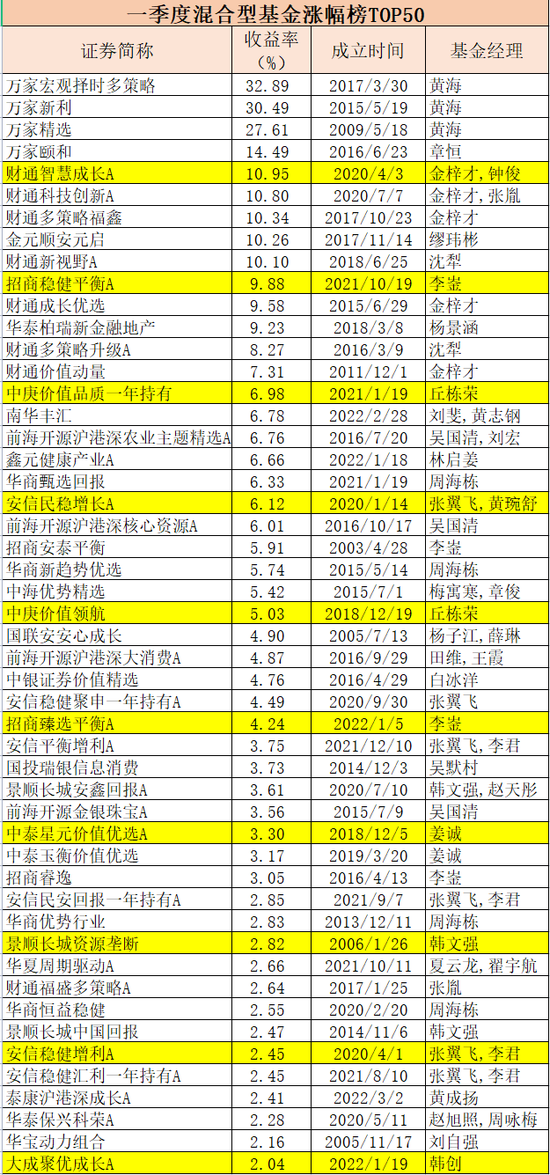

混合基金最高收益32.89%

重仓周期产品领涨

今年一季度,混合型基金净值平均跌幅11.61%,但有117只基金逆市斩获正收益。排名靠前的基金几乎都重点配置了石油、煤炭、豆粕、房地产等周期类品种。收益最牛基金斩获32.89%的回报,与排名最后的基金首尾相差超62个百分点。

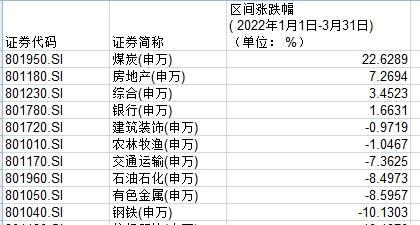

从各个行业表现来看,一季度,申万一级31个行业有4个上涨。煤炭、房地产、综合、银行板块涨幅分别为22.63%、7.27%、3.45%、1.66%。值得一提的是,领涨的煤炭、房地产板块在3月的后半月表现非常亮眼。

一季度A股涨幅排名前十行业指数表现

一季度A股涨幅排名前十行业指数表现受此带动,重仓低估值地产、金融、能源及航空等低估值板块及困境反转行业的混合基金一季度业绩表现居前,有9只基金斩获10%以上的回报率,在弱市中实属不易。

其中,黄海管理的三只基金万家宏观择时多策略、万家新利、万家精选占据一季度混合基金业绩排行前三席。

他在去年四季报里介绍所管基金投资策略和运作分析时表示,当前市场对经济趋势性下行的定价还未充分,我们对未来市场的中枢和成长股的高估值保持谨慎的态度。在经济不稳和无风险利率下行的阶段下,股息率高且能持续稳定分红的价值股会是现阶段的稀缺资产,市场需要对其价值重估。

在经济压力不断加大的2022年上半年,稳地产的政策也将逐步出台,这将为处于困境中的地产行业带来反转的契机。我们持续看好金融地产、能源行业的龙头公司,优选其中稳健增长、持续分红的优势龙头企业,把握市场资金从成长股向价值股再平衡的契机,实现净值稳健增长。

现在来看,这几点得到了市场的印证,在申万一级行业中,今年表现最好的5大行业就是煤炭、综合、建筑装饰、银行和地产,而军工、电子等成长行业成了表现最差的行业。

以万家精选混合为例,基金2021年四季度前十大持仓中行业配置得很极致,可谓是彻底贯彻了季报里的投资策略:前6个股票是地产,后4个股票是煤炭,合计占了74%。实际上,黄海2020年9月上任以来对一直对地产很看好,房地产的仓位始终超过基金持仓的一半,而煤炭是2021年3季度加起来的。

另外,万家基金旗下另一位基金经理章恒管理的万家颐和也于一季度斩获10%以上的收益。根据基金2021年度四季报,万家颐和股票持仓占比为92.6%,前十大重仓股中,房地产股3只,可选消费1只,其他6只均为煤炭、石油等传统能源股。重仓股几乎都分布在低估值板块。

财通基金旗下金牌基金经理金梓才参与管理的财通智慧成长A、财通科技创新A以及单独管理的财通多策略福鑫同样取得10%以上的收益率。

在金梓才看来,今年的投资市场基本面或低于预期,较安全的基金类型偏向于消费端或偏向于必选消费。在这样的背景下,农业、服务业会是较好方向。此外,建议需要规避的是成长行业和周期性行业,假设下半年稳增长有了一定效果,例如白酒、地产链的后周期公司业绩重新回归,这些方向的资产也要关注。

“对于农林牧渔板块,我们认为,农业下游子领域与CPI相关性均较大。其中,猪肉作为CPI第一大权重,其结构性上行的背景下可能导致其他肉类价格的趋势性上行。生猪价格指数或已跌至历史低位,当前时点投资的安全边际或相对较高。” 金梓才介绍道。

此外,吴国清、刘宏管理的前海开源沪港深农业主题精选A、吴国清单独管理的前海开源沪港深核心资源A、周海栋管理的华商甄选回报等同样表现不俗,一季度收益率超过6%。

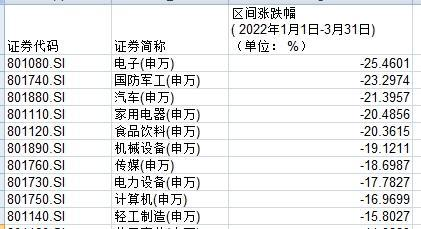

在下跌的行业中,电子、国防军工、汽车、家用电器、食品饮料板块指数跌幅居前,跌幅均超20%。

一季度A股跌幅排名前十行业指数表现

一季度A股跌幅排名前十行业指数表现受此拖累,多只重仓相关行业板块的混合基金表现垫底,其中阶段性表现最差的基金跌幅29.99%,与表现领先的基金相差62.88个百分点。

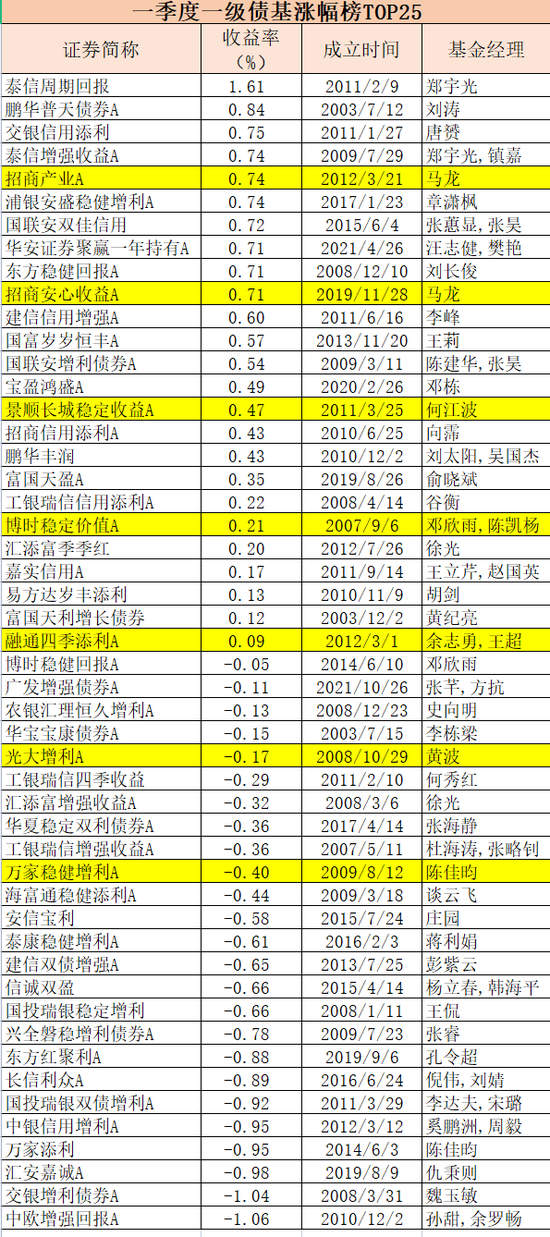

3成一级债基斩获正收益

今年一季度,混合债券型一级基金平均净值跌幅1.67%。其中,有25只产品在今年一季度收益率为正,在全部85只基金中占比29.41%。

其从大类资产配置能力和选券能力上看,一级债基一季度净值增长率排名靠前的基金,其大多具有较佳的个券选择能力。其选券能力均贡献正收益,且收益贡献排名在同类基金中基本均位于靠前位次。

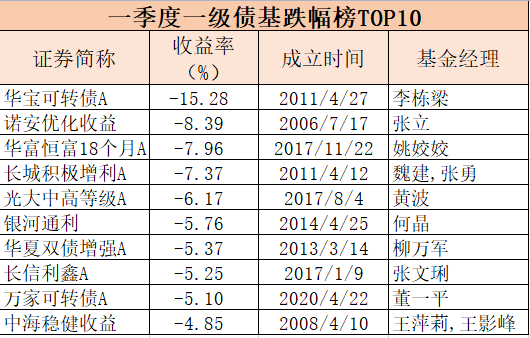

而从跌幅榜来看,今年一季度净值回撤较高的一级债基多为可转债仓位较高的基金。今年从大类资产收益角度来看,纯债品种整体还是取得正收益的,但股票和可转债纷纷出现下跌,从而对产品整体表现形成了明显拖累。

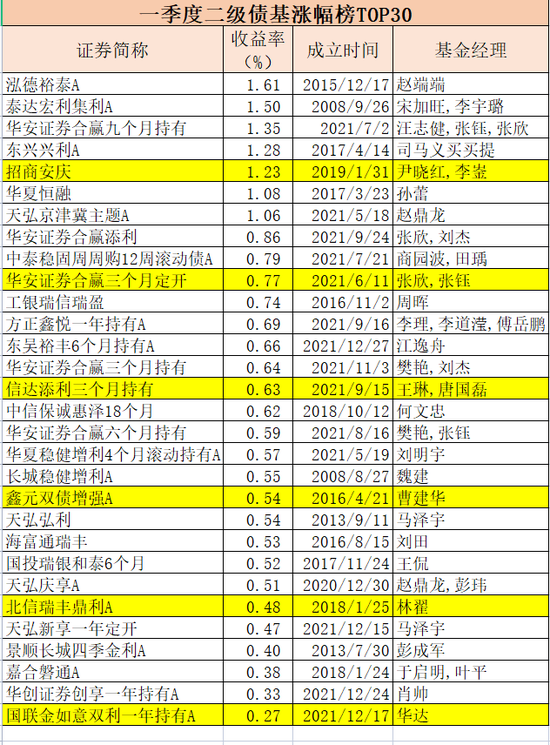

可转债基金领跌二级债基

受累于股票市场和可转债市场的持续震荡,今年一季度作为“固收+”重要品类的二级债基整体净值跌幅达到4.21%。

一季度,权益市场出现了普遍下跌,债券市场也出现一定程度调整。可以说,在地缘事件冲击下,今年资本市场走出了结构性类滞胀的行情,也即权益及债券表现都相对较淡的行情,因此二级债基产品出现了较大回撤。

尽管赚钱不易,仍有47只二级债基斩获正回报。这些获得正收益的二级债基,在权益资产和转债资产上的配置极低。其中7只基金收益率超过1%,包括泓德裕泰A、泰达宏利集利A、华安证券合赢九个月持有、东兴兴利A、招商安庆等。

根据泓德裕泰A披露的2021年四季度末持仓,股票部分的仓位占比为2.19%,持有永泰能源和*ST康美两只股票。其债券券种配置中,企业债占比较高,对金融债也有一定配置。

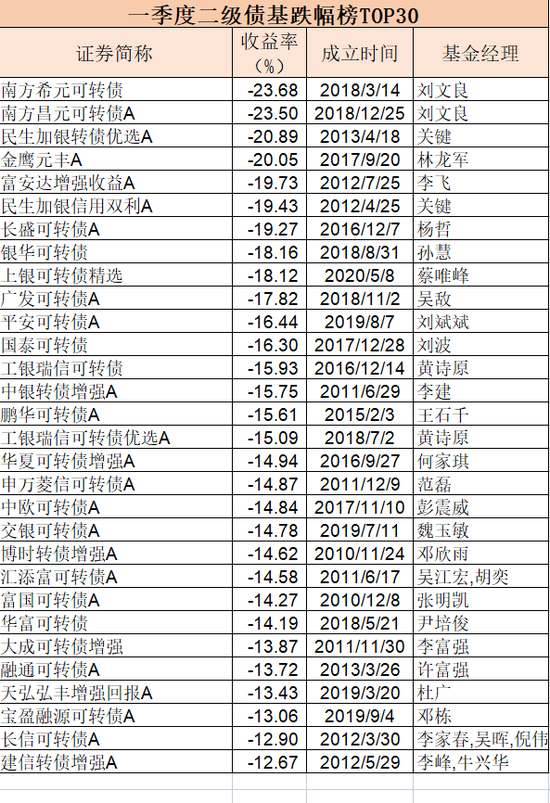

今年一季度,去年表现优异的可转债遭遇高位回调,受此拖累可转债基金跌幅居前。数据显示,今年以来跌幅最大的二级债基是南方希元可转债,截至3月31日,该基金跌幅达23.68%。

南方昌元可转债、民生加银转债优选等3只基金基金的跌幅均超过20%。记者进一步统计,在跌幅超过12%的32只基金中,名称中包含“转债”的基金多达26只。

一季度新成立基金规模不足3000亿元

同比下降73%

与一季度业绩同时出炉的,还有基金成立情况。市场剧烈震荡下,普通中小投资者认购新基金热情降至冰点。

Wind数据显示,按照基金成立日统计,截至3月31日,一季度共有386只新基金(A/C类份额合并计算,下同)成立,合计首募规模2738.29亿元。而去年一季度共有423只新基金成立,合计首募规模10,680.38亿份,今年一季度新成立基金规模同比下降74.36%。

今年一季度新成立基金规模合计不足2738.29亿元,较去年一季度超万亿的新成立基金规模骤降74.36%。

从单只基金产品来看,去年一季度新成立基金平均规模26.93亿元,今年一季度新成立基金数量与去年同期相差不多,但今年一季度新成立基金平均规模仅6.77亿元,同样不足去年同期的三成。

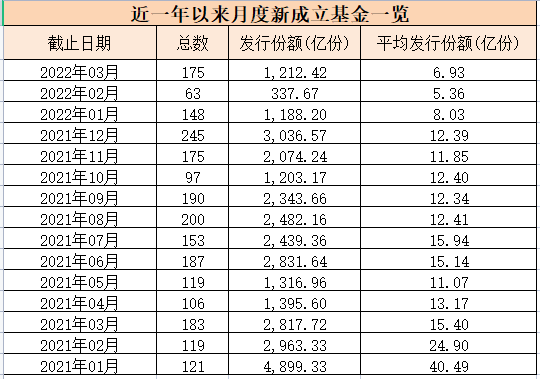

具体而言,2022年前三个月新成立基金数量分别为175只、63只、148只,新基金成立规模分别为1212.42亿元、337.67亿元、1188.20亿元,而去年1月份新成立基金规模高达4899.33亿元。

值得一提的是,今年2月份单月新成立基金规模创下2019年3月份以来最低,此外,从2019年8月份至今年1月份,单月新成立基金规模从未低于1000亿元。

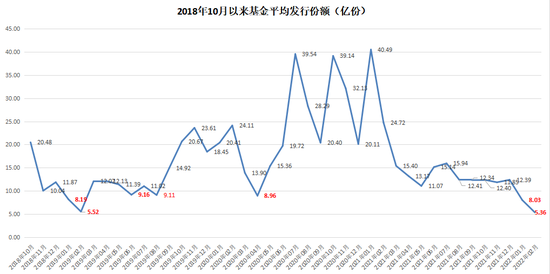

按照单只基金平均成立规模来看,2月份基金平均成立规模创2018年10月份以来新低,较2019年2月份5.52亿份的单只基金发行份额更少。

近三年半时间以来,仅2019年1月、2月、6月、8月、2020年4月、2022年1月六个月的基金平均成立规模低于10亿元。

另据数据显示,今年一季度首募期限为90天的新基金多达30只,首募期限超两个月的新基金多达81只,2019年至2021年屡见不鲜的“日光基”已不复存在。

今年一季度有7只新基金募集失败,其中有3只为过去几年来备受机构资金青睐的指数基金。除募集失败外,今年一季度还有89只基金公告延长募集期或开放期,且公告延募的基金公司包括大中小型基金公司。