最近权益市场走势美妙,和前期的颓唐截然不同,不少投资者称这V字走势是“最美反转”。

小联:

小联复盘一下,这“绝地求生”的走势果然厉害~

三月以来,上证综指先是在8个交易日内单边下行,跌幅达12.06%;反转随之而来,3月16日召开的金稳会恰似为市场注入了高效强心针,短短5个交易日,上证综指上涨6.39%。在不少投资者心中,市场风险已经充分释放,已经触底反弹!(数据来源:万得资讯,统计区间:2022.3.3-2022.3.15;2022.3.16-2022.3.22)

嗨,别怪小联泼冷水,行情还没有到值得大家“弹冠相庆”的地步,在一起看起来都积极向上的时候,咱们得有些“逆向思维”。

什么是,投资中的“逆向思维”?

说到投资中的逆向思维,我们又需要请叱咤华尔街的金融巨擘沃伦·巴菲特出场了。他那句耳熟能详的,“别人贪婪我恐惧,别人恐惧我贪婪”可谓是一语道破了“逆向投资”的真谛。

先来看看,大师是怎么操作:

大家都知道,苹果公司是巴菲特旗下伯克希尔公司所重仓持有科技公司,其为巴菲特带来的丰硕收益令人咋舌。但是,巴菲特入股苹果的过程并非一帆风顺,其间的波折更让不少人表示“股神也有看走眼的时候”。

巴菲特从2016年开始投资苹果股票,直到2018年持股超过5%,公告显示,2018年末,伯克希尔哈撒韦持有苹果的股份比例达到了5.41%,成为了苹果公司的第三大股东。但在2019年当年,苹果公司股票最大回撤达-17.84%;截至目前苹果公司股票最大回撤达-31.43%。(数据来源:万得资讯,统计区间:截至2022.3.23)

大幅回撤带来的恐慌裹挟着无数投资者,而在相同的负面因素下,巴菲特依然坚定持有,并没有作出所谓“割肉止损”的操作。而在他坚定持有苹果的6年多时间里,苹果的股价涨幅为345.18%。(数据来源:万得资讯,统计区间:2019.1.1-2022.3.23)

看完这个故事,不少投资者们都有似曾相识的感觉,这不就是咱大A股刚上演的一出好戏嘛?!3月15日,创下开年以来单日最大跌幅;3月16日,奇迹日降临。在15号那天克服恐惧,“贪婪”了一把的投资者想必收获颇丰。

但如果把“逆向投资”理解为逢低入场,那就大错特错了。

所谓逆向投资,指的是以不同于市场发展趋势的因素为根据进行投资的策略,在被市场“忽略”和“冷落”的地方去“淘金”,并以过去的业绩和目前的行业指标为根据来进行预判。

换言之,投资者需要有自己的主见,并且有整合信息的能力。

一方面,敢于去投基本面情况良好,但受限于市场情绪和行业表现,被错误杀价的标的;

另一方面,则是理智先行,不跟风、不盲目追随热点,善于去挖掘市场有着良好发展前景,但目前“遇冷”的标的。

总体而言,逆向投资要求投资者们对市场的判断和观点保持一定的独立性,不跟风,在关键时点敢于挑战主流认识,做出与大部分投资者相反的决策,对认准的投资标的能够坚持长期投资才更有机会“笑到最后”。

就像约翰·邓普顿所说的那样:如果你想比大众拥有更好的投资表现,那么你的投资行为必须有别于大众。

晴天买伞,雨天买鞋

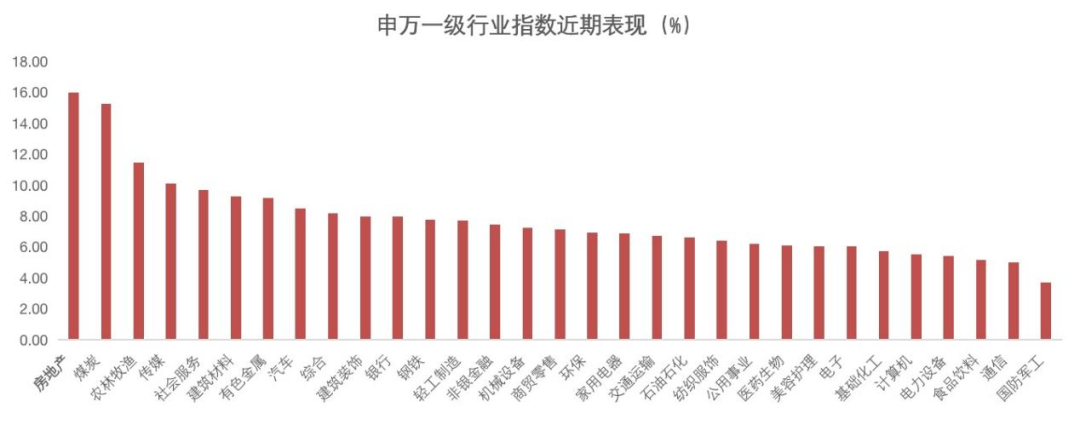

听到这里,有的朋友马上开始复盘近日以来各行业的表现。恰如下图所示,自“奇迹日”以来,房地产板块领跑,军工板块则表现平平。

有的投资者就要问了,那按照逆向思维的指引,咱们下一步是不是得布局军工呢?小联想说的是,如果投资真能如此简单,那也不失为妙事儿一桩。

但实际上,逆向投资对投资者个人的综合素质要求之高,远在“正向思维”之上。不仅要求投资者要有不被市场情绪左右的坚韧的心态,有“拨云见日”的智慧,有判断某企业乃至行业是否有着广阔前景的专业性能力。

如果个人投资者能做到上述种种,那成为投资大师指日可待。

数据来源:万得资讯,统计区间:2022.3.16-2022.3.22

数据来源:万得资讯,统计区间:2022.3.16-2022.3.22小联:

小联认为,投资中的“逆向思维”不仅仅适用于去锚定具体的投资标的,也可以作用于构建投资组合之上。

近日来,权益市场风生水起,不少投资者收益颇丰。那么在此时,适当的减少我们资产篮子中对权益资产的配置,加大对固收类资产的布局,或许是“逆向思维”的很好体现。

小联曾多次提到资产配置的重要性,有效的投资组合是既要有昂扬的“帆”中在风起之时乘胜前进;也要有牢固的锚在浪来之际稳稳压舱。

当下权益市场的表现是“潮平两岸阔,风正一帆悬”,在这个时候自然有不少投资者加大马力,让风帆越扬越高,以期在股海中行舟驭浪,捕获更多收益。但市场的波动永远在不期然之间到来,越是风平浪静之时越是要做好防御准备。正所谓“晴天买伞,雨天买鞋”,未雨绸缪的智慧能帮助我们在投资之中走得更稳、更远。

所以,在权益市场转好时要稳得住,此时加码对固收类资产的配置或许更为合适。

恰如中信证券研究表明,国内稳增长持续推进,政策呵护接踵而至,很大程度上对冲外部干扰,总体来说外因对中国境内债券市场影响有限,而且随着俄乌谈判推进,外资避险情绪有望得到缓解。(观点来源:万得资讯,中信证券,《政策呵护备至,外因冲击趋缓》,2022.3.23)

当然,想要在自家的资产篮子里增厚固收类产品的比例,自然也要挑选优质标的, 想要一键体验“固收+”的筒子们,不妨多关注主打“可转债”投资的国联安添利增长(A类:003275,C类:003276);想要更纯粹地布局债市,不妨关注主打纯债投资的国联安短债(A类:008108,C类:008109)。

最好的投资是一场“长赢”之旅,小联与诸位共勉!

产品风险等级:国联安添利增长债券、国联安短债风险等级为R2(较低),本风险等级仅为基金管理人评价结果,基金代销机构评价结果不必然与基金管理人一致,请投资者在投资前根据所适用的销售机构的风险测评以及匹配结果独立做出投资决策。

风险提示:

基金有风险,选择需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩的保证。我国基金运作时间较短,不能反映市场发展的所有阶段。基金详情请认真阅读本基金的招募说明书、基金合同、基金产品资料概要等法律文件。本产品由国联安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人提醒投资者基金投资“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。