出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

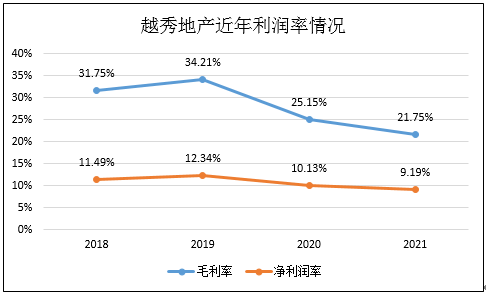

随着各个公司的年报陆续披露,对于去年的内房企财报来说,“增收不增利”成为了业内最大的共同点。而利润增长不及营收增速的情况,主要原因包括以下方面:

(1)因销售均价增速不及土地成本增速、单位面积建安成增加,本导致的毛利率下滑;

(2)因财务费用、销售费用、管理费用快速增长导致的三费率增长过快;

(3)因部分项目盈利前景堪忧导致的存货减值的情况;

(4)因部分物业公允价值减少,导致的公允价值减少计入当期亏损的情况;

(5)因少数股东损益占比提升,导致归母股东损益增长不及营收增速的情况。

尽管各家的具体原因不尽相同,但以上五点原因均因宏观、行业大形势的变化而产生的。在面对城镇人均居住面积超40平米“供大于求”的大背景下,叠加近两年经济承压、疫情反复打击购房需求,而土地价格因“两集中”等原因而继续提升,预计在短期内,房企增收不增利的局面仍难有根本改观。

鉴于此,大眼楼管特推出系列研究,抽丝剥茧分析各房企“增收不增利”的内在原因,供投资人及各房企找到问题症结,以便优化和提质增效。

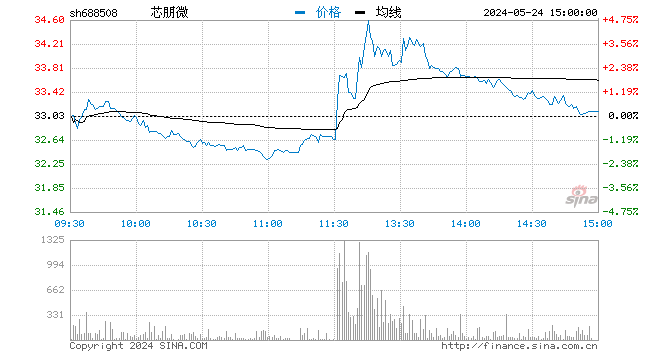

招商蛇口归母净利润率、ROE上市以来新低

近日,招商局蛇口工业区控股股份有限公司(以下简称“招商蛇口”)公布2021年年报。招商蛇口全年实现营收1606亿元,同比增长23.9%,而同期归母净利润103.7亿元,同比减少15.3%。

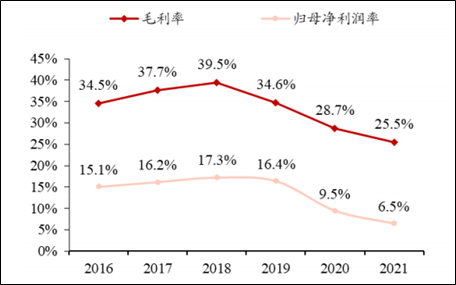

在招商蛇口增收不增利的背后,是公司项目毛利率出现了持续下滑的趋势。招商蛇口的毛利率从2018年的39.5%迅速下滑了14个百分点至2021年的25.5%,归母净利润也随着降低至6.5%的上市来最低点。在利润率下滑的情况下,公司加权ROE也降至9.54%的新低水平。

毛利率下滑的背后是招商蛇口近几年土地价格的涨幅超过销售均价,导致房价地价比及其利润差持续收缩,以至于项目结转利润持续下滑。

销售均价徘徊不前 房地比被压缩

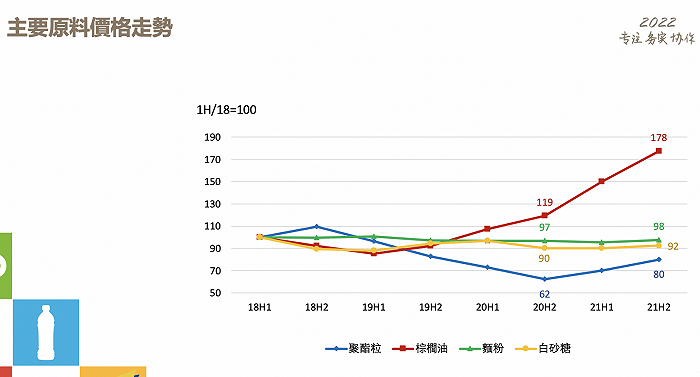

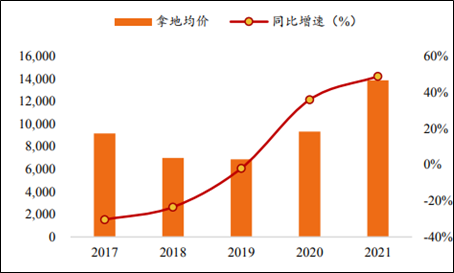

以毛利率顶峰的2018年为基数,招商蛇口的2021销售均价为22317元/平米,较2018年的20618元/平米仅增长8.2%。而同期的新增土地成本则增长超一倍之多,尤其是2021年招商蛇口14102元/平米(克而瑞数据),地价的高增长极大地压缩了公司的盈利空间。

相较于2021年上半年新增土地面积883.6万平米来说,招商蛇口在2021年下半年仍继续保持着较为激进的拿地力度。全年土储池子仍为扩张趋势,截至2021年,招商蛇口拥有超4400万平方米的土地储备,大致相当于3年的销量。更为关键的是,招商蛇口的土储中几乎是2020年、2021年以相对更高的价格拿的地。

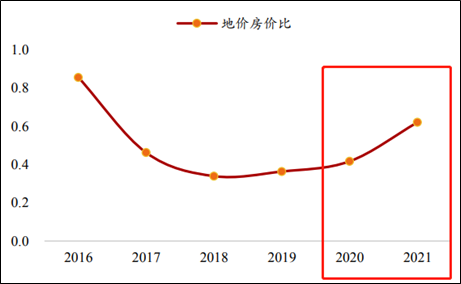

按照房地产行业开发预售开发进度的情况看,2021年结转的项目多是2019年左右的新增项目。而2020年、2021两年的新增项目的“地价房价比”已经出现了明显的增长,尤其是2021年,地房比超过60%,这对于招商蛇口来说,无异于埋下了持续“增收不增利”的隐患。

此外,随着物价及人力成本的提升,各房企的单位建筑面积的建设安装成本或也将明显提高,这也将导致项目利润率的下滑。

三年累计减值达到95亿元

2021年,招商蛇口按照市场参考价格对截至2021年底存在减值迹象的资产进行了减值测试。根据减值测试结果,对存货、投资性物业等计提资产减值准备共计43.72亿元,2020年应减值达到31亿元,2019年存货减值达到20.9亿元。三年累计减值达到95亿元,这相当于2021年的归母净利润。

至于公司目前4400万平米土储在未来时候还会后蕴含的减值风险,这与未来一两年房地产市场的情绪及供需价格有着密切关联。2021年招商蛇口实现,销售金额3268.3亿元,同比增加17.7%,不及“不低于3300亿元”的目标。相较于上半年1770亿元的销售额来说,下半年销售额仅为1498亿元,同比下滑10.28%。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>