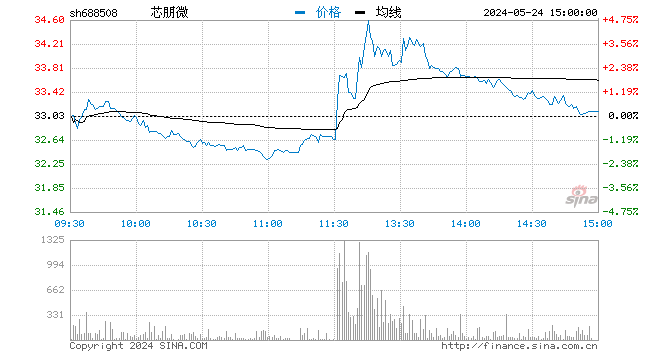

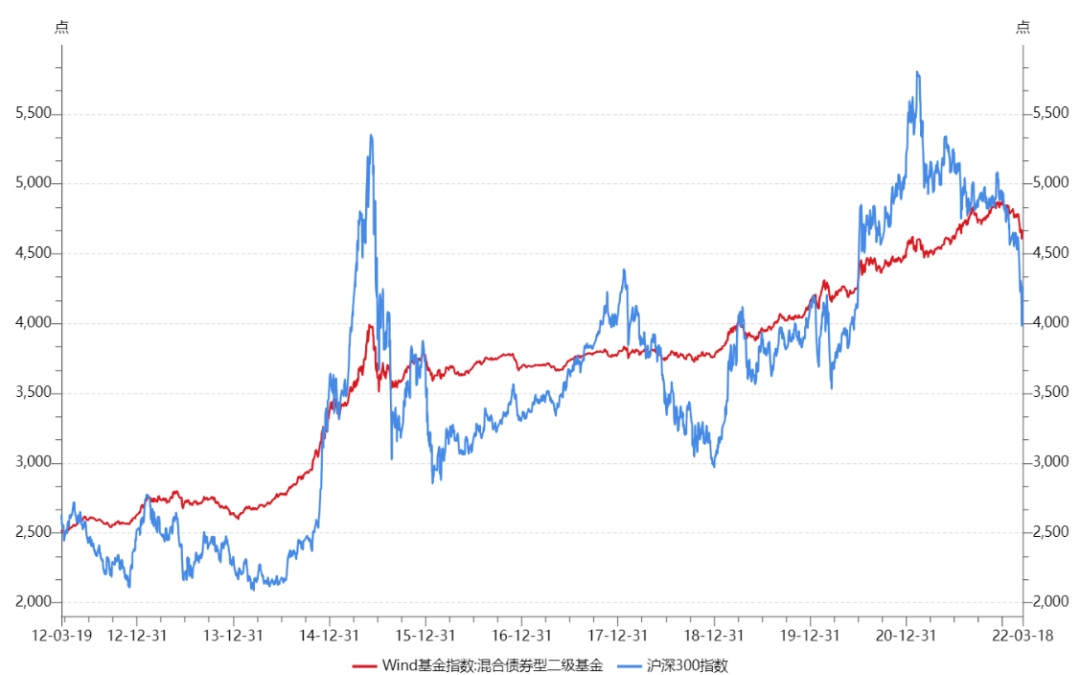

在3月16日金融委发声后,市场明显进入到了情绪恢复的阶段。

但熟悉A股历史的朋友大概知道,“政策底”与“市场底”虽然接近,但并不绝对重合。各个板块的盘底、反弹节奏也不一样。

比如医药板块:自2月中旬以来,已经走出反攻行情,它的“市场底”要略早于大市的“政策底”。

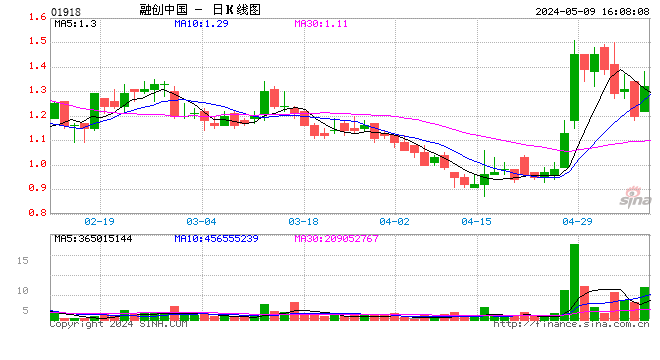

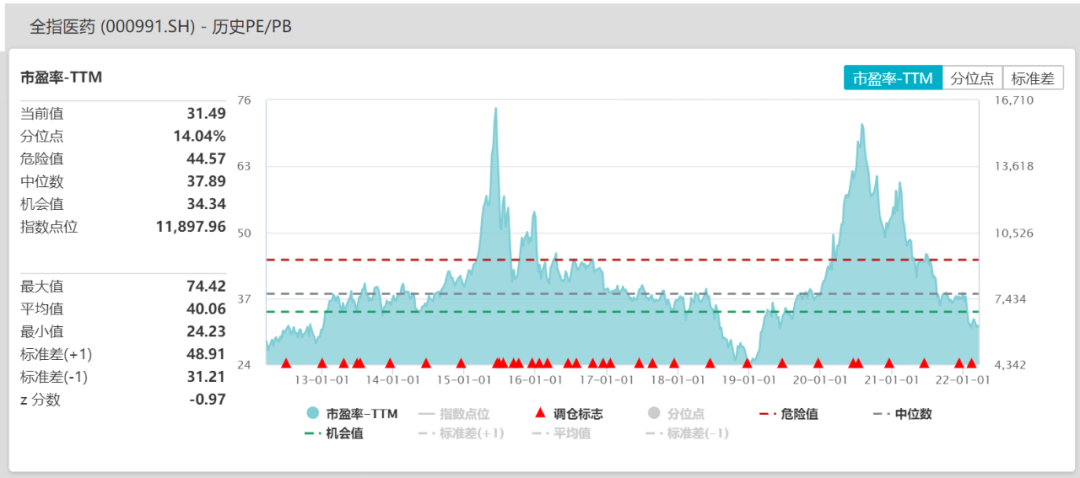

这一方面与医药前期跌幅较大有关;另一方面,板块处于近十年来的底部区域,目前已进入投资性价比较高区间。

数据来源:Wind,截至2022.03.22

数据来源:Wind,截至2022.03.22医药王者归来!这也为我们遴选优秀的医药基金经理提供了一个思路:

寻找那些能够率先发力走出“盘底”行情的医药基金,因为它们明显具备更好的业绩弹性,以及短期的爆发力,是未来一个阶段值得重点考虑的产品。

同时,我们也要求基金经理具备中长期不俗的业绩,为投资布局提供远期的空间。

医药反攻谁最强?

据Wind数据显示,截至2022年3月22日,长盛医疗行业(基金代码:002300)近1个月涨幅为9.37%,在同类765只同类基金中排名第一。

该基金不仅短期爆发力强,中长期业绩表现亦可圈可点!

据Wind数据显示,截至2022年3月22日,长盛医疗行业基金近3年涨幅达86.35%,而同期业绩比较基准收益率为23.17%。

长盛医疗行业的基金经理周思聪,是值得我们后续重点关注的选手。

正如基哥之前总结过的:医药基金多“女神”,比如中欧基金葛兰、长城基金谭小兵、工银瑞信赵蓓,都是其中的佼佼者。

而长盛基金的周思聪,也是一位美女基金经理。

长盛基金 周思聪

周思聪深耕医药行业多年,曾任银华基金管理有限公司研究员、研究部总监助理、基金经理助理、基金经理、社保基金投资经理。2018年加入长盛基金,现任长盛医疗行业、长盛养老健康、长盛竞争优势基金经理。

她自2019年5月22日开始独立管理长盛医疗行业(002300)以来,截至2022年3月22日,任职总回报为88.45%,超越同期基准58.43%,任职年化回报高达25.01%!

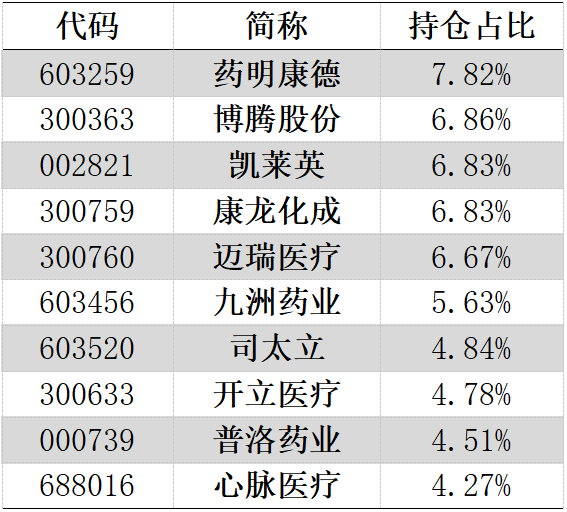

从基金定期报告可以发现,长盛医疗行业、长盛养老健康、长盛竞争优势三只基金的持仓主要集中在医药、消费等板块,这正是周思聪多年深耕的领域。

实际上,周思聪拥有14年医药和消费行业投资管理经验,凭借扎实的研究功底,曾多次挖掘出极具成长性的个股,她的持仓特点是对于优质公司会做集中持股和中长期持股。

以长盛医疗行业基金为例,据基金定期报告显示,在2021年的四个季度,该基金的持股集中度均高于同类平均水平7个百分点以上。

且在四季报的十大重仓股中,有8只重仓时间均在1年以上,持仓时间最长的,甚至可以追溯到2019年年中!

长盛医疗行业2021年四季度持仓前十大个股

数据来源:基金定期报告

数据来源:基金定期报告历史低位:

医药中长期投资逻辑从未改变

基哥近期与周思聪有过一次交流,她给我们复盘了医药板块的历史走势,并从估值和成长等层面解析了后续的投资逻辑。

总结起来,周思聪的观点是:

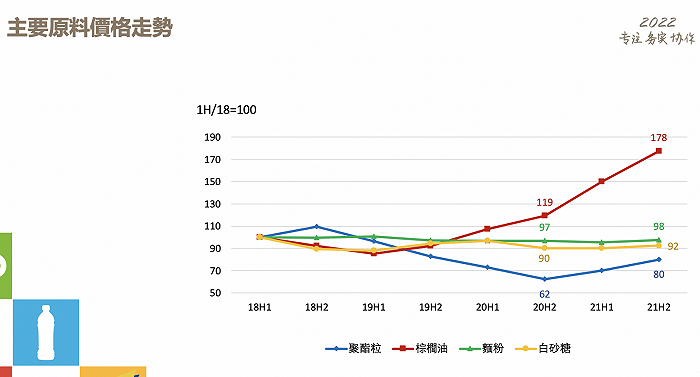

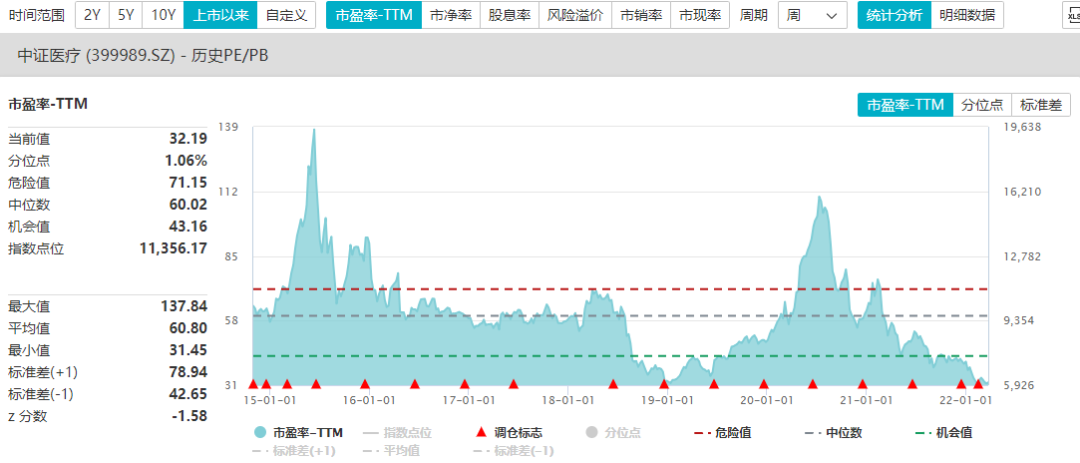

医药行业指数处于2004年有医疗指数以来历史最低位,医药的中长期投资逻辑从未改变,创新药是医药板块值得重视的投资机会。

数据来源:Wind,截至2022.03.23

数据来源:Wind,截至2022.03.23具体看看投资逻辑:

周思聪复盘了医药指数的走势——从2004年以来有医药指数以来,从来没有出现过连续两年的下跌。而过去十多年来,医药行业每一轮大的投资机会往往都是在对政策极度悲观的这种情绪当中萌芽的,后续才会开启一些波澜壮阔的走势。

在经历了长时间的大幅度的杀估值,同时叠加医药公司和行业大幅度的业绩增长的这样背景下,现阶段的医药股具有长期投资价值。

甚至,近期可以看到很多的医药子行业,在1个月前医疗指数最低点的时候,估值水平已经是有史以来0%的分位上面。也就是说,医药股从来没有这么便宜过!经过一个多月的反弹,中证医疗指数也仅在历史估值1%的分位上。

周思聪指出,出现这样的状况,一方面是和下跌有关,但更主要的还是因为医药行业本身处在一个很好的景气周期,这与一些公司的业绩增速非常之快有关。

虽然整个医药行业有各种各样的政策扰动,也有各种各样的担忧,但周思聪结合跟踪的数据也作出了清晰的判断:

从季报、年报,包括最近开始的月报和双月报来看,医药行业的业绩是非常好的,是在持续的超预期的,而且像主流的一些子行业,它们的业绩增速表现是格外的强。

一方面股价下跌,另外一方面业绩上涨,都给医药板块带来了对估值的消化。

“医药板块的估值泡沫挤得是几乎是干干净净的”。

所以,周思聪也认为,尽管可能市场的情绪修复还需要时间,但是医药的中长期投资逻辑从来没有发生过变化,后面的医药行情值得看好。

最值得重视的机会:创新药产业链

在医药子行业上,周思聪最看好的是创新药产业链。

这是一条包含制药公司、CXO公司、原料药公司、以及各种上游设备、耗材类公司的产业链。

特别是现在疫情背景下,尤其需要关注新冠治疗药物这样一条投资主线。她的逻辑是,新冠治疗药物可能将成为人类历史以来最大的感冒药这样的品种。

因为新冠口服药可能对于国内的制药公司来说具有重要的里程碑意义——大家比拼的是谁先可以做出来?拼的是两点:第一拼时间,第二拼效果。

在这个时候谁能够先把口服药给做出来,相当于可以在一个巨大的市场蛋糕当中分到一口,对于创新药企业来说,一下子可能挣到了巨大的一笔利润的这样的一个钱到账上,那么就为它们的未来提供了各种可能性。这一点和2020年的疫苗行业很类似。

在业内普遍的认知中,创新药行业是一个“烧钱”的行业,需要不断的融资,不断投入研发。

但周思聪的思考是:如果大家挣到一个非常丰厚的现金放在账上的话,其实是可以在一定程度上改变整个中国创新药企竞争格局的一个状态。而且新冠治疗药物可能将比任何国产药物的出海都将要容易,这对中国创新药企业未来的发展来说是极具意义的。

所以,周思聪也认为,虽然从短期来看,很难去量化到具体有多少业绩落到每家公司头上,但是从长期来说,有一个巨大的远期空间。这相当于是在一个比较有安全边际的市值之上,再给这些公司加了一个远期的期权!

同时,整个新冠药产业链具有广阔的延伸,创新药企业、中药企业、CXO企业、原料药企、医药商业企业、设备耗材企业甚至部分化工企业都是其内涵,并且其主体既包括了国产新冠药产业链也涵盖了进口新冠药的相关国内产业链,涉及的上市公司数量众多,优质的上市公司的数量也颇多。

可以说,这是一个深度和广度都极其罕见的医药投资机会。

优选高景气赛道,淡化仓位与择时

与仅仅专注于医药行业的基金经理不同的是,周思聪的能力圈同时也涵盖了大消费领域。

这种“医药+消费”的选择,源自于她投资框架中,对于行业高景气度的极致追求。

周思聪做投资的第一步,就是去选择高景气度的子行业,也就是“向景气度要收益”。

她认为,资本市场上面每年都可以看到有很多各种各样的因子,但是最有效的因子通常是成长性因子,做投资的首要任务就是要和高景气度的子行业站在一起,只有站在高景气度的子行业上面,选到好的标的的可能性才高。

有了高景气度的子行业,在接下来的个股选择上,她会做“横向”和“纵向”的挖掘:

挖掘的过程是运用利基策略来提升胜率,也就是选好了一个子行业之后,尽可能的从跟它上下游的角度以及产业相关性的角度,来挖掘价值链上面最大的价值量,充分去分享一个高景气度行业的一个红利和外溢性。

至于在交易层面,周思聪的做法是淡化仓位和择时,她会选择一些好行业上面的优质公司做集中持股和中长期持股。

“这是在自己的能力圈范围内做投资,我选择我自己能够深度理解的一些标的,那么同时也会珍惜每一次波动带来优质公司的加仓机会,同时把市场当做一面镜子,来借助市场的波动来反思自己对于持仓个股的理解,通过一种集中的持股和中长期的持股,来获得一个相对来说中长期的偏稳定的回报。”

周思聪的投资风格和投资理念,就是以中长期收益为目标,尽可能的给持有人创造复利。

在现阶段医药板块估值依然处于历史低位的背景下,基哥认为,我们的基金组合中不妨可以多配置一些优质的医药基金。而周思聪这样既具备业绩弹性和短期爆发力,同时中长期又能提供很好超额收益的基金经理,在市场上也比较稀缺。

她管理的长盛医疗行业(002300)和长盛养老健康产业(000684)不妨重点关注。

本文转载已获得原作者授权,文章观点仅代表作者观点,不代表本公众号立场,文中投资建议仅供参考。