来源:陈果A股策略

陈果 夏凡捷

核心摘要

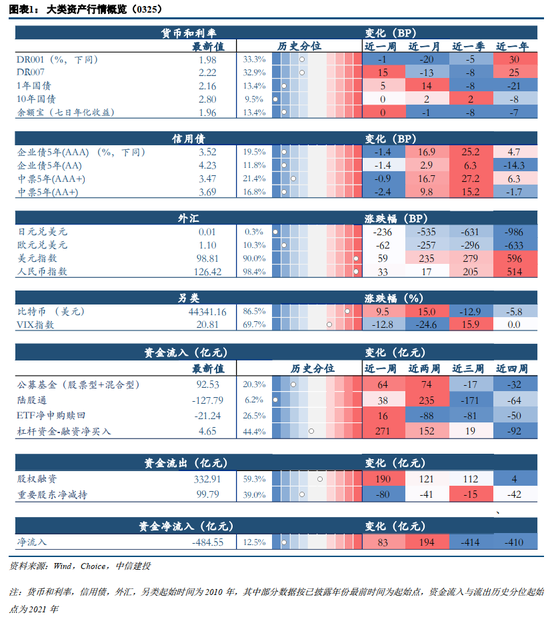

宏观流动性与资金价格

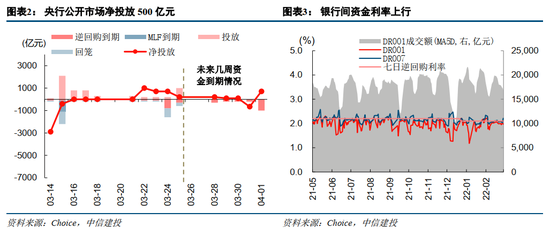

1.近一周央行公开市场累计净投放500亿元。3月21日-3月25日,央行逆回购投放1900亿,逆回购到期1400亿元。实现净投放500亿元,较上周有所缩量。未来一周,逆回购到期1900亿元,周一至周五分别到期300亿、200亿、200亿、200亿、1000亿。

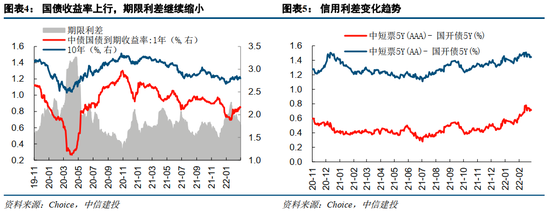

2.近一周银行主要资金利率上行。至3月25日,R007和DR007均价为2.88%和2.22%,较前一周变化+70.09bp和15.44bp; R001和DR001均价2.04%和1.98%,较前一周变化+0.68bp和-0.74bp。近一周国债收益率上行,期限利差继续缩小。截止至3月25日,一年期国债收益率和十年期国债收益率分别为2.1632%和2.7972%,较前周变化+5.26bp和+0.45bp;期限利差(10Y-1Y)为63.4bp,较前一周下降4.81bp。

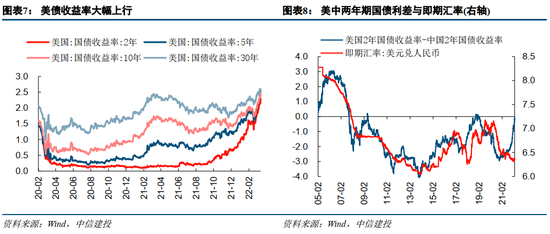

3.美债收益率集体飙升,创近三年历史新高。截至3月25日,2年期、5年期、10年期、30年期分别较3月18日变动33bp、41bp、34bp、18bp至2.30%,2.55%,2.48%和2.60%。中美利差持续大幅收窄,触及倒挂。至3月25日,中美两年期国债利差仅为2.35bp,较前一周下降30.65bp,美元兑人民币为6.37,人民币贬值。

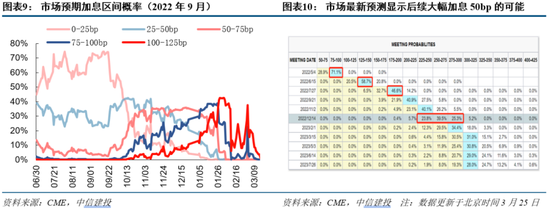

4.美国中长期通胀预期稳定,支持FOMC必要时加息50bp。美联储正密切留意通胀预期,纽约联储行长威廉姆斯认为美国中期、长期通胀预期显然是稳定的,而加息的步伐应由数据驱动,包括在必要时加息50个基点。目前全年来看可能要加息250BP左右,市场预期美联储可能在5、6、7月当月加息50BP。

微观流动性与资金供求

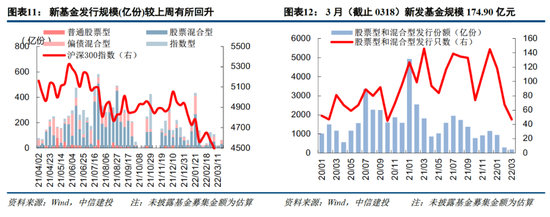

1.市场逐渐企稳,新基金发行继续回升。本周有26只股票型和混合型公募基金完成发行,其中股票型基金9只,混合型基金17只,发行份额约92.53亿。

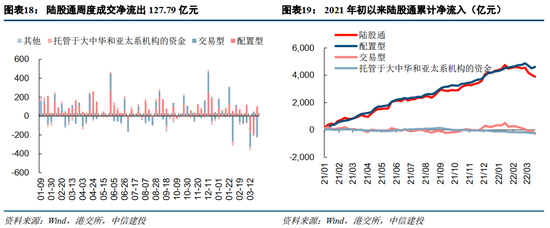

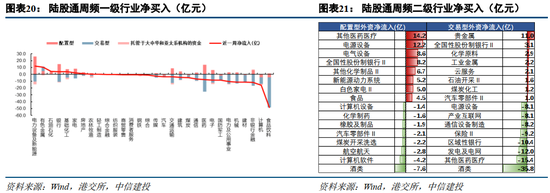

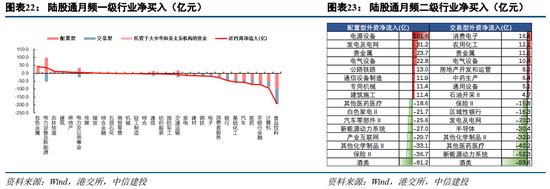

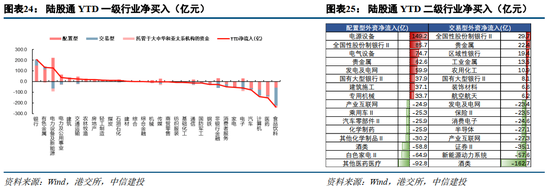

2.北向资金净流出力度较前两周有所收窄,配置型外资转为流入。本周累计净流出127.79亿,其中配置型流入102.9亿、交易型流出222.7亿。配置型外资增持金额排名较前的行业分别是其他医药医疗(14.2亿),电源设备(12.2亿),电气设备(8.6亿)。个股方面,本周出逃两大白酒龙头。贵州茅台、五粮液分别净卖出24.5亿、8.7亿。

3.杠杆资金在多有色金属板块大量净流入,在汽车、建筑、机械板块少量流出。近一周有色金属(25.98亿)、建材(6.57亿)、纺织服装(5.96亿)获杠杆资金净增持相对居前;汽车(-12.98亿)、建筑(-9.12亿)、建筑(-8.83亿)遭少量卖出。

l风险提示:数据统计存在误差;政策不及预期;经济下行超预期

1. 宏观流动性与资金价格

1.1 国内市场

近一周央行公开市场累计净投放500亿元。3月21日-3月25日,央行逆回购投放1900亿,逆回购到期1400亿元。实现净投放500亿元,较上周有所缩量。未来一周,逆回购到期1900亿元,周一至周五分别到期300亿、200亿、200亿、200亿、1000亿。

近一周银行主要资金利率上行。截至3月25日,R007和DR007均价为2.88%和2.22%,较前一周变化+70.09bp和15.44bp; R001和DR001均价2.04%和1.98%,较前一周变化+0.68bp和-0.74bp。近一周国债收益率上行,期限利差继续缩小。截止至3月25日,一年期国债收益率和十年期国债收益率分别为2.1632%和2.7972%,较前一周变化+5.26bp和+0.45bp;期限利差(10Y-1Y)为63.4bp,较前一周下降4.81bp。

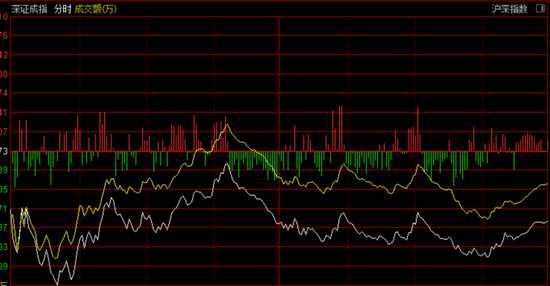

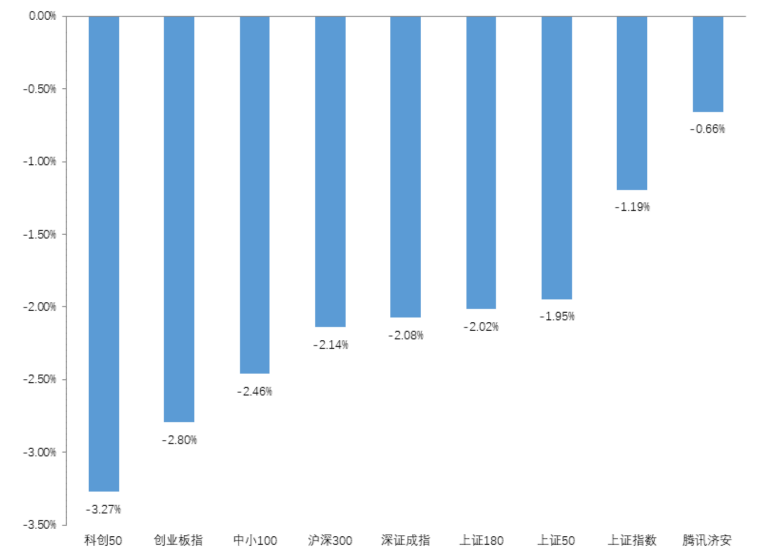

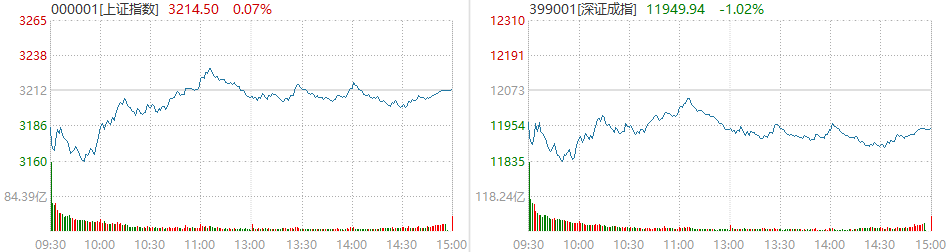

沪深300隐含风险溢价持续上行。截至3月25日,沪深300隐含风险溢价为5.04%,较前一周上升11bp。逼近7年90%分位水平(5.27%)。

1.2国际市场

美债收益率集体飙升,创近三年历史新高。截至3月25日,2年期、5年期、10年期、30年期分别较3月18日变动33bp、41bp、34bp、18bp至2.30%,2.55%,2.48%和2.60%。

中美利差持续大幅收窄,触及倒挂。至3月25日,中美两年期国债利差仅为2.35bp,较前一交易周下降30.65bp,美元兑人民币为6.37,人民币贬值。

美国中长期通胀预期稳定,支持FOMC必要时加息50bp。美联储正密切留意通胀预期,纽约联储行长威廉姆斯认为美国中期、长期通胀预期显然是稳定的,而加息的步伐应由数据驱动,包括在必要时加息50个基点。目前全年来看可能要加息250BP左右,市场预期美联储可能在5、6、7月当月加息50BP。

2. 微观流动性环境与资金供求状况

2.1 增量资金

公募基金

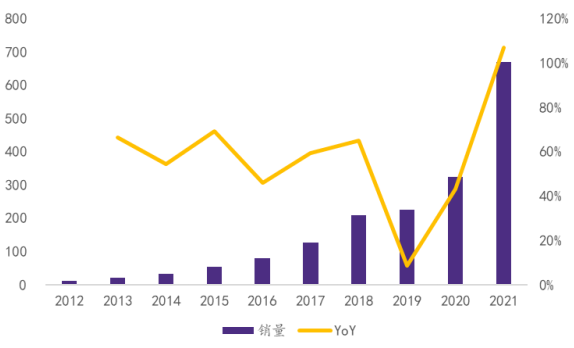

市场逐渐企稳,新基金发行继续回升。本周有26只股票型和混合型公募基金完成发行,其中股票型基金9只,混合型基金17只,发行份额约92.53亿。Wind数据显示,以基金发行截止日作为统计口径,截至3月25日,2022年新发股票型和混合型基金共249只,新基金发行份额累计1459亿元。3月新发股票型和混合型基金共63只,发行份额累计229.43亿元。

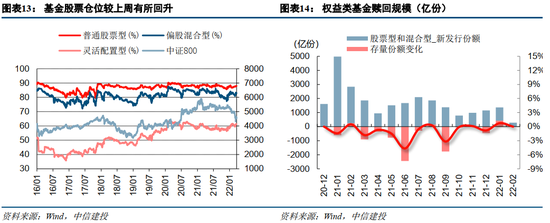

近一周基普通股票型和偏股混合型仓位小幅回升。

截至2022年3月25日,普通股票型仓位87.98%;偏股混合型仓位82.97%;灵活配置型61.13%。仓位较上周分别上调0.17%,0.028%和-0.029%

2月权益类基金赎回压力上升。据Wind数据统计,2022年1月存量基金净申购规模约425.60亿份,2022年2月则为-7.83亿份,与1月份相比赎回压力加大。

私募基金

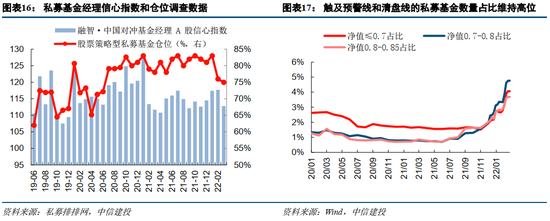

受到外围加息及地缘政治事件的影响,近期私募机构的投资信心亦明显受挫。私募排排网数据显示,2022年3月,融智·中国对冲基金经理A股信心指数为112.8,环比下降4.9%,股票多头策略私募仓位降至75%。从趋势预期信心指标来看,基金经理持中性态度的占比提升,而持乐观态度的占比大幅降低。从增减仓指标来看,增仓和维持不变的占比变化基本与上月持平。具体数值上,2022年3月A股市场趋势预期信心指标值为116,环比下降6.83%。其中58%的基金经理是持中性态度,较上月基本增长5个百分点;34%的基金经理持乐观的观点,较上月下降11个百分点;6%的基金经理对3月行情持悲观态度,较上月增长6个百分点。整体来看,信心指标值有所下降,主要源于近期国外局势不明朗,市场波动较大导致。对3月份仓位的增减计划,A股市场仓位增减投资计划指标值为108,相比上个月增长0.47%。其中17%的基金经理选择增仓,较上月增长1个百分点;打算减仓的基金经理占比3%,与上月持平。79%的基金经理保持仓位不变,较上月下降1个百分点。总体而言,多数管理人在3月选择维持当前仓位不变。

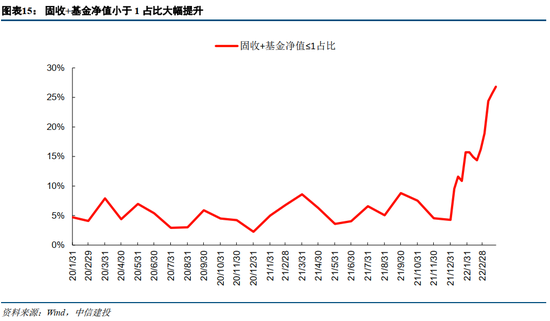

触及预警线和清盘线私募基金数量占比涨势暂缓。受市场下行影响,私募基金出现大幅回撤。截止3月25日,私募全市场净值位于0.7以下、0.7-0.8、0.8-0.85的基金占比分别升至4.07%、4.76%和3.69%,周度环比基本持平。

北向资金:陆股通

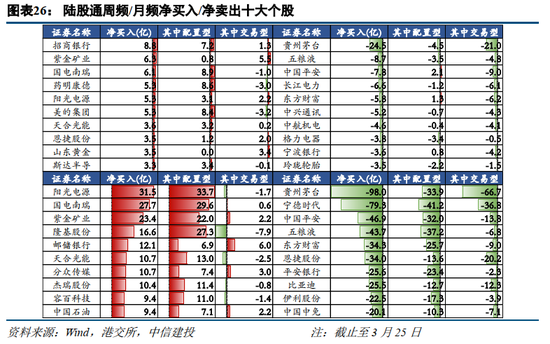

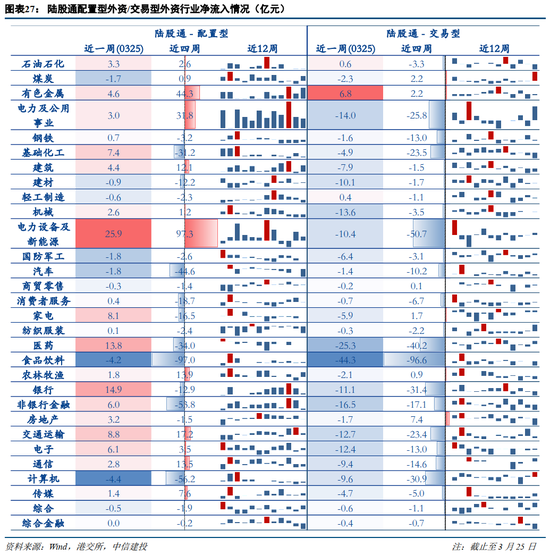

北向资金净流出力度较前两周有所收窄,配置型外资转为流入。本周累计净流出127.79亿,其中配置型流入102.9亿、交易型流出222.7亿。截至3月25日,2022年北向资金净流出427.01亿,其中配置型流入325.30亿,交易型和假外资分别流出596.22亿和5.8亿。

【行业流向】

配置型外资增持金额排名较前的行业分别是其他医药医疗(14.2亿),电源设备(12.2亿),电气设备(8.6亿)。交易型外资减持金额排名靠前的是酒类(35.8亿),其他医药医疗(-22.0亿),发电及电网(-12.0亿)。个股方面,本周出逃两大白酒龙头。贵州茅台、五粮液分别净卖出24.5亿、8.7亿。本周增持金额排名前三的分别是招商银行、紫金矿业和国电南瑞。

【个股流向】

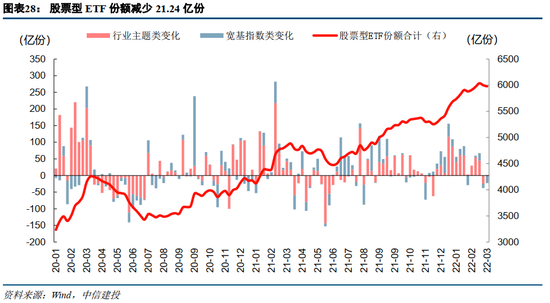

股票型ETF

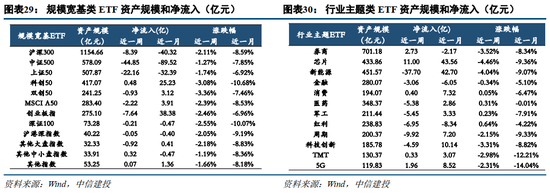

股票型ETF份额较上周减少约21.24亿份。分类看,宽基指数类减少约22.67亿份,行业主题类增加约1.43亿份。其中,信息技术和半导体ETF份额增加较多,医疗保健和银行类有所减少。

本周规模宽基类ETF流出较多。截止至0325,跟踪沪深300的ETF资金净流出8.39亿元,跟踪中证500的ETF资金净流出44.85亿元,跟踪上证50的ETF资金净流出22.16亿元。行业主题ETF来看,流出规模较大的分别是新能源主题ETF(-37.70亿),芯片主题ETF(11.00亿元),周期主题ETF(-9.92亿)。

杠杆资金:融资融券

【总体情况】

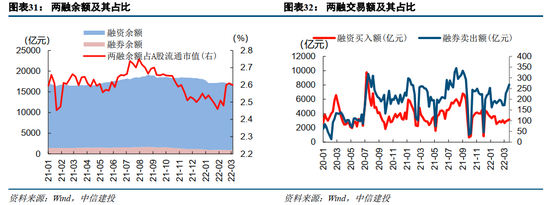

两融余额连续下降。近一周(至0325)两融余额16792.76亿元,较前期减少约69.59亿元;两融余额占A股流通市值2.55%,较前期下降0.01%。两融交易额3452.14亿元,占A股成交额7.25%,较前期上升12%。

【行业流向】

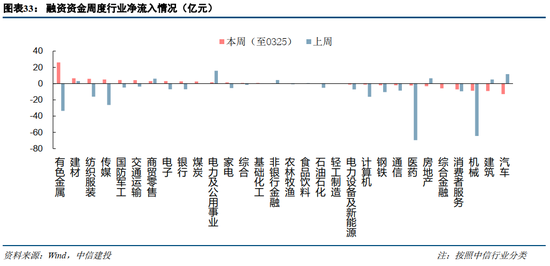

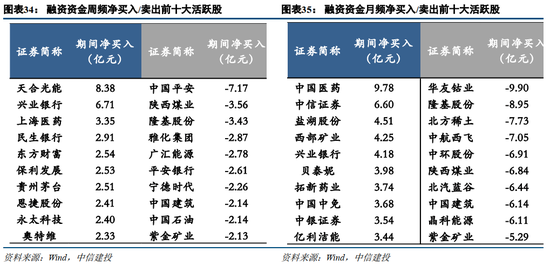

杠杆资金在多有色金属板块大量净流入,在汽车、建筑、机械板块少量流出。近一周,有色金属(25.98亿)、建材(6.57亿)、纺织服装(5.96亿)获杠杆资金净增持相对居前;汽车(-12.98亿)、建筑(-9.12亿)、建筑(-8.83亿)遭少量卖出。

【个股流向】

2.2 资金需求

股权融资

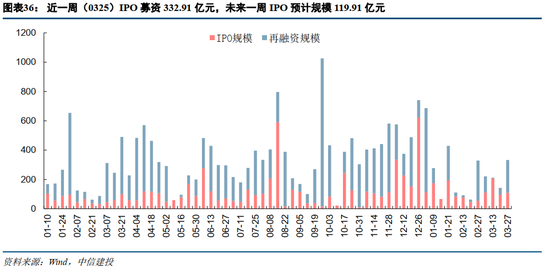

近期股权融资规模较上周大幅增加。按发行日划分,近一周(至0325)股权融资规模共332.91亿元,较上周增加190.24亿元,其中IPO融资109.23亿元。预计未来一周(0328-0403)将有9只新股将进行网上发行,预计募资总额119.91亿元。

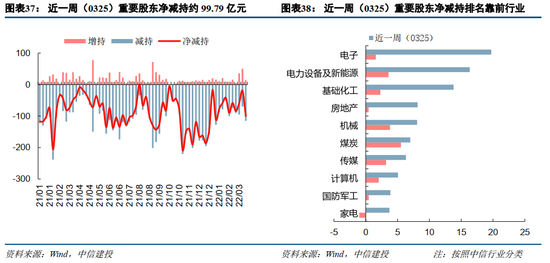

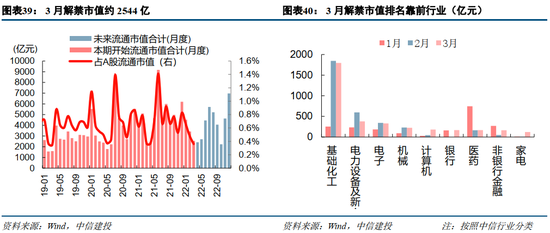

产业资本和限售解禁

近期净减持规模较上周大幅上升。至3月25日已有披露,近一周重要股东净减持99.79亿元,较上周上升80.38亿元。净减持金额较高的行业包括电子、电力设备及新能源、基础化工等。限售解禁方面,近一周(至0325)限售解禁规模约2292.47亿元,未来一周规模约480.51亿元,较本周大幅减少。未来一周解禁规模较大的个股包括青农商行(约72.78亿),沪硅产业-U(约55.53亿),石头科技(约33.86亿)。3月解禁规模预计为2544亿元,主要集中于基础化工(约1796.09亿),电力设备及新能源(约377.44亿),电子(约327.88亿)、机械(约244.49亿)、计算机(约180.15亿)行业。

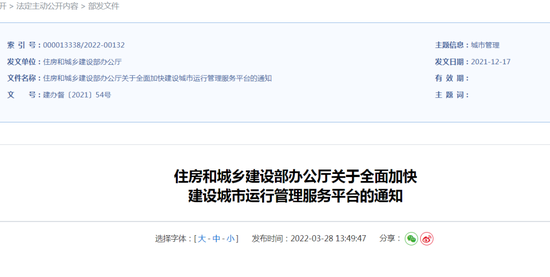

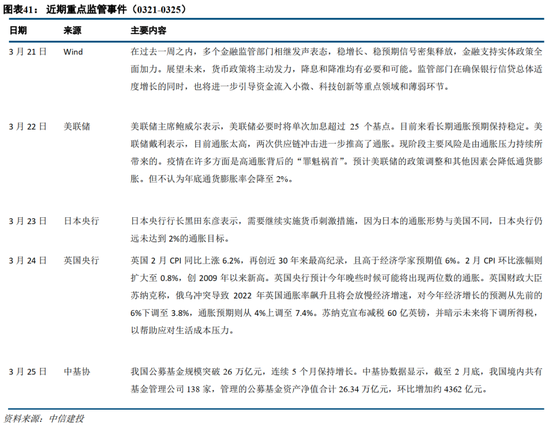

3.近期重点监管事件

投资避险工具看这里,低风险理财、7%+收益、0手续费>>

投资避险工具看这里,低风险理财、7%+收益、0手续费>>