讲述投资中最朴实的道理,陪伴您一起穿越基金投资的迷雾。市场起起伏伏,我们招夕相伴。

本期作者 | 黄亮

人们喜欢把三月喻为“春暖花开”,描绘这是一年中充满希望的时节,可当下的大A股真的是这样吗?

事实上,今年的春季行情不那么应景,反而是突如其来的“倒春寒”让人对春季行情产生担忧。沪指从2月底的3462点急速下挫至3月中旬的3000点附近,两周近400点的跌幅确实让很多投资者有点发懵,也真实的又给我们上了一堂风险教育课。

站在当下,如何审视小伙伴们手上持有的基金,下阶段股债资产配置比例如何安排更加合理,今天这期亮哥就来帮大家分析下需要注意的几个关键点。

Q1

短期A股是否调整到位?看哪些指标?

1、历史跌幅

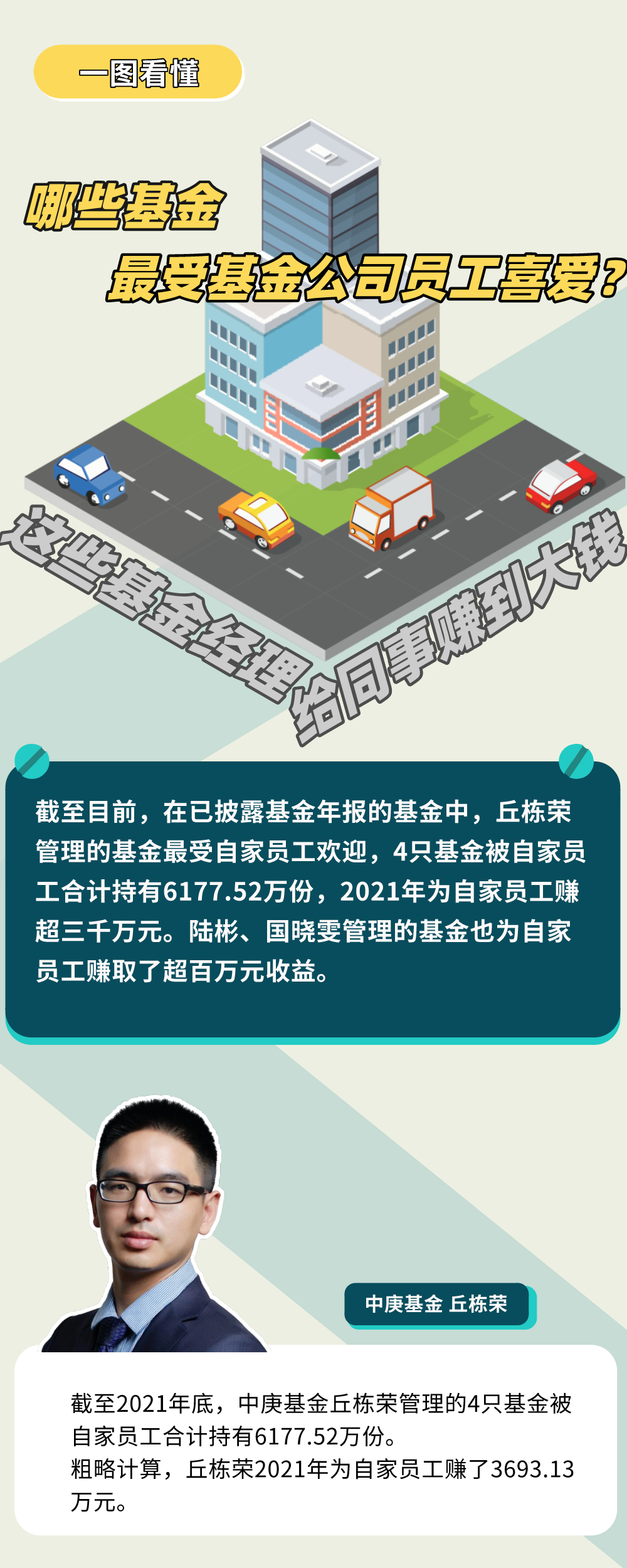

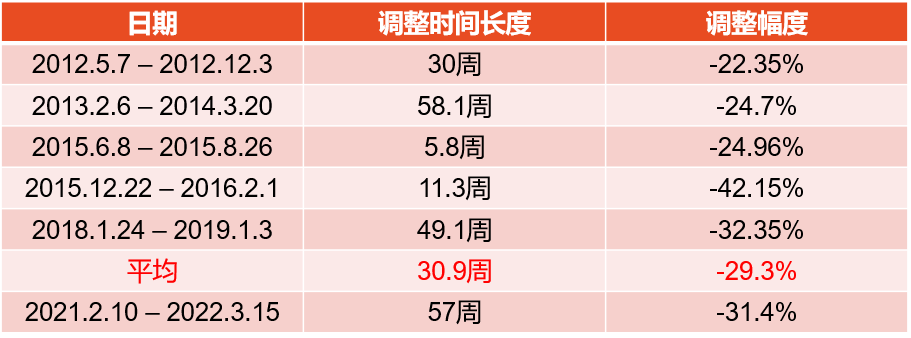

我们用数据说话,先来看跌幅。与历史上A股出现的大跌调整幅度做对比,可以较直观的给接下来的市场研判提供一些参照。以下数据是沪深300指数近10年中几次较为显著的下跌,我们来看看当前处于什么位置。

数据来源:Wind,2012.3.15-2022.3.15

数据来源:Wind,2012.3.15-2022.3.15自2021年春节前的高点5807.72点开始,沪深300指数已经历了超过一年的持续震荡下跌,特别是3月以来受美联储加息、俄乌冲突以及疫情反弹影响,市场加速下行,15日最低收盘为3983.81点。从历史上的调整时间和空间幅度来看,目前沪深300指数的最大跌幅已超过最近十年中几次大跌的均值水平。调整空间上,本轮调整仅次于2016年初的市场熔断下跌,与2018年的单边下行行情非常接近,而在调整时间上,已接近于近十年中最长的调整周期。因此,从历史数据比较来看,当前A股确实经历了比较充分的风险释放。

2、估值水平

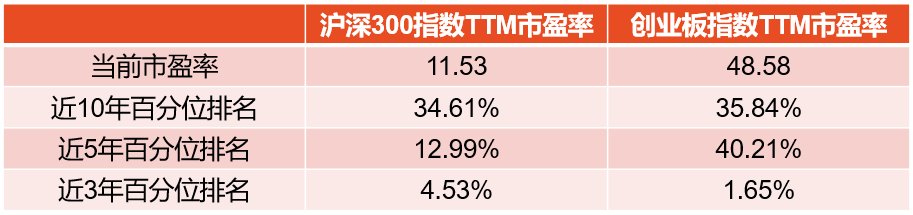

当然,历史表现不完全代表未来趋势,我们还需要从另外一些视角寻找脉络,接下来,我们看估值。市盈率通常是投资者用来看待市场估值的方法之一,市盈率越低理论上意味着下跌的空间也相对越小。我们可以用沪深300和创业板指数来观测当前蓝筹股和成长股的估值情况。

数据来源:Wind,2012.3.15-2022.3.15,百分位排名按市盈率从高到低排序

数据来源:Wind,2012.3.15-2022.3.15,百分位排名按市盈率从高到低排序不难发现,沪深300和创业板指数的最近3年估值分位水平都已接近底部区间,特别是沪深300基本上已经把过去5年高增长环境下所累积的估值泡沫进行了充分的消化。而表现相对强势的创业板指数估值水平已明显低于过去10年的市场中位数水平。总之,当前的市盈率告诉我们市场确实已经处于相对较低的位置,性价比优势比较突出。

3、政策信号

A股素来有先出“政策底”,再现市场底的说法,历史总是惊人的相似,但可能也不是简单的重复。我们不妨来看看这次的政策底扎不扎实。3月16日上午国务院金融委召开专题会议,从发布内容来看,亮哥认为“颇具针对性”是这次会议的重要特色。基本上是针对于当前市场最担心的几个问题一一给予反馈,比如经济运行态势、房企风险、中概股下跌以及港股市场稳定等,我们简单展开来看一下。

对于市场担心的宏观经济运行,提出“切实振作一季度经济,货币政策要主动应对,新增贷款要保持适度增长”,这句分量很重,至少有理由相信下阶段稳增长的力度不会减少,不大可能会低于预期。关于房地产市场风险,主要还是针对性的开展防范化解风险应对方案,向新发展模式转型,房地产危机有望告一段落!对于深幅下挫的中概股,表示目前中美双方监管机构保持了良好沟通,而中方“继续支持各类企业到境外上市”,显然意味着协商已取得了积极进展。中概股间接影响港股表现,对A股企稳也起到了呼应的作用。应该说本次金融委的发声具有标志性的“政策底”意味,也明确了欢迎长期机构投资者增加持股比例的政策定调。

以上指标信号是不是大底,亮哥也并不能保证,但在入市之前,朋友们且看亮哥再来分析下后市的具体投资思路。

Q2

经历深幅调整后,

下阶段股债资产配置如何做?

1. 牛市不常有,建立震荡分化的常态预期

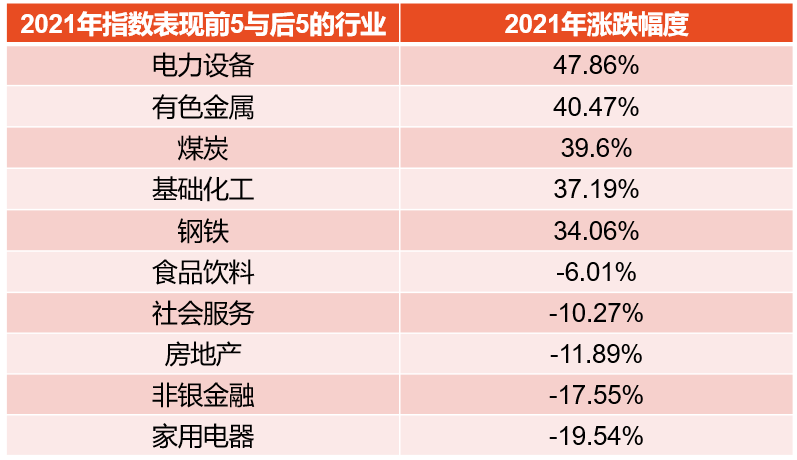

不少过去两年“上车”的投资者还停留在2019-2020年那种基金牛市的惯性思维里,但从2021年以来,主动权益类基金的业绩分化的确非常大,头部和尾部的收益率相差甚至达到了150%。而业绩高度分化的背后,其实是近年来细分行业的涨跌分化。对于那些有能力选对行业的管理人来说,2021年是股市的“冰与火之歌”。

数据来源:Wind,2021.1.1-2021.12.31

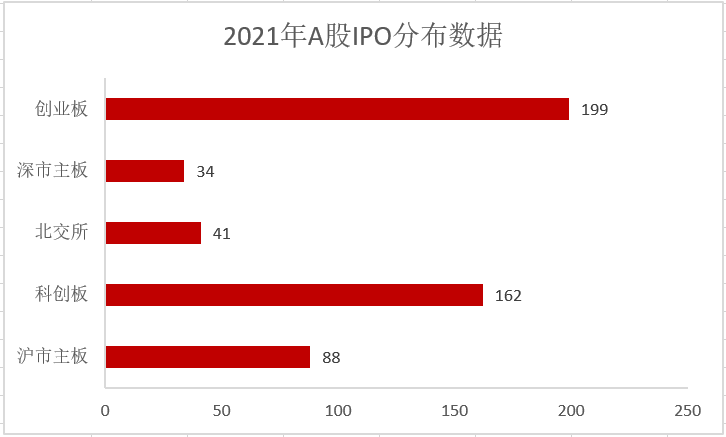

数据来源:Wind,2021.1.1-2021.12.31A股市场的生态环境正在发生巨大变化,科创板与创业板注册制落地使得市场供给加速扩容。

数据来源:Wind,2021.1.1-2021.12.31

数据来源:Wind,2021.1.1-2021.12.31到2022年年底,A股上市公司有望达到5000家,供给加大而增量资金相对有限的情况下,出现指数级别牛市的概率明显降低。因此,我们更应该坚定持有好的主动权益类基金。因为基金经理们正是利用他们的专业优势,为投资者寻找震荡市里的机会。

2. 不跟风追热点,重视全行业主动权益投资选手

自2019年以来,行业主题基金大放异彩,如果行业轮动做得好,收益率确实会很香。而在经历2021年部分基金经理的失意表现后,不少基金投资者会过度自信的去尝试一些热门行业主题基金,恰恰这里面部分行业正处于估值高企的阶段。在这亮哥也负责任的提醒大家,行业主题基金可能会有黑马,但当前预测的难度系数不小,尤其是对于那些缺少行业专业分析知识的投资者。纯粹基于对一个领域的简单认知,做不好真容易亏钱。

行业投资也不是简单的估值问题。仅仅看市盈率、市净率的投资者容易落入价值陷阱,而只追求高景气不审视估值的投资者,由于缺乏行业中观层面的深度理解,在遇到行业景气度拐点变化时,容易沦为后知后觉者。总之,做过行业研究的亮哥告诉大家,把一个行业弄明白,并在交易上赚到业绩和估值成长的钱,真不是件容易的事儿。从长的时间维度看,优秀的全行业主动权益投资选手值得重视。

所以,对大部分基金投资者而言,选对几位靠谱的基金经理确实更为务实。怎么选呢?首先需要了解几个基本指标,即基金经理的历史业绩、投资风格、换手率等,对基金经理有个初步的画像。观看一些基金经理出席的直播视频,挖掘其身上的特有优势,了解基金经理的投资理念并验证是否知行合一。最终需要建立对于一位基金经理的几个认知:基金经理擅长配置哪些行业、用什么方法优选个股、未来的配置思路等。当投资者能按照这种方式选出多位基金管理人,然后再根据不同的风格进行搭配,往往会起到意想不到的组合表现效果。

3.合理运用固收+,有效平抑整体投资波动

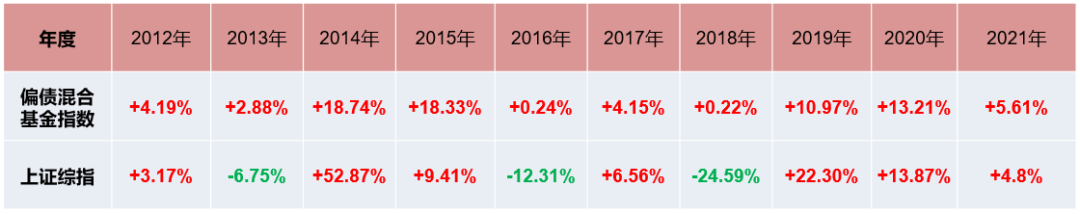

“固收+”基金是典型的中低风险投资品种,也是市场上比较受欢迎的一种基金,由于自带资产配置属性,行情不好时能立足于稳健防御,遇到市场好转也能起到锦上添花的效果。

数据来源:wind,统计时间为2009.3.31-2022.3.21

数据来源:wind,统计时间为2009.3.31-2022.3.21今年以来整体市场环境预冷,股市债市长时间回调,因此“固收+”基金的年化收益率普遍面临短期的下行压力。不少去年底买入“固收+”基金的人难免产生动摇,亮哥通过总结,发现绝大部分人的问题在于,一是用过短的时间来审视其业绩表现,二是在几乎不参照市场环境的前提下非理性的看待短期下跌。以偏债混合基金指数代表“固收+”为例,虽然其长期的投资预期收益低于主动权益基金,但在过去典型的弱势市场环境下依然能实现低回撤和正回报。无论从复利增长、心态管控还是应对市场不确定性等角度来看,“固收+”都是基金投资者资产配置中值得关注的一部分。

数据来源:Wind,2012.1.1-2021.21.31,指数的表现不代表基金的业绩表现,也不代表未来的表现

数据来源:Wind,2012.1.1-2021.21.31,指数的表现不代表基金的业绩表现,也不代表未来的表现“固收+”过去长期投资回报整体优秀,投资者更应该通过多元化的资产配置来实现跨周期投资,往年有效的投资策略,今年不一定会完全复制,因为市场也无时不在变化。比如去年采取可转债策略的“固收+”整体体验很好,但今年很明显可转债的投资环境已发生了较大的变化,要用动态的眼光来看待“固收+”策略的有效性。

尾声

政策发声助力企稳,长期投资还需坚持

聊了这么多,也接近这期的尾声了。总结一下本期的要点:

1、 判断短期市场是否调整到位,看准三大指标:

历史跌幅、估值水平、政策信号

2、 调整企稳后未来资产配置的三个建议:

①建立震荡分化的常态预期

②重视全行业主动权益投资选手

③合理运用固收+平抑整体投资波动

2022年的基金投资在经历年初的开局不利后,可能需要适度降低收益预期。适度降低预期并不意味着清仓离场,而是需要更加多一分理性,把基金投资当做长期的事业来做。从行情展望来看,“深蹲”也是为了日后能跳得更高,无论后市如何演变,在震荡蓄势期提前做好配置计划,才能助力大家穿越牛熊!

作者简介

黄亮

招商基金资深策略分析师

◆ 新西兰梅西大学金融学本科、研究生

◆ 历任上市券商总部研究部副总裁(VP),首席投资顾问,海外大型全球能源企业市场部经理

◆12年A股投研经验,擅长运用基本面趋势,进行市场及行业公司的深入研究,医药、有色行业研究经验,专注于二级市场策略和投研服务

◆现为多家财经网站特约撰稿人,深交所、央视财经、上海第一财经特约嘉宾