2012年以来,“双十”基金只有25只,2013年~2021年持续9个年度保持正收益的“稳健”产品只有4只。

但统计发现,“双十”基金中创造超额收益的产品较多,“稳健”产品能实现高收益的却并不多。

在市场对公募基金产品净值“大回撤”抱怨多多的时候,数据统计却给了一些新的视角。据《红周刊》统计,在2012年以来截至3月23日,基金产品累计回报跑赢沪深300指数且年化收益率超过10%,以及基金经理连续任职超过10年的“双十”基金,仅有25只;2013年~2021年的9个完整年度中始终保持了正收益的“稳健”产品仅有4只。

进一步来看,“双十”基金中创造超额收益的产品相对较多,“稳健”产品能实现高收益的反而不多。而且,相比产品净值表现,基金经理的风格才是产品走向的根本影响因素。

公募基金净值随沪深300“大回撤”

“十年期”回报率却依然不错

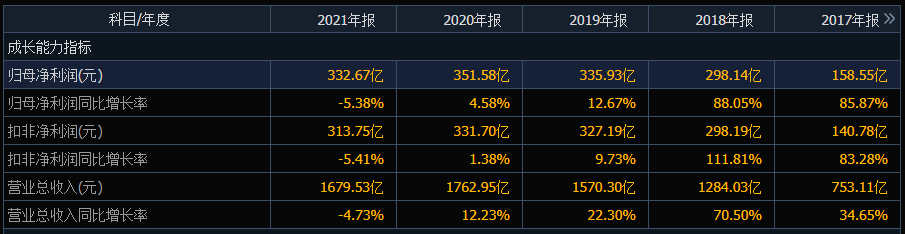

据《红周刊》记者统计,2019年、2020年和2021年,沪深300指数分别涨了36.07%、27.21%和-5.2%,区间高点也是历史高点出现在2021年2月18日,盘中摸高至5930.91点。而沪深300指数走强以及之后走弱的过程,刚好是食品饮料类消费和新能源成长大盘蓝筹股交替上涨并在高位调整回落的过程。随着这两大赛道蓝筹股今年以来(截至3月23日,下同)继续走弱,沪深300指数年内回撤幅度达到13.44%,较同期上证综指10.13%的跌幅更为惨烈。

因为公募基金2019年以来不断聚焦消费和成长大盘蓝筹股,导致基金产品净值从辉煌走向没落。今年以来,全市场3832只公募基金产品(普通股票型、偏股混合型、平衡混合型、灵活配置型),有3745只区间回报为负值,回撤幅度较沪深300指数更甚者多达2077只,也就是说,占比54.21%的公募基金产品跑输了指数。其中,调整最为惨烈的前海开源沪港深非周期,年内净值回撤幅度已达27.05%。惟一的亮点是,有85只即占比2.22%的公募基金产品实现了正收益。

如果将统计时间节点从“今年以来”前移到2021年2月18日,即沪深300指数从高点至今累计跌26.36%以来,则在此之前成立的3100只产品中有2406只净值呈现回撤状态,其中761只产品回撤幅度超过沪深300指数跌幅。如景顺长城集英成长两年、前海开源医疗健康、汇添富沪港深优势精选、长信消费升级等16只产品的净值回撤幅度均已超过了45%,接近“腰斩”。

不过,如果以近10年的回报率为统计标准,则会看到“不一样的景象”。据《红周刊》统计,在2012年之前成立且目前仍在运作的457只公募基金产品中,只有泰达宏利品质生活一只净值至今处于回撤1.61%的状态,418只产品的回报率跑赢沪深300指数82.31%的涨幅。结合年化回报统计,其中有321只产品近10年的年化收益率超过了10%。如交银先进制造、交银趋势优先、银河创新成长、华安动态灵活配置、兴全合润、上投摩根新兴动力等13只产品的年化回报率更是超过了20%。

表12012 年以来年化回报率超过20%的基金

这与当前基金产品普遍大幅回撤的现象形成了鲜明对比,就是基金产品长期看大多是赚钱的,但短期回撤却几乎不可避免。

“流量冠军”终成流星

刘格菘、赵诣之后的崔宸龙正受考验

因为基金管理一般都是年度考核,因此基金经理一直都有做高产品年度净值的冲动,追求年度收益冠军。而每年的冠军基金经理,一般都会变为基金公司的流量明星,从而发行更多产品来创收,基金经理的待遇也会水涨船高。但据《红周刊》统计,2019年至今的年度冠军基金经理快速“迭代”,每年都是新面孔,而且行业内流传着年度冠军通常会在次年跑输行业平均收益率,即“冠军魔咒”。

之所以出现夺冠后的“障碍症”,关键还在于基金经理的理念和操作策略。当基金产品净值大涨六成甚至翻倍,往往是压中了当年的市场风口,但风口又不是一成不变的。比如知名的“前浪们”如广发基金的刘格菘、农银汇理基金的赵诣,他们的经历就是如此。

刘格菘是2019年的冠军基金经理。当年,他重仓押注的半导体、通信等科技股大涨,让其成为了当时国内公募历史上惟一一位拿下年度前三的基金经理。但到2020年,赵诣取代了刘格菘,赵诣重仓押注的锂电池、光伏等板块年内猛涨,让其管理的四只基金包揽了年度前四。而到2021年,“后浪”崔宸龙押注的新能源板块,又将“前浪们”拍在了沙滩上。

据了解,崔宸龙出任基金经理尚不足两年,其管理的前海开源公用事业、前海开源新经济即凭借119.42%、109.36%的年收益,斩获了2021年普通股票型基金、灵活配置型基金两个类目的冠军。

不过,仅从今年以来的表现看,冠军崔宸龙压力不小。据《红周刊》统计,今年以来,前海开源公用事业以19.82%的净值回撤,排在了共计499只普通股票型基金产品区间回报榜的第455位;前海开源新经济以11.69%的净值回撤排在了共计1495只灵活配置型基金回报榜的第691位。

据公募基金2021年四季报显示,前海开源公用事业、前海开源新经济重仓的10只A股和7只港股今年以来普遍下跌,如中广核新能源累计大跌55.88%,华润电力回调42.53%,亿纬锂能也大幅回撤了29.77%,只有星源材质涨了6.51%。

当然,这是在不考虑崔宸龙期间调仓的前提下所发生的情况,崔宸龙在基金四季报中表示仍看好新能源。他认为,整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,具有巨大的成长空间,并建议投资者能理性投资且长期持有。

在近三年基金年度冠军不断变化之外,近十年的冠军们也是如此。甚至我们将条件放宽,据《红周刊》统计,2012年~2021年,在每年年度回报前100名的权益类基金产品中,仅有长信内需成长在2012年、2013年、2015年、2017年、2020年5个年度均进入了名单;万家精选、国联安优选行业、信诚中小盘、金鹰稳健成长均有4个年度进入。

因此,大多数年度冠军基金经理难以给基民带来持续的超额回报,而且,多数冠军基金经理不是升迁就是跳槽,这无疑会对产品的一致风格形成干扰。

25只“双十”基金

“长跑健将”凤毛麟角

据《红周刊》统计,在2012年以来基金产品累计回报跑赢沪深300指数且年化收益率超过10%,以及基金经理连续任职超过10年的“双十”基金,仅有25只。包括杜猛管理的上投摩根新兴动力、李巍管理的广发制造业精选、余广管理的景顺长城核心竞争力、伍旋管理的鹏华盛世创新、王宗合管理的鹏华消费优选、朱少醒管理的富国天惠精选成长、杨谷管理的诺安先锋等。这其中又以朱少醒和杨谷更为“长情”,管理产品时间均超16年。

表22012年至今年化回报超过10%、现任经理管理超过10年的基金年的基金产品

注:多位基金经理共同管理的产品,标黑者管理期超过了10年

注:多位基金经理共同管理的产品,标黑者管理期超过了10年“双十”基金经理的投资策略基本可以分为三类:第一类是高速成长派,配置多集中于新兴产业,对估值的容忍度相对更高,代表人物有上投摩根的杜猛、广发的李巍、国联安的魏东等;第二类是稳健成长派,布局多集中于大消费、医药等传统行业,代表人物如富国的朱少醒、鹏华的王宗合、易方达的冯波、景顺长城的余广等;第三类则偏爱运用近年来十分流行的GARP策略,选择标的时会价值与成长并重,即以较低的价格买入成长性较高的股票,代表人物如鹏华的伍旋、中欧的王健等。

以年化收益来看,杜猛自2011年7月13日管理上投摩根新兴动力以来,年化回报率为21.35%。结合每个报告期的前十大重仓股来看,杜猛明显偏爱成长型公司,长期以来一直重仓TMT和中游制造业,同时也会在不同时点阶段性配置医药、农林牧渔等板块,以分散行业的集中度。据《红周刊》整理发现,2011年~2014年,歌尔股份、长盈精密、海康威视、长春高新等科技、医药领域的龙头公司,频繁出现在上投摩根新兴动力各季度的前十大重仓股中,其间贡献了不小的浮盈。从2015年开始,杜猛开始加仓新能源、新材料领域,如天齐锂业、赣锋锂业、亿纬锂能、华友钴业、隆基股份、通威股份陆续被重仓,而新能源最近几年的大涨,又为上投摩根新兴动力贡献了丰厚的财富。

从管理产品时间更久且成绩优异的基金经理来看,据《红周刊》统计,成立以来累计实现10倍涨幅的基金产品只有43只。而富国天惠精选成长就是其中之一,而且它自2005年11月成立至今都是由朱少醒管理的产品。

表3成立至今累计回报超过10倍的基金产品

朱少醒投资的一大特色就是长期且重仓精选个股,其持仓中不乏一些十倍牛股。而正是长期持有才令他把个股涨幅吃透,重仓让他分享到个股成长的超额利润。朱少醒长期钟情于消费蓝筹,重仓标的中最知名的非贵州茅台莫属。贵州茅台是朱少醒最早挖掘的第一大重仓股,而该基金64个季报中有42个报告期出现了贵州茅台的身影。

值得一提的是,贵州茅台曾在2006~2008年有十倍涨幅,在2008~2010年也曾股价“腰斩”,以及之后白酒塑化剂事件的扰动因素等,许多基金就是因为这些因素踏空茅台。但朱少醒在这个过程中挺了过来。除了茅台,朱少醒的长期重仓标的还有五粮液、中国平安、招商银行、伊利股份等头部公司。

除“双十”基金外,据《红周刊》统计,十年来年化收益在10%以上,且熊市更为抗跌的产品达到101只。其中,包括了目前由曹名长、蓝小康、沈悦共同管理的中欧价值发现;陆秋渊、盛骅共同管理的华安核心优选;王健、许文星共同管理的中欧新动力;伍旋管理的鹏华盛世创新;周蔚文管理的中欧新趋势等。这其中,伍旋、周蔚文是为数不多掌舵期超过10年的基金经理。

对长期绩优基金投资

不妨降低短期收益预期

在看到朱少醒管理的富国天惠精选成长、杜猛管理的上投摩根新兴动力和伍旋管理的鹏华盛世创新在长期有较好收益的同时,也应注意到这些产品在历史上均有过“黑暗”时刻。这些产品在2008年、2015年和2016年,曾因金融危机、“千股跌停,千股涨停熔断”事件,遭遇过产品净值大回撤。

朱少醒是在2008年“制造”了时刻提醒自己的“大错误”。尽管当年其前十大重仓股变动极小,但因为2008年年初其仓位在90%以上,且维持到当年下半年,后在当年年底将仓位降至七成多。这刚好是市场暴跌近60%的过程,朱少醒管理的产品一度出现58.96%的大幅回撤。朱少醒把这个阶段的“择时操作”看作是自己的严重错误,之后再未进行过择时。

朱少醒曾公开表示,他并不具备精确预测市场短期趋势的可靠能力,而是把精力集中在耐心收集具有远大前景的优质公司上,等待公司自身创造价值的实现和市场情绪的周期性回归。“很多基金经理都在茅台上挣到了钱,但真正赚大钱的其实是少数,要么仓位不够重,要么持有不够长。”因为自己的长期投资风格,以及对持有人追涨杀跌的切身感受,朱少醒提醒持有人,“如果你的久期只有半年,就不该买我的基金,不是说我没办法帮你挣钱,而是你可能在这个过程中以亏损的方式就走了,结果经过一个周期,基金又创新高了,但你也没有赚到钱。”

杜猛是在2015年6月4日~9月15日遭遇了产品净值的回撤考验,回撤幅度达54.81%。他是通过大举更换重仓股,押注新能源赛道后又迎来了产品净值的高增长。

伍旋管理的产品出现最大回撤的时间发生2015年6月13日~8月26日,回撤幅度为43.17%。但其重仓股的变化极小,前十大重仓股中有7只未变。如今,伍旋的投资理念一如从前。在接受《红周刊》采访时,他表示,“我对股票市场的周期性、组合管理的风险控制会非常重视,谨慎挑选企业的同时,也会注重买入时点是否在合理的估值区间之中。布局经营品质优秀且估值相对安全的资产,是我最为认可的投资路径。企业是否优秀,公司的治理结构、专注专业深耕的企业家精神、利益分享机制、可持续竞争优势、充沛的现金流等因素都不能忽视,而即使是很好的企业,我也希望能在股价对基本面反映不充分、安全边际较高的时候介入。”

据2021年四季报显示,伍旋重仓股包括中国平安、渝农商行、伊利股份、洽洽食品、朗新科技、松霖科技,以及女装公司地素时尚、互联网传媒股完美世界和医疗器械股鱼跃医疗等。在未来展望中,伍旋表示,未来仍继续看好创新能力强的部分中小市值公司以及估值底部的金融、基建等领域,同时也增加了估值处在合理区间的乳制品、家用医疗设备等板块标的。

据《红周刊》统计,杜猛管理的上投摩根新兴动力、伍旋管理的鹏华盛世创新、朱少醒管理的富国天惠精选成长在其各自历史上出现最大回撤之后,回撤修复时间分别达到了1609天、1454天和731天。需要注意的是,上投摩根新兴动力和富国天惠精选成长净值“腰斩”后的修复时间都需要约2~4.5年,所以当前市场中投资者如果经过深思熟虑选择了持有长期成绩优秀的基金产品,不妨也降低一下短期收益预期,多给一些修复时间。

年化回报达17.73%的景顺长城核心竞争力的基金经理余广,其在接受《红周刊》采访时表示,作为资产管理人,基金经理都专注为持有人创造长期回报。“除了选择好的公司,也会在行业上做到均衡和分散,也许在某个阶段、某个年度组合可能表现的不是特别好,但拉长时间去看,整体收益还是比较好的。”

平安基金投资总监李化松也向《红周刊》表示,短期流动性冲击让很多公司出现了非理性下跌,股价与基本面已经无法匹配,且短期持续时间很难判断。但放长时间,仍坚信所持有的公司还是会有不错的表现的,只是在这个过程中可能会出现超预期的净值波动,希望能够获得投资者的理解和支持,大家一起共克时艰。

中庚基金丘栋荣也向《红周刊》表示:“跨过寒冬,春天已经来临。在2022年春意涌动、蓬勃生长的季节,我们期待能与投资者坚定拥抱春天的信心。”

控制回撤较优的产品正在“进化”中

长期稳健≠高收益

事实上,为了满足基民的需求,许多基金推出了绝对收益回撤幅度偏小的产品。不过,据《红周刊》统计,在2012年~2021年,没有一只产品可以实现持续的年度正收益。

在十年统计区间内,交银优势行业、长城稳健成长灵活配置、中银稳健策略灵活、安信平稳增长4只产品在2013年~2021年的9个完整年度中保持了正收益。其中,交银优势行业成立于2009年,至今累计回报626.68%,排在66只“同龄”权益类基金累计回报榜的第二位。而相继成立于2012年的长城稳健成长灵活配置、中银稳健策略灵活、安信平稳增长,累计回报分别为179.93%、140.18%、93.65%,排在63只“同龄”权益类基金累计回报榜的第49位、第52位、第59位。

《红周刊》注意到,长城稳健成长灵活配置、中银稳健策略灵活的年收益峰值均出现在2020年,年回报分别为48.91%、27.64%;安信平稳增长的年收益峰值出现在2014年,年回报为24.98%。

《红周刊》翻阅了上述9年正收益的4只产品中的交银优势行业历年报告,该产品能保持稳健与其两位基金经理有关。其中,何帅在2015年7月9日接棒公募老将张迎军管理该产品,到目前已近7年。

何帅最初给自己的定位是成长股策略选手,标的更偏向于选择增速高且行业空间足够大的企业。从2015年三季度到2017年一季度交银优势行业的重仓股来看,何帅最早期的收益多来自于旅游休闲、数字传媒、消费电子、快递物流等消费和服务行业,而其中大多数行业恰恰处于互联网产业链的下游,行业增速在2015年、2016年正处于爆发期。因此,在2016年沪深300指数回撤11.28%的背景下,交银优势行业净值逆市上行,年内实现了4.64%的正收益。但到了2017年上半年,大蓝筹行情让成长股风格的何帅迎来了基金经理生涯的第一次低谷。由此也引起了何帅对投资策略的反思,2017年开始,何帅的持仓开始稳定集中在TMT板块,并阶段性参与大消费(主要是休闲服务、医疗服务)的机会。

整体而言,何帅很善于交易,在他的投资框架里,“卖出”是非常重要的动作,能在赚钱的时候获利了结,也能在回撤较大时及时止损。据统计,交银优势行业自其掌管以来,最大回撤发生在2015年12月31日~2016年2月29日,累计回撤幅度为23.89%。

和9年正收益仅4只相比,2017年~2021年连续5年正收益的产品数量增至155只。比如易方达新收益、国投瑞银境煊、安信新回报、广发利鑫、平安安盈灵活配置等。

对于这些收益回撤控制较优的品种未来能否成为高收益品种,还需要观察,因为新的“朱少醒”可能和之前的会有较大区别。