报告期内,朗夫科技经营业绩高速增长,但存在第三方回款情况。同时,公司应收账款及存货价值均逐年增长,且在产能利用率不足的情况下仍募资扩产能

《投资时报》研究员 辛夷

在长途国际贸易中,液体食品、工业用油脂等液体的储存和运输离不开散装液体包装。近日,主要从事散装流体包装的生产销售,并为客户打造集包装、物流运输为一体的产品及服务的公司——青岛朗夫科技股份有限公司(下称朗夫科技)正式向深圳证券交易所递交招股说明书,申请登陆创业板。

《投资时报》研究员注意到,朗夫科技的上市之路可谓一波三折。公开资料显示,朗夫科技在创业板的受理日期是2021年3月19日,并在一个月后获得问询。但6月21日,该公司因更新财务资料而申请中止发行,9月16日恢复。进入2022年,朗夫科技上市进程又因其所聘请的律师事务所被证监会调查而中止,近日该公司IPO继续恢复审核。

本次IPO,朗夫科技拟公开发行人民币普通股(A股)不超过1515.65万股,拟募集资金4.79亿元,将全部用于“新建集装箱流体包装袋项目”“新建信息系统及数据中心建设项目”及补充流动资金。

《投资时报》研究员查阅朗夫科技招股书注意到,2018年—2020年及2021年上半年(下称报告期),该公司经营业绩高速增长,其中外销收入占比接近一半,但存在第三方回款情况。同时,其应收账款及存货价值均逐年增长,且在产能利用率不足的情况下仍募资扩产能。

针对上述情况,《投资时报》研究员电邮沟通提纲至朗夫科技相关部门,截至发稿尚未得到该公司回复。

外销占比近半 存第三方回款

朗夫科技的前身是成立于2007年的青岛朗夫包装有限公司(下称朗夫有限),2020年8月,朗夫有限整体变更为股份有限公司。

报告期内,朗夫科技经营状况较好,各期实现营业收入分别为3.36亿元、4.25亿元、5.29亿元、3.20亿元,2019年和2020年分别同比增长26.18%和24.48%;各期净利润分别为2209.49万元、3531.74万元、6355.46万元、2957.01万元,2019年和2020年分别同比增长59.84%和79.95%。

值得注意的是,朗夫科技营收中外销收入占比较高。报告期内,该公司外销收入分别为1.27亿元、2.01亿元、2.43亿元和1.38亿元,占营业收入的比例分别为37.74%、47.34%、45.89%和43.13%。

可以看到,其外销收入增长较快且占比接近一半,而外销收入主要以美元结算,人民币汇率的波动必然会给公司带来一定的汇兑损益。数据显示,朗夫科技各期汇兑损益分别为-197.03万元、-22.18万元、370.89万元和231.16万元。

除此之外,朗夫科技购买的远期外汇合约等工具也受到汇率波动的影响。报告期内,该公司远期外汇合约等的变动收益分别为-52.70万元、-336.43万元、861.66万元和-271.32万元。

当前世界经济形势下,人民币的国际影响力不断扩大,升值趋势明显,如果人民币兑美元的汇率出现较大幅度的上涨,将对该公司的产品出口以及经营业绩造成不利影响。

另外,《投资时报》研究员注意到,朗夫科技存在第三方回款的情况,且通过第三方支付货款的客户主要是境外客户,包括客户关联公司回款、终端客户回款和其他回款。

数据显示,该公司各期第三方回款的金额分别是1029.32万元、4372.12万元、3983.45万元和2580.39万元,占当期营业收入的比例为3.06%、10.30%、7.54%和8.05%。

朗夫科技表示,第三方回款金额占比较高,主要原因是该公司在2019年新增俄罗斯客户Evropac,L.L.C.,以及公司原有客户PositiumShipping,Ltd.业务增长较快,这两客户均是通过第三方回款。

第三方回款往往与经销商、非法人客户等联系在一起,对销售回款的真实性核查造成很大影响,因此一直是证监会审核的一大重点。虽然近几年取消了第三方回款最近一期比例不超过5%的限制,但实质上的审核要求并没有放松。在此状况下,朗夫科技能否顺利过会还属未知。

主要产品毛利率高于同行

朗夫科技毛利主要来源于散装流体包装产品,包括集装箱液袋、集装箱海包袋等,产品主要原材料为PE复合膜、PP织物、阀门和方钢等。

招股书显示,朗夫科技各期直接材料成本占比分别为56.43%、67.88%、57.04%和51.86%,占比相对较高,原材料价格波动将直接影响该公司产品的生产成本。

而该公司主要原材料PE复合膜和PP织物均为石化产品,受石油价格影响较大。2020年下半年以来,大宗商品价格出现持续上涨趋势,尤其2021年上涨幅度较大。

2021年1—6月,受到原材料价格上涨等因素影响,朗夫科技毛利率下降幅度也较大。数据显示,该公司各期综合毛利率分别为25.24%、31.64%、28.30%和20.74%,其中散装流体包装产品毛利率分别为33.77%、34.20%、32.63%和24.19%。可以看到,朗夫科技毛利率呈现波动下降的趋势。若未来产品市场竞争加剧,或原材料价格出现大幅上涨,都将会导致该公司毛利率持续下降。

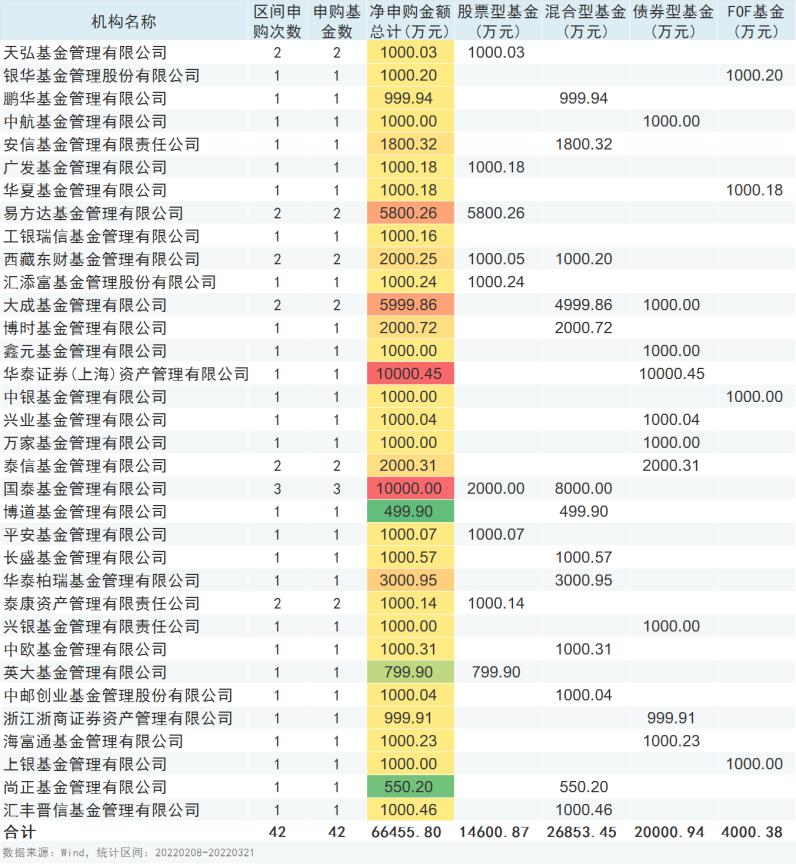

不过对比同行业数据可以发现,朗夫科技散装流体包装产品的毛利率处于较高水平。招股书显示,报告期内,同行业可比公司该产品的毛利率均值分别为22.99%、25.78%、25.09%、21.90%,远低于朗夫科技。

朗夫科技在对高毛利率的解释中提到,其不断加大研发投入,提高工艺水平,增强了客户粘性。但招股书中数据显示,朗夫科技研发费用率与同行业水平基本一致,并无明显优势。

报告期内,朗夫科技研发费用的比例分别为3.17%、2.86%、2.56%和1.93%,研发占比偏低且逐年下降。而可比公司的研发费用占比均值分别为2.48%、2.77%、2.93%、2.88%。

朗夫科技与可比公司塑料包装类产品的毛利率情况

数据来源:朗夫科技招股书

产能利用率不足

《投资时报》研究员注意到,朗夫科技各期经营活动产生的现金流量净额分别为2210.60万元、4575.96万元、3782.61万元和-1863.08万元,波动性较大。

该公司在招股书表示,现金流波动主要是由经营规模持续扩大随之应收款项增加、供应链执行业务预付货款尚未发货验收等原因所致。

报告期各期末,朗夫科技的应收款项逐年上升。公司各期应收账款账面价值分别为5220.15万元、5893.94万元、6767.77万元和8028.91万元;应收票据、预付款项和其他应收款账面价值合计分别为2498.98万元、4426.73万元、1.25亿元和1.30亿元,占资产总额的比例分别为10.98%、14.94%、25.89%和24.73%。

另外,朗夫科技的存货账面价值也逐年攀升。数据显示,该公司各期存货账面价值分别为3400.05万元、3889.22万元、4128.17万元和5248.36万元,占资产总额的比例分别为14.93%、13.13%、8.54%和9.96%。

朗夫科技在面临直接材料成本占比高,账款及存货逐年增长的情况下,依然选择募资扩产能。募集资金中的3.5亿元将用于新建集装箱流体包装袋项目,项目建成后,预计新增液袋60万套、海包袋30万套、IBC内衬袋22万套、PP编织袋20万套。

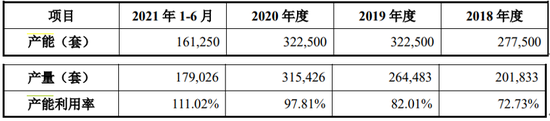

但招股书数据显示,朗夫科技各期集装箱液袋和海包袋的产能利用率分别为72.73%、82.01%、97.81%、111.02%。2020年,液袋和海包袋的产能为32.25万套,而项目建成后液袋和海包袋的产能将再增加90万套,几乎相当于现在产能的3倍。

对于如此大规模的扩产,朗夫科技未来能否顺利消化新增产能尚未可知。除此之外,大规模扩产导致的材料成本也将对公司资金造成压力。

朗夫科技集装箱液袋和集装箱海包袋产能利用率情况

数据来源:朗夫科技招股书

福利来了!低位布局良机,送你十大金股!点击查看>>