上周市场进入到加速下行的状态,其中上证50指数下跌4.14%,沪深300指数下跌4.22%,中证500指数下跌4.85%,创业板指数下跌3.03%,海外市场最近两周延续下跌走势,其中道琼斯工业指数下跌1.99%,标普500指数下跌2.88%,纳斯达克指数下跌3.53%,恒生指数下跌6.17%。

最近5个交易日申万一级行业中没有一个行业上涨,全部下跌,涨跌幅前五名的是综合、电力设备、食品饮料、医药生物和建筑装饰,分别下跌0.08%、0.56%、2.06%、2.07%和2.54%,涨跌幅后五名的是社会服务、家用电器、有色金属、石油石化和钢铁,分别下跌7.91%、7.54%、7.03%、6.99%和6.13%。

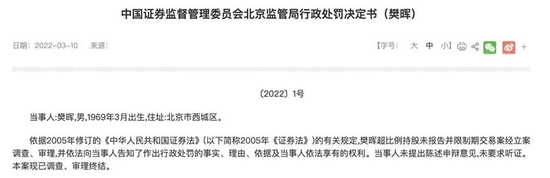

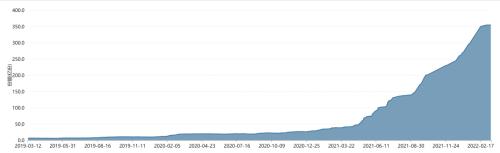

上周最大的心得是再次被狠狠打脸了,我在两周前的笔记《犹豫中的反弹 对短期市场相对乐观》中,提及当前A股市场的第一个至暗时刻无疑已经出现,后面会是一个犹豫中反弹的格局,在过去的10个交易日中,这个结论管用了头两天,随后迎来了即便不是史诗级也至少是半史诗级的下跌,下跌的壮观程度仅次于2008年全球金融危机、2015年股灾和2016年熔断时期。如果说今年1月份是抵抗式下跌,那么上上周是踩踏式下跌,上周则是崩溃式下跌。

巴菲特在一次著名的采访中说不要预测市场,因为没有人能够知道市场真正的底部,在A股流传的谚语是新手死于追高,老手死于抄底,对于像股市这样一个复杂系统,其预测的准确性比已经非常复杂的气象系统要更低得多。

股市如同一张巨大的温床,身处其中会有诸多的理所当然,比如2015年随着创业板的上涨,投资者会认为万众创业、万众创新的必然,并购与市值管理的预期会让参与者觉得金融脱媒成为可能,只有没想到的模式,没有不敢想的市梦率和股价;又比如2017年核心资产的一枝独秀,让参与者觉得中国核心资产的系统性重估是必然,以大为美会是主旋律;又比如伴随科技板块的大国崛起以及新能源双碳逻辑的传播,对于科技板块以及新能源板块的长期高估值成为投资者心目中的必然,然从已经发生的故事来看,我们会知道很多必然远非必然。

在一个没有必然,以及大师认为没有办法预测底部的资本市场,难道作为参与者就真的只能随波逐流,靠天吃饭吗?我仍然觉得未必,这也是我日常时刻保持思考的动力,如果拉到更长维度,如大师所说,在未来20-30年的维度来看,恐慌性下跌是个胜率极高的买入时间窗口。但对于A股的投资人而言,如果是投资者个体,在配置自身金融资产的时候,这个长周期维度确实非常必要,不光体现在长期结果本身会不错以外,也在于当建立这个长周期预期以后,对于短周期波动的预期和心理承受能力会大大加强,即便遭遇当前超预期的大跌,有的时候甚至是前所未见的毁灭性下跌,也可以更加坦然面对,快乐投资在这个意义上可以真正建立起来。

但对于资管机构的专业投资者而言,20-30年似乎太长,至少就当下而言,当所有的机构投资、包括监管机构都在倡导长期投资的时候,资金的来源方却没有建立长期投资的概念,无论是一般的基民或者是机构委托人,对于短周期的波动以及中周期业绩的关注会在无形中迫使管理人把关注的权重从未来的20-30年浓缩到当前的2-3年,有些时候还会在压力的背景下进一步考虑2-3个月的情形。

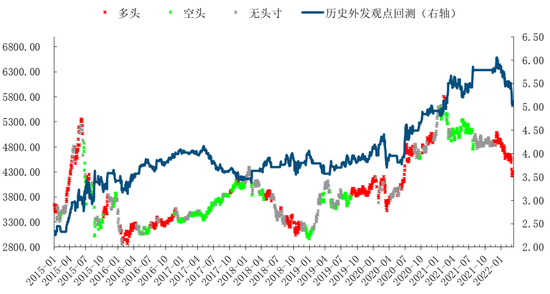

其实不光A股投资人如此,海外市场同样类似,不同的资金性质,不同的风控机制,有的时候在短期形成强共振,这也是市场巨大波动的缘由,但在另外一个层面,这种短期的超强共振也更容易在短期打出一个极强的顶部或者底部。最近高层用得比较的一个词是先立后破,与此相对应的是不破不立,从投资者最喜欢预测的市场底部来看,真正的底部是市场交易出来的,最极端的状态是以毁灭的形式来重生。环顾全球市场,似乎俄罗斯股市、中概股都有强烈的这个味道,香港市场和A股也有类似味道,尽管每次市场下跌的原因各自不同,但当下给人的感觉都是绝望并且看不到任何转机,坦白讲,从另外一个角度看,如果真能看到希望,也就不至于跌那么惨,所以这本质上是一个悖论,也决定了在真正底部的时候不会有多少人能够抄到底。作为我而言,只能是再次强调当前位置再战略性看空就是犯战略性错误了,至于战术的问题已经是个小问题。

注:作者为创金合信基金权益投研总部执行总监黄弢

基金有风险,投资需谨慎。以上均为个人观点,不构成投资建议