日前,巨人网络公告称,将出售其子公司持有的游戏公司Playtika Holding Corp.(简称“Playtika”)的股份。公司表示,此举将为公司增加大量现金收入,助力公司加大对前沿创新业务的布局与投入。

6年时间辗转腾挪寻求将Playtika装入上市公司,最终“求而不得”。如今,巨人网络或许真的明白,“有一种爱,叫做放手”。

巨人拟出售Playtika股份

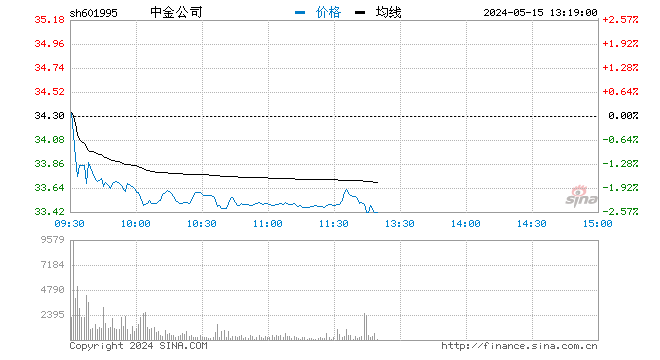

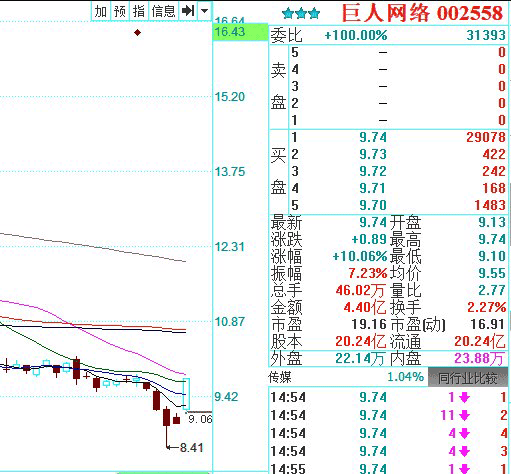

一则出售股权消息,让巨人网络的股价出现了久违的涨停。

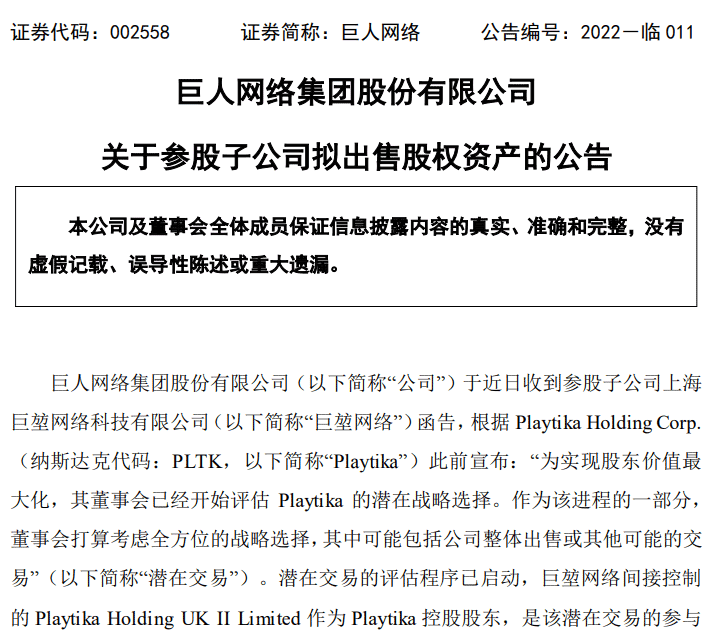

3月10日晚间,巨人网络发布公告称,公司于近日收到参股子公司上海巨堃网络科技有限公司(简称“巨堃网络”)函告,拟出售公司持有的游戏公司Playtika的股份。

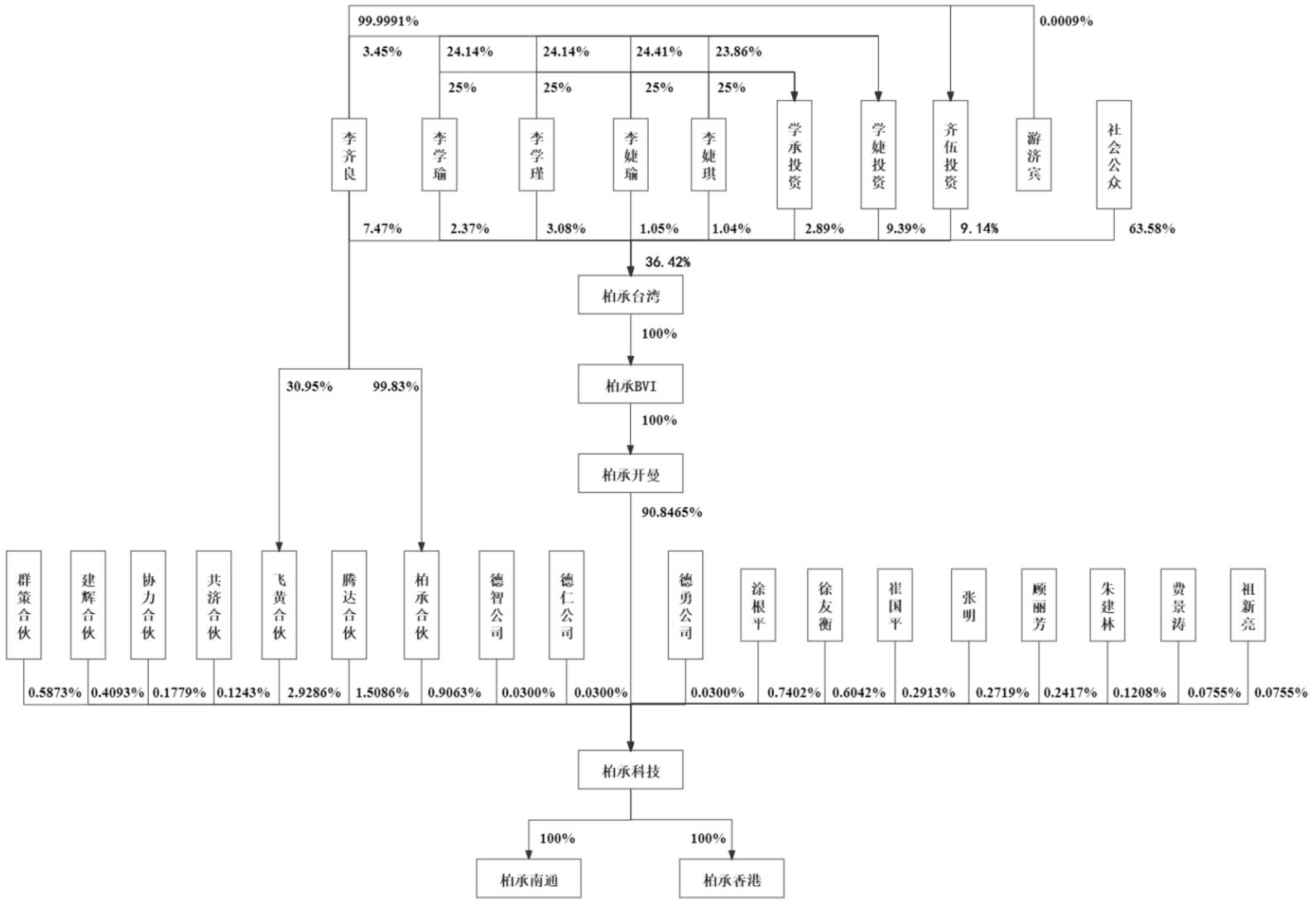

据公告介绍,目前,潜在交易的评估程序已启动,巨堃网络间接控制的Playtika Holding UK II Limited作为Playtika控股股东,是该潜在交易的参与方之一。而据东财Choice数据显示,目前该平台持有Playtika的股权超50%

公告称,如潜在交易实施完毕,并导致巨堃网络出售其间接持有的全部或部分Playtika股份,将可能对公司的财务状况和经营业绩产生重大正面影响。

简而言之,就是获得一大笔丰厚的现金“回血”。

值得注意的是,从去年开始,巨人网络董事长史玉柱就曾公开表达了对元宇宙的关注,并称巨人将积极投入元宇宙的开拓与布局。

另外,巨人网络也在投资者互动平台表示,公司十分重视元宇宙趋势及其带给游戏产业的机遇,将元宇宙游戏确定为长期布局的方向之一。

公开资料显示,此次出售的Playtika是全球知名的休闲社交游戏公司。该公司创建于2010年,总部设在以色列,2020年1月,Playtika在美国纳斯达克证券交易所上市。截至发稿时,该公司总市值约70亿美元。

这笔交易能为巨人网络带来多大收益?或许一个相似的例子可以类比。

记者注意到,近期美国游戏开发商Take-Two宣布将斥资超过127亿美元、溢价64%收购社交游戏平台Zynga。而从公司规模与业务性质来看,Zynga与Playtika无疑是可以等量齐观的两个标的。甚至,从公开财务数据来看,Playtika的多项业务指标均优于Zynga。因此,此次交易的估值也让外界颇为期待。

巨人最终“放手”

拟出售Playtika股权的消息,让巨人这段六年的“不了情”终于迎来了终章,也让诸多投资者终于松了口气。

事实上,巨人网络与Playtika的羁绊甚至可以追溯到2016年。彼时巨人网络刚刚通过借壳方式登陆A股市场,公司掌门人史玉柱便开始谋划收购Playtika事项。

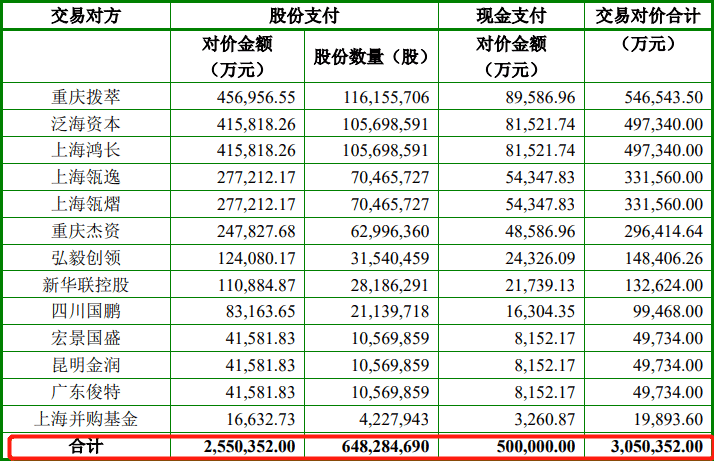

据彼时公司公布的定增方案显示,公司准备以44亿美元的价格,从凯撒互动娱乐手中收购Playtika。该次收购若成功完成,巨人网络将合计持有Playtika100%股份,并确定Playtika全部A类普通股的交易对价为305亿元。

如果仅从财务数据来看,Playtika是一家非常不错的游戏公司。据其上市披露的财报显示,在经历了早年迅速爆发期之后,2017年至2019年,Playtika营业收入从11.51亿美元增长到2019年的18.88亿美元,复合增长率为28.07%;经调整的EBITDA利润从3.74亿美元增长到6.21亿美元,经调整的EBITDA利润率长期保持在32%左右。

然而,2016年的那次收购最终以失败告终,并且在此后数年里,巨人网络多次尝试将其并入上市公司的努力均告失败。而这或许与Playtika本身的业务有着密不可分的关系。

作为一家以棋牌类游戏闻名的公司,Playtika本身充满了争议。实际上,Playtika同时也是目前世界第一的博彩类手机游戏公司,尽管目前公司业务并不涉及中国国内,但政策风险却显而易见。

事实上,这也是数次收购中,监管部门颇为重视的一点。

记者注意到,2019年,证监会在对巨人网络发行股份购买资产申请的两次反馈意见中,均对Playtika运营过程中的虚拟币、充值情况、输赢概率、异常充值行为等问题进行重点询问。此外,2020年7月,深交所亦向巨人网络下发关注函,询问巨人网络此前披露的《重大资产购买暨关联交易预案》中,标的资产是否存在涉嫌赌博行为。

有意思的是,直到去年,巨人网络仍然没有放弃,还试图通过赠与方式,将之纳入上市公司体系内,但最终在监管压力下不了了之。

如今,巨人网络宣布拟出售Playtika,或许意味着史玉柱终于解开了这段“意难平”。而巨人网络或许可以凭此真正放下执念,向着“元宇宙”新契机,轻装简行重新出发。

投资避险工具看这里,低风险理财、7%+收益、0手续费>>