2021年四季度后,国内经济环境发生变化,对经济增长的担心日益加强,叠加国内外疫情的反复,股票市场中较高估值、较高涨幅的高景气成长类资产开始调整,市场的波动率明显加大。这也给不少投资人的心态造成影响,不少人变得焦虑和迷茫。但须知落叶蕴育萌芽,生机藏于肃杀。当前,随着国内稳增长政策的发力,流动性向好,经济底部可期,政策底已基本探明,春天的脚步近了。

无须讳言,相较于前两年而言,2022年的投资挑战较大。体现之一就是行业持续上涨的机会难寻,因此,“躺赢”思维切不可有。体现之二,阶段性的存量资金市场导致博弈现象增强,投资的经验还需与时俱进进行优化。展望后市,我们认为投资应回归本源,坚守价值投资的本源,寻找经营面改善、业绩盈利增速较快而市场未准确定价的公司;不论何时,超额收益都将来自于更优质的经营成果。而在经济下行压力下,企业基本面误判的概率提升,寻找具有中长期成长确定性的企业就显得尤为重要,并在安全的价格之下去投入,依旧能在充满挑战的2022年获得收益。

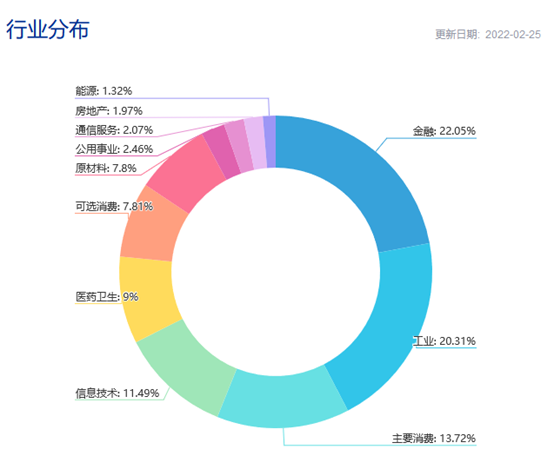

在我看来,成长之花的土壤不会单单局限于狭义的TMT行业,更会广泛来源于诸如能源革命、科技赋能、消费升级、规模壁垒等诸多领域。具体来看,未来将重点关注三大投资方向,分别是能源革命驱动下的新能源行业、创新驱动的先进制造领域、消费升级趋势下的新兴消费品。同时,投资既要有诗和远方,也要立足于当下。经济和市场短周期的变化同样不容忽视,在当前稳增长的大基调下,我们会战术性地布局景气反转和估值修复的投资机遇,比如半导体、军工、基建链、供给刚性的传统行业等领域。

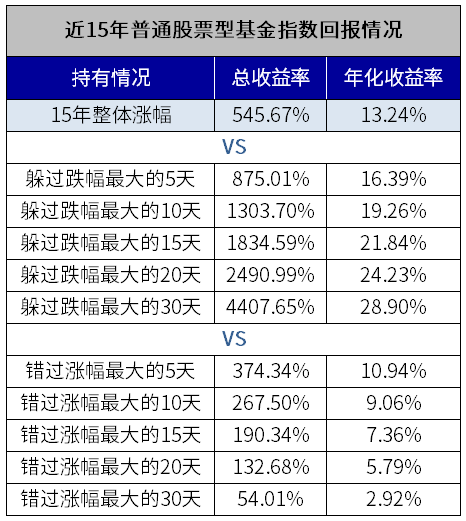

一直以来,我都强调要把握时代的脉搏做投资。当前,中国公募基金行业的大发展仅是序曲。我们坚信,未来中国会涌现出越来越多、越来越优秀的上市公司,而中国的权益市场将有可能是未来增长潜力最大、带给普通老百姓最大财富增值的资产类别之一。对于广大投资者而言,我认为,在坚定长期慢牛信念的同时,也要清晰地了解自身的投资目标和风险收益特征,以长期视角和长期不用的闲钱做投资。

春天正是播种的季节,而投资也恰如播种。选择优质的种子种下,努力耕耘,长期坚持,做时间的朋友,才有可能有丰厚的收获。最后,希望与各位投资者朋友们共勉,让我们一起以时沉淀,长期静待花开。