“进阶”是陈李用来表述自己对于成长定义时的用词。

他说:“我希望找到未来几年存在‘进阶’可能性的公司,无论其变化来自于技术、市场竞争地位,还是营销模式。”

事实上,以中观视角来寻找“进阶”,贯穿在陈李的投资之中。

首先,不同于大部分传统投资经理,陈李拥有“实业+投资”的复合背景,得益过往产业内的积累,他能够更敏锐地捕捉到产业的变化,从中观寻找到“进阶”的趋势,在价值基础之上进行积极的布局;其次,他知道黎明之前,会有黑暗,一如这阴晴不定的市场、摇摆不定的情绪,所以对于风险的控制,不能放松,在具体投资之中,他注重组合管理,坚持均衡分散,并强调回撤控制。

在历经近年诡谲多变的市场磨砺之后,陈李的投资框架日渐成熟,其所管理的产品亦凭借着不俗的表现,在2019年、2021年捧回了中证“金牛资管集合计划”。

可以说,具备独特投资视角,又深谙绝对收益管理之道的陈李,正是东汉班固笔下“智者,知也”的典型代表:独见前闻,不惑于事,见微知著。

由实业向投资

回顾陈李的从业经历,是少见的实业向投资转化的复合路径。

工科专业出身的他,曾就职于上汽集团,从事与技术和市场相关工作。此后出于对行业研究的兴趣,转型进入金融行业。入行至今,已经近11年的证券从业经验,6年的专户投资经验。

这样的经历,划定了陈李的核心能力圈:“在研究员期间,我主要覆盖的方向以老本行为主,在汽车、电力设备新能源、机械等中游制造业中建立了认知能力圈。”陈李表示。

“在过去,对于研发、采购,还有商务谈判等环节,我都有过切身的经历。这能让我更具体的从中观角度去理解制造类的公司。我希望找到未来几年存在‘进阶’可能性的公司——无论其变化来自于技术、市场竞争地位,还是营销模式。”陈李表示。

在他看来,行业的进阶,既包含了产业技术的更迭,也有商业模式的更迭。中游制造业就是比较容易出现技术更迭的领域。这种产业技术的更迭,往往会带来行业爆发性的增长。

但是成长类的行业,往往会碰到事件性因素的影响或者短期的催化。因此,更需要准确的把握核心矛盾,去判别未来的发展有没有产生根本性的变化,也就是说,需要持续跟踪去挖掘“进阶”的机会。

投资的参悟,如果没有时间的参与,几乎就是空中楼阁。陈李不避讳这一点,他承认,过往的投资经历,起起伏伏,虽有颠簸,更有精益。

“历经了多轮市场牛熊变化,我的投资理念也在实践之中不断修订和迭代。”6年时间,是陈李投资成型之后,持续打磨的过程。

投资的“纲目”

纲举目张,陈李的投资体系条理清晰。

“总结来讲,我的投资理念包含三个层次:基于组合管理的框架之下,恪守能力圈,深挖个股超额收益。”陈李一言蔽之。

三层递进,看似简单,实则丰厚。

第一层是组合管理,以绝对收益的思维去管理产品。

对资管集合计划的投资经理而言,绝对收益的思维是刻在基因里的。“要牢记产品的‘生命线’在哪里,并且控制好组合的风险暴露度以及回撤。”陈李指出。

在他的体系之中,组合管理要从三个维度考量风险暴露度。首先,在组合构建当中保持均衡配置,单一行业不会超过20%。其次,在具体行业或者公司层面,也需要有风险控制。比如,一个行业或者一个公司盈利的兑现期,一定要保持在两年以内。如果过长的盈利兑现期,则会把它定义为偏主题类的行业或者公司,它的确定性会大幅降低,买入这类公司就会使得组合的风险暴露度提升。最后,好的投资机会也要有估值保护。

“在选择行业的时候,我希望这个行业尽量能有高频的数据,可以跟踪。因为数据能够验证判断,让我能够做出及时的修正。同时估值的方法是多样性的,不同行业或者公司的估值方式都不一样。我尽量从多个维度,用一个客观的模型对它进行估值。”

微言大义,重要的是要落在实处。有了上述的主观性量化数据之后,陈李对于整个组合的风险暴露度,就会做出一个基本判断:在某一个时间段,组合的状态是偏向于进攻,还是防守?

那么,在下跌的时候应该是加仓还是减仓,就可以根据整个组合当期的风险暴露度,或者说整个组合的估值中枢偏离程度,去做相应的调整。

市场流变不居,管理组合自然也需要每日审视。“要有一个认知,动态平衡是目标。”陈李表示。

第二层是恪守能力圈,坚持在能力范围之内做投资,并且要杜绝风格漂移。

对很多人来说,能力圈需要不断地延伸拓展,但是对陈李而言,则是在“取舍”划定之后,不断聚焦的精进之道。

陈李认为,在投资之中,第一点就是要认识到自己知识禀赋、能力边界、可用资源在哪里,要充分发挥自己的长处,在能力圈内做出高胜率的投资。

“从我整个工作经历来看,在中游制造领域投入了很多的精力。现在的投资中,会更聚焦于这些比较有把握、胜率更高的中游制造领域。”这是陈李的清醒。

他表示,在具体投资中,比较看重产业政策,一般产业政策不友善的行业,很少会去触及。因为在投资当中,如果发生了一些政策性的因素,或者是事件性的因素,往往会超出个人的管理能力范围。

那么,如何去把握这样的产业政策呢?

“其实我们把十四五规划和十三五规划做个对比就可以看得到:补短板的领域在自主可控、进口替代、国防科技、高端制造、民生这几块。在这些领域当中,不少细分行业,我们看到很多政策已经出台了,这也是我们目前主要关注的行业。这是一个方向性的选择,从中观行业切入的时候,一定要看行业的景气度。”陈李解释。

“

第三是深挖个股获取超额收益。投资最终的落脚点是个股,要赚取未来业绩增长的钱。

基于“进阶”的投资视角,陈李把投资重点聚焦在两个大方向上,一是新产业趋势下的高壁垒成长股,二是消费升级趋势下的优质消费股。在选股的标准上,他主要有如下两点。

“首先,需要所处产业趋势向上,行业的竞争格局稳定。其次,对于公司,主要看重它的竞争优势、商业模式、以及公司治理。要看清楚一个公司的产品或者服务是否可以快速复制,未来三到五年的业绩驱动是否具备可跟踪预测的条件。如果具备长逻辑,而跟踪性、可预测性相对较强,并且公司具备显著的技术上或者渠道上的竞争壁垒,那么这类公司会是我的首选。”陈李抽丝剥茧。

“一般来说,我的组合会聚焦核心品种,就是我认定为未来几年之内成长性比较好的公司。这一部分特点就是换手率比较低,花的精力比较多,持有期比较长。”陈李补充道。

乐观看待长期

回归投资的初心,陈李很纯粹:基于过去很多经验累积的结果,我们形成了一个投资理念,就是基于价值去做长期对客户有利的决策。

而且,他相信,念念不忘,必有回响。

初心纯净,陈李在投资决策上,轻松且坚定。

比如,他对于投资回撤控制的理解。

“控制回撤,其实对于投资操作要求很高的,因为控制回撤的两种方式,一个是降低仓位、降低组合的集中度,另外一种方式是降低个股的集中度。这两种方式势必会牺牲组合的超额收益。”陈李直指要义。

“我们目前的做法,是通过逆向交易的方式去降低波动率,比如说适当降低一些核心品种当中短期涨幅比较大的个股,回补一下核心品种当中没涨的个股。此外,因为生命线是客户的本金,我们有严格的投资纪律要求,目的是避免投资经理情绪化的操作。”陈李表示。

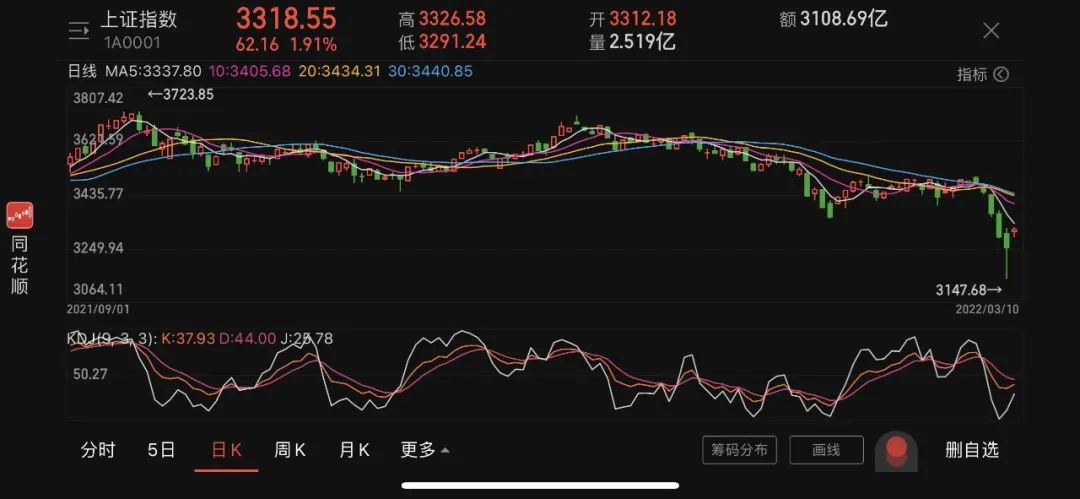

回顾年初以来的市场大幅调整,由多重因素触发:其一,部分板块估值过于昂贵,市场有调整的内在需求;其二,市场调整的最大诱因,或是美联储鹰派转向,将加息和缩表预期提前;其三,部分投资者对于中国经济的预期变得过于悲观,而近期地缘政治冲突也加剧了短期的负面情绪发酵。

在他看来,市场前期的调整,已经将这些利空因素逐步释放,在国内信用持续扩张明确的背景之下,“不畏浮云遮望眼”的陈李,更多的是在寻找接下来可布局的机构性机会。(全文完)

风险提示:基金有风险,投资需谨慎,购前详阅相关法律文件。基金过往业绩不代表未来表现。