来源:长江商报

未能有效抵御原材料涨价风险,叉车龙头安徽合力(600761.SH)增收不增利。

3月8日晚间,安徽合力发布2021年度业绩预告,公司预计实现营业收入154.17亿元,同比增逾20%,而归属于上市公司股东的净利润(简称净利润)为6.34亿元,同比下降逾10%。

去年三季报显示,前三个季度,安徽合力实现的净利润为5.10亿元,同比下降13.26%。据此判断,四季度,公司未能扭转净利润下滑势头。

长江商报记者发现,2017年至2020年的四年,安徽合力实现的营业收入和净利润持续增长,2021年,则是净利润5年来的首次下降。

安徽合力解释称,公司在整机、零部件、后市场、智慧物流等板块持续发力,销售情况良好。面对原材料价格大幅上涨,公司发挥规模化优势,有效缓解了成本上升压力。

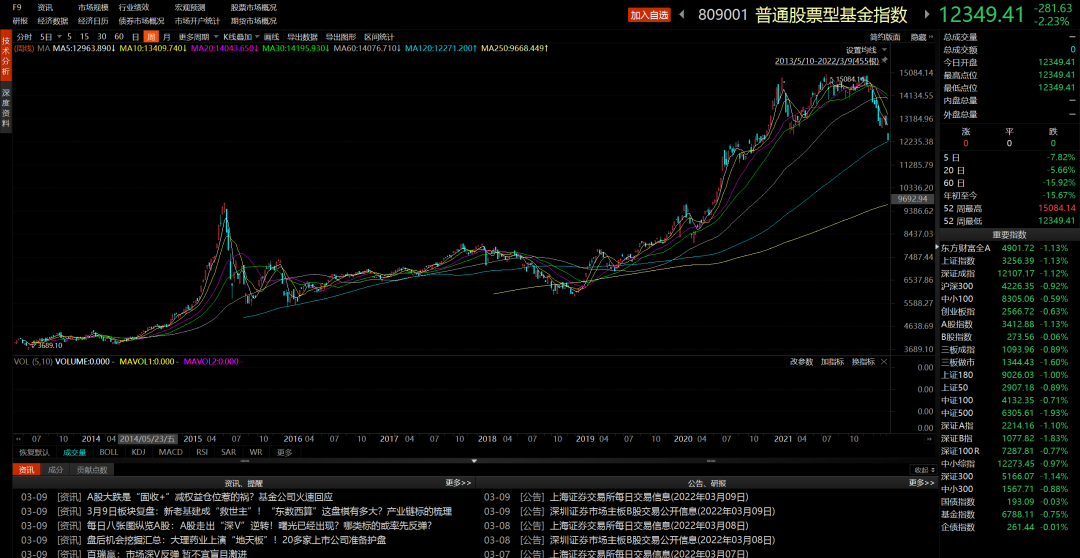

二级市场上,去年底以来,安徽合力股价处于下行通道中,至今年3月9日,累计跌幅接近30%。

材料涨价致增收不增利

原材料涨价,安徽合力虽然采取积极措施,但经营业绩还是受到了一定程度挑战。

根据业绩预告,2021年度,安徽合力实现营业收入154.17亿元,同比增长20.47%。营业收入超过百亿,这是安徽合力上市以来的第三次。首次是2019年,当年其实现营业收入101.30亿元,同比增幅为4.79%。2020年,其实现的营业收入为127.97亿元,同比增速为30.30%。

对比发现,2021年度,在较高基数情况下,公司营业收入保持了较快增长。

与营业收入快速增长相比,净利润的表现就有点逊色。公司预计2021年度实现的净利润为6.34亿元,相较上年的7.32亿元减少约1亿元,减少幅度为13.40%;扣除非经常性损益的净利润(简称扣非净利润)约为5.02亿元,较上年的6.07亿元减少1.05亿元,减少幅度为17.36%。

单个季度的业绩表现更为明显。去年一二三季度,公司实现的营业收入分别为34.72亿元、44.69亿元、38.78亿元,同比增长84.47%、25.90%、6.58%,一季度因上年同期疫情影响基数较低而同比大幅增长,二季度环比增长明显,三季度同比增速明显放缓,环比出现下滑。对应的净利润为1.79亿元、2亿元、1.32亿元,同比变动幅度分别为141.19%、-39.29%、-28.78%;扣非净利润分别为1.55亿元、1.90亿元、1.09亿元,同比分别变动180.84%、-40.10%、-34.14%。一季度净利润、扣非净利润同比大幅增长,主要原因仍然是上年基数相对较小。

对比业绩快报及三季报数据发现,四季度,公司实现的营业收入、净利润、扣非净利润分别为35.97亿元、1.24亿元、0.48亿元,上年同期分别为37.26亿元、1.44亿元、0.70亿元,同比均有所下降,季度环比也在下滑。

安徽合力解释称,2021年,公司聚焦电动化、系统化、智能化的研发和布局,加速创新驱动发展步伐,在整机、零部件、后市场、智慧物流等板块持续发力,锂电等新能源产品销量实现大幅增长。同时,面对原材料价格大幅上涨,公司通过发挥规模化、数字化和精益化管理能力,有效缓解了成本上升压力。

不过,从实际情况看,安徽合力抵御成本上升的压力有限,使得公司净利润、扣非净利润同比出现明显下降。

从半年报披露的信息看,去年上半年,安徽合力控股子公司盈利能力严重下滑。公司的主要异地分厂——衡阳合力和合力盘锦,出现了业绩大幅度滑坡,衡阳合力业绩降幅达到85%,合力盘锦则出现亏损。

回溯来看,2017年至2020年,安徽合力经营表现喜人,其实现的营业收入、净利润、扣非净利润出现了连续4年稳增长。由此可见,2021年,是近五年来公司营业收入快速增长的背景下,净利润、扣非净利润首次下降。

加码研发推动新能源突围

虽然净利润、扣非净利润近五年来首次下降,但安徽合力的经营业绩也有亮色,那就是新能源业务在突围。

安徽合力在业绩预告中表示,2021年,公司锂电等新能源产品销量实现大幅增长。

公开资料显示,安徽合力主要从事工业车辆整机、智能物流产品及关键零部件的研发、制造与销售,以及配件服务、融资租赁、车辆租赁、维保服务、再制造等后市场业务。其产品系列拥有24个吨位级、500多个品种、1700多种型号,覆盖电动、内燃工业车辆,港机设备,AGV智能物流系统,牵引车,装载机以及越野叉车、军用叉车、防爆叉车等特种车辆。公司称,其可为不同行业、不同生态、不同场景用户提供综合性物料搬运解决方案。

根据2021年半年报披露,上半年,公司实现整车销售14.77万台,同比增长61.35%,实现营业收入79.41亿元,同比增长46.19%,销量、营业收入等主要经营指标持续位列行业前列并再创历史新高。

与此同时,安徽合力加大研发力度,加速高端、新能源产品上市步伐。去年上半年,公司先后推出了G3系列、H3C系列高端叉车,锂电新能源系列叉车、智能仓储系统等新产品,新品上市车型共计98款,其中电动新能源类叉车53款。同时,公司积极响应低碳环保理念,持续推进锂电、氢燃料、混合动力系列新能源产品研发上市进程,行业内率先实现国四动力内燃产品主要吨位车型全覆盖。

在销售方面,公司持续加大锂电等新能源产品推广力度,去年上半年,锂电专用车销量同比大幅增长并位居行业前列,电动车销量占比同比提升约8个百分点。

此外,公司还积极推进氢能叉车产业布局。今年2月28日下午,安徽合力与上海翼迅创能新能源科技有限公司举行签约仪式,联合推广200辆氢燃料电池叉车及市场应用购销战略合作。

在研发投入方面,近年来,安徽合力不断加码。2015年,公司研发费用为1.89亿元,2016年至2020年分别为2.09亿元、3.14亿元、3.94亿元、4.92亿元、5.39亿元。2020年的研发费用占营业收入的比重为4.21%。

2021年前三季度,公司研发费用为5.26亿元,同比增加1.53亿元,增长幅度约为41.02%。

长江商报记者发现,安徽合力财务状况较好,能够有力支撑其产业布局。截至2021年9月底,虽然公司资产负债率升至43.45%,较年初上升4.7个百分点,但具体而言,公司流动性较为充足,并不存在财务压力。当年三季度末,公司账面上广义货币资金约39亿元,而其长短期债务合计只有14.18亿元,前三季度,公司财务费用为-0.24亿元。

投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>