A股连续下跌之后,是抄底还是离开?

3月9日,A股市场再现少见的大幅回调,虽然经过尾盘拉升,最终呈现“深V”反弹曲线,但沪深两市仍出现3600只个股下跌的现象。券商中国记者综合多家受访机构的观点发现,市场普遍认为本轮A股下跌,是受到海外地缘冲突和对国内增长担忧情绪的叠加影响。

总体而言,目前俄乌冲突已出现趋缓迹象,海外因素扰动最强烈的阶段或正在过去。与此同时,中央经济工作会议和政府工作报告已经明确将“稳增长”定为2022年的主基调,内部向好的支撑因素逐渐走强,伺机布局有业绩支撑的超跌品种,或将在接下来收获惊喜。

内外担忧强化悲观预期

“近日俄乌冲突推动A股悲观逻辑蔓延(持续滞胀与去全球化),弱市成为一致预期,尤其绝对收益者年初以来缺乏安全垫,被动平仓抛售。”中信建投首席策略分析师陈果直言,俄乌冲突的直接影响还是加剧通胀/滞胀/收紧担忧,这个担忧美国更甚,但本轮俄乌冲突A股跌幅已明显超过美股,这种性质的跌幅有望修复。

华安证券研究所副所长、策略首席分析师郑小霞进一步解读称,自2月24日俄乌冲突爆发以来至今已近半月,持续时间远超此前预期的“闪电战”耗时。地缘冲突持续致使全球市场均进入大幅调整,全球市场避险情绪升温并迅速传导,国内A股风险偏好受抑制。

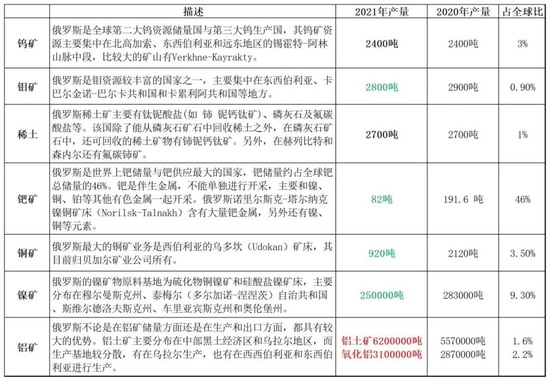

她认为,随着美众议院拟提出法案禁止俄罗斯石油进口……能源价格持续飙升,金属等原材料价格全面攀升,引发全球滞胀担忧。且美联储加息在即,全球资本流动面临不确定性,市场观望情绪浓厚。

大成基金也提到,国家统计局刚刚公布2月通胀数据,其中PPI同比超预期上涨至8.8%,环比也结束此前连续两月下跌,一定程度上引发市场对国内通胀前景不确定性的担忧。而北上资金连续三个交易日流出超200亿,央行连续7日回收流动性,同样拖累了市场情绪。

海外冲突出现缓和迹象

不过令人欣慰的是,作为本轮市场下跌的最明显诱因,俄乌战争对全球风险偏好的抑制似乎正在逐步解除。

郑小霞分析称,一方面根据报道,乌克兰总统泽连斯基表示不再热衷加入北约,这使得俄乌战争有望迎来重大转折;另一方面,欧美股市近日均在企稳,原油价格向上斜率显著降低,也预示战争对市场风险偏好的抑制渐行渐远。

大成基金同样认为,海外因素扰动最强烈的阶段或已正在过去,情绪有望逐渐迎来修复。但也提醒称,海外地缘冲突尚未结束,俄乌谈判进程及西方国家对俄制裁力度仍是近期影响大宗商品价格及供需格局的重要因素。不过,随着通胀预期升温,美联储也将面临较大加息压力,市场风险偏好变化或仍有变数。

信达澳银基金也表示,“从中长期维度看,我们依然相对乐观,相较于海外市场,A股在过去1年内已经累积了比较充分的调整,目前估值已经处于合理偏低水平。”随着未来海外局势逐渐明朗化,市场的不确定因素将会逐渐减弱,而国内各类政策效应也会慢慢展现出来,资本市场也会逐渐向好。

不过,兴业证券全球首席策略分析师张忆东提醒,2022年股市在复杂的全球政治经济环境下,行情会比岁末年初判断时更趋复杂。俄美斗法不会戛然而止,海外经济、金融体系不排除还会有黑天鹅事件。预计今年全球股市行情的中期风险还没有彻底释放完毕,特别是美股的中期大底可能还没到来。对于A股和港股的影响,可能仍有殃及池鱼的冲击,不断地做俯卧撑、震荡磨底。

稳增长年A股有望重回上行

视线转回国内,政策层面持续释放明确的“稳增长”信号,也给A股后续走向带来更多支撑。

“目前投资需求的释放已箭在弦上,基本面形势将逐月好转,前所未有的就业压力下,2022年稳增长力度不用怀疑。”招商证券宏观经济分析师张一平说,春节前稳增长政策的主要手段是通过减税降费保市场主体,从而稳定节后就业市场的稳定。因而资本市场期望的投资高频数据和信用数据改善在节前未能出现,对稳增长政策的怀疑是当前A股市场低位波动的根本原因。

据他分析,今年我国高校应届毕业生新增人数是2002年至今年均水平的4倍左右,年中就业市场面临的压力前所未有。因此必须采取有效措施,加速总需求水平扩张,带动企业盈利和预期的改善,从而增加就业需求。此前对总需求水平扩张有较强作用的房地产市场和出口市场在2022年影响力下降。从稳就业角度出发,3月起将是投资形势显著改善的起点。

招商证券首席策略分析师张夏进一步表示,2022年是稳增长大年,财政开支将会明显回升,带动基建投资企稳回升。保障房建设提速,地产政策转向促进房地产业良性循环和健康发展,有利于房地产投资企稳回升。

同时,稳增长正逐步得到基本面和金融数据的验证,1月新增社融增速转正并将逐渐进入上行周期,有利于改善投资者对盈利的悲观预期。全国两会召开,稳增长的目标得到进一步强调,二季度我国很可能进入稳增长发力期。新增社融将会加速改善,A股将会重新进入上行周期。

此外,近日政府工作报告明确全年2.5万亿的退税减税,随后央行又明确上缴总额超过1万亿的结存利润,均显示政策进入密集发力期,将有效提振经济增长。据华安证券研究所测算,1.5万亿的增值税留抵退税中将惠及上市公司近3000亿,提高整体ROE约0.54%,A股将迎来有力支撑。

A股超跌或许正是进场点

“情绪化卖压往往带来更好进场点,短期关注高确定性的财政投资领域。”野村东方国际策略分析师宋劲认为,中国经济并不存在刺激政策无法解决的根本性问题,A股的情绪化卖压往往会带来更好的进场点。只是情绪的消化往往需要时日,后续市场仍存在反复震荡的可能,但从中长期配置角度,A股已具备极佳的机会。

在他看来,对于中长期仍以成长为主线的A股而言,高成长确定性往往能提供更有效的防御性,并成为短期市场的避风港,以及企稳后反弹的首选领域。尤其情绪的宣泄后市场资金面结构往往较为脆弱,而较为脆弱的市场资金面可能使得行业表现集中化。可特别关注高确定性且具备成长性的财政投资领域,尤其是其中的新基建相关行业(数字基建+能源基建)。

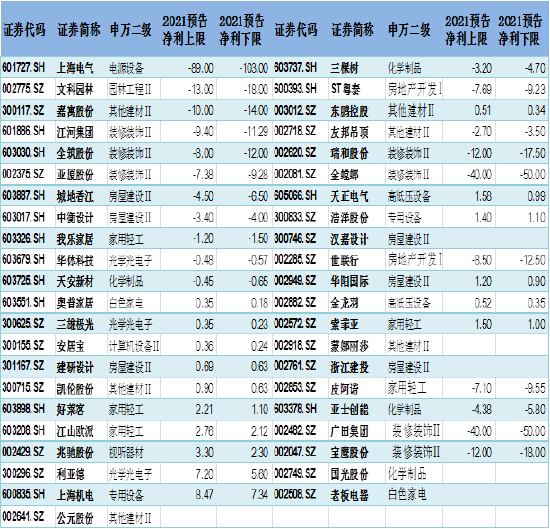

“下一次反击时间窗口随时可能开启,且可能贯穿到下次FOMC会议前夕,短期不宜再做减仓。”陈果也认为,下一次反击中,成长股、创业板表现会好于2月的反击行情。预计3月下旬到4月上旬,A股的焦点会回归到一季报,年初以来调整幅度大且一季报不错的成长股会有更多表现空间。

在张夏看来,稳增长发力作为主线的投资风格,大盘低估值板块可能会有更好的表现。传统地产加基建产业链相关板块如金融、周期有望有更好的表现。而在成长领域,新能源基建如光伏、风电、储能、氢能等;数字基建,如数据中心、工业互联网等也将会受益于稳增长的发力。

郑小霞则建议围绕三条主线展开配置:一是稳增长链条上的建筑建材、建筑装饰、城市管网改造等新老基建领域以及地产、银行等相关机会;二是成长赛道中有业绩支撑的超跌机会,包括双碳、半导体为代表的成长主线以及成长扩散下的国防军工、通信及计算机;三是短期继续关注机场、旅游、餐饮、休闲等服务类出行链条以及医药板块整体机会;中长期把握涨价更为顺畅的乳制品、种植业以及化肥相关机会。

投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>