情绪失控的人群才是造成收益率过度波动的原因,而非基本面。“

——《基金投资的真相》

近日,市场遭遇大幅波动,相信大家对于绿得发慌的市场,情绪多少会受到影响。在这个时候,想必大家都想知道一个答案:我该怎么办?有的人一直在抄底,永远在抄底的路上,有的人经受不住一次又一次的暴跌,黯然离场。

在金融中,有一种学科叫“行为金融学”,通过行为金融学为视角来观察资本市场,也就是人们面对涨跌做出的不同行为,可以更深入探寻真实市场的价值规律。

如何理性得控制自己的投资行为?有效控制住不受情绪影响,造成不可逆的损失。《基金投资的真相》这本书,教会了我们这几点。

在这本写给基金经理,同时也值得投资小白拜读的《基金投资的真相》一书中,作者托马斯· 霍华德提到:“我们要接受资本市场真实的面貌——非理性、充满投资机会。”

理财规划是关键,投资是长期的努力

我们在挑选商品的时候,认为好的产品都想拥有,日积月累发现买了很多我们其实用不到的东西,浪费了金钱和挑选时间。在日常购买投资产品的时候,也同样面临相同的问题。

好的基金常有,但是不一定都是适合你的投资方案。所以在投资时候,规划尤其重要,这样从长期的视角审视投资,便会最大程度的降低短期波动对于情绪的影响。

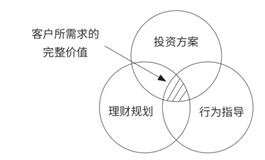

书中认为投资方案、理财规划、行为指导,三者相结合,才是客户最终需要的完整价值。建立长期的投资规划,有助于建立良好的控制力、信心和满意度,规避因过度情绪化决策带来破坏性行为。

正如一个商品如果价格昂贵,对你来说非常重要,和一些你不需要的廉价商品一样。价格犹如市场波动一样,会左右你的情绪,影响你的购买决策,但是你需不需要才是最关键的,犹如你最终的投资目标一样,那才是你真正想获得的完整价值。

减少行为偏误,增加行为控制的投资流程

本书中提到的“55/65/75” 法则,即股票市场在 55% 的天数、65% 的月份和 75% 的年份中产生正收益。这和大多数股民对于股市不确定性高,且少有上涨时间的印象大相径庭,这是由于锚定偏误时导致的 “沉没成本”。

所谓 “锚定偏误”,是指我们倾向于给予首先呈现给我们的数据过高的重视。人们赚钱的时候感受,远远没有下跌的时候印象深刻。

所以建立自己的“投资日记本”,显得尤为重要。把重要的想法和决策记录到日记本中,例如投资的标的,原因,时间,甚至是当时的情绪状态。

在不断的积累和反思中,建立自己的投资原则,例如设置止损线和止盈线,帮助克服行为偏误,而不是爱上你选的股票,为继续持有它找一些看似有理的说法。

金融市场充满了噪声且有极高的不可预测性,在投资生态系统中,成功克服自己的行为偏误,并善于观察和纠正其它投资者的行为偏误,是获取长期投资财富的一把金钥匙。

除了让读者认识到市场并非理性,也会受到投资者情绪影响;建立长期的投资规划,规避因过度情绪化决策带来破坏性行为;减少行为偏误,增加行为控制的投资流程。

对于普通投资者很重要,对于基金经理尤其是。此外书中还提到投资要选择优秀的基金经理,为幸福而管理财富等一些穿越时间的投资锦囊,也值得大家耐心品味。