本报记者王宁

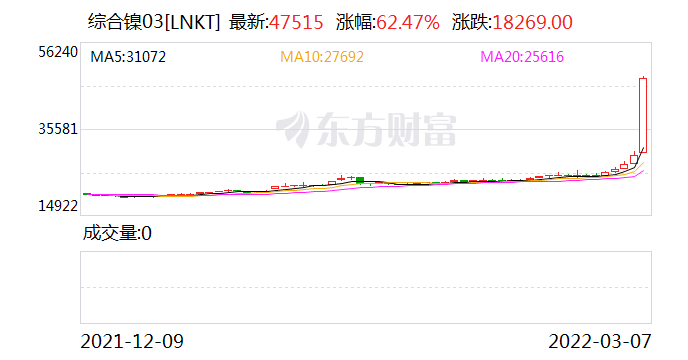

多重基本面利好因素叠加,国际油价继续保持强势格局。亚洲时段3月7日盘中,布伦特原油主力5月合约一度上冲至140美元/桶关口下方。截至3月7日收盘,包括沪镍、沪油、燃料油、低硫燃料油等6个品种涨停,全市场有55个品种翻红。

同时,受益于商品板块的整体向好走势,商品主题基金也保持年内以来的强势格局,截至3月7日,在全市场有数据统计的9418只基金中,商品基金持续霸屏榜单,排名前十的基金中仅有一只为非商品类别,其余均为油气和农产品类别的商品基金。

多位分析人士告诉《证券日报》记者,由于地缘政治风险外溢,加之全球原油供应持续偏紧,国际油价短期将继续维持高位,商品市场亦整体呈现出更多投资机会。同时,虽然A股市场有短暂回调,但基于对经济回升和市场流动性宽裕的乐观预期,后市仍值得期待。

能源化工板块全线走高

截至记者发稿,亚洲时段3月7日,布伦特原油5月合约报收于127.27美元/桶,涨幅为7.81%,成交8.99万手,持仓40.85万手。在国际油价走高的带动下,国内外期市盘面维持涨多跌少格局。

3月7日,国内期市盘面大面积飘红,早盘便有部分品种出现涨停板。截至盘终,沪油、燃料油、低硫燃料油、沪镍、沥青和PTA主力合约封于涨停板;铁矿石、不锈钢、焦煤、焦炭和动力煤等多个品种,全天涨幅在7%以上;盘终合计有55个品种翻红。分板块来看,能源化工板块成为最强板块,而农产品中前期涨幅较大的玉米、强麦、豆一等品种,涨幅有所回落,油脂板块更有品种出现不同程度的跌幅。

东证衍生品研究院能源研究团队相关人士告诉记者,国际原油价格持续大幅上涨,原因在于市场预期俄罗斯断供担忧急剧上升,导致风险溢价显著,如果俄罗斯出现原油断供,很难有其他供应在短时间内填补缺口,虽然国际能源署(IEA)宣布将协同美国在内的几个主要消费国,联合释放石油战略储备来缓解断供风险,但与俄罗斯断供风险相比还有部分差距,同时,进一步消化库存也意味着未来供给短缺的可能性上升。

在市场预期国际油价短期维持较高价位运行时,部分下游商品期价也出现了上涨。东证衍生品研究院分析认为,目前来看,高硫燃料油价格下行趋缓,柴油和低硫的裂解价差却是大幅扩张,由于石油市场的整体波动率大幅上升,无论是单边还是套利头寸的风险都将增加。短期来看,高硫燃料油和低硫燃料油的期现价差预计仍将维持明显态势,且易涨难跌。

信诚全球商品主题基金经理顾凡丁告诉记者,本轮国际油价上涨一定程度反应了市场对于疫情逐渐好转,以及石油输出国组织(OPEC)增产节奏缓慢的预期,同时,还有对地缘政治风险的担忧。俄乌局势引发全球能源市场的担忧,一方面在于能源供应风险增加,另一方面则是能源贸易保障风险也在加剧,全球通胀压力或进一步提升,造成油价一路攀升。

商品主题基金表现突出

受益于商品市场的不断走高,相关权益类理财产品年内收益率也持续保持强势。Wind资讯统计数据显示,在全市场有统计的9418只基金中,年内以来收益率持续霸屏的多为商品主题基金。截至3月7日,全市场收益率排名前十的基金中,仅有一只为非商品类,其余9只均为商品主题基金,且多以油气和农产品类为主。

数据显示,排名靠前的商品主题基金有嘉实原油、南方原油A、易方达原油A人民币、信诚全球商品主题、广发道琼斯美国石油A人民币等,而这些品种也同属于QDII产品。

广发道琼斯石油指数人民币(QDII)基金经理叶帅向记者表示,目前全球原油库存已跌至最近6年以来的同期最低值,显示了现货市场供需偏紧程度,而在供需失衡的背景下,国际油价极易受到事件驱动风险因素而上涨。未来,在需求增量较为确定的背景下,供应持续受限,且短期基本面紧缺缓解趋势并不明朗,油价有望继续维持高位。

明世伙伴基金首席策略研究员洪涛表示,近期全球商品价格涨势惊人,目前标准普尔商品指数年内涨幅达到37%,布伦特原油盘中更是一度拉升20美元/桶,最高至138.02美元/桶,地缘政治风险持续,引发市场担忧加剧。不过,对于后期市场走势并不悲观:一方面,虽然经济整体下行压力依旧,但阶段回升之下,在稳增长的托底下,经济回升的概率在增加;另一方面,货币宽松周期开启下,流动性仍有提振。随着美联储加息以及海外冲突影响的放缓,市场整体仍有向好的趋势。后期看好有稳增长措施支撑和提振的基建板块,新能源以及新能源汽车产业链等超跌但行业景气度依然高企的板块。

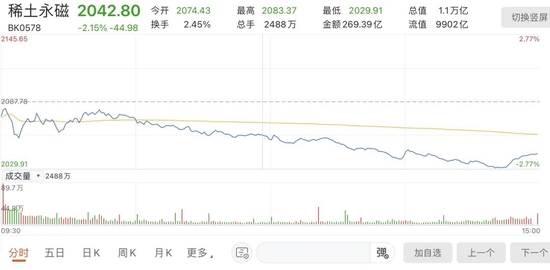

华夏基金表示,短期受地缘冲突、油价、外围市场波动等影响,A股延续震荡走弱态势,但对中期走势并不悲观,因为风险事件下优质成长股的超调正在带来低吸的机会。从全球宏观环境来看,中资资产在全球仍具有显著的相对优势;宏观经济企稳复苏的确定性在不断增强。投资方向上,继续看好新能源车、半导体、光伏等高景气度赛道,以及涨价背景下有色板块的投资机会。