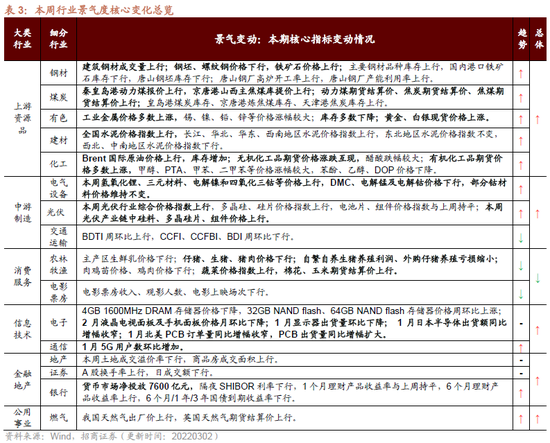

多地水泥价格上涨,有色、化工等资源品维持高景气度——行业景气观察(0302)

来源:招商策略研究

近期在天气好转,上游成本提升以及下游开工恢复的拉动下,水泥需求向好,各地水泥价格纷纷上涨,板块景气度明显好转。短期来看,煤炭、熟料价格上涨是近期驱动水泥价格上涨的主要因素,同时价格的上涨也反应了市场较强的预期,后续随着3月开工旺季的到来,水泥板块有望进入景气上行区间。此外本周原油、有色金属、煤炭等上游资源品价格纷纷上行,板块维持高景气度;中游制造领域,光伏产业链价格延续涨价;金融地产领域商品房成交面积当周值环比改善,板块景气度好转。推荐关注后续进入需求旺季的水泥板块,有色金属、煤炭、石油化工等资源品以及光伏板块。

核心观点

【本周关注】本周全国水泥价格指数上行,长江、华北、华东、西南等多数地区水泥价格指数上行。煤炭、熟料价格上涨一定程度上推动近期水泥价格上涨,同时错峰生产或者停窑检修,导致熟料库存偏低。从行业基本面来看,2021年板块企业业绩预告盈利大多负增长,使得水泥目前处于周期底部,估值低位。3月份随着开工旺季的到来,水泥价格预计进入上行通道,推荐关注板块机会。

【信息技术】存储器价格周环比上涨;2月液晶电视面板及手机面板价格月环比下降,1月显示器出货量环比下降;1月日本半导体出货额同比增幅缩减;1月北美PCB订单量同比增幅收窄,PCB出货量同比增幅扩大;1月5G用户数环比增加

【中游制造】本周氢氧化锂、三元材料、电解镍价格和四氧化三钴上行,DMC、电解锰及电解钴价格下行,部分钴材料价格维持不变;本周光伏行业综合价格指数上行,多晶硅、硅片价格指数上行,电池片、组件价格指数与上周持平;本周光伏产业链中硅料、多晶硅片、组件价格上行;本周BDTI周环比上行,CCFI、CCFBI、BDI周环比下行。

【消费需求】本周生鲜乳价格下行。仔猪、生猪、猪肉价格下行;自繁自养生猪养殖利润、外购仔猪的养殖亏损缩小。肉鸡苗价格、鸡肉价格下行。蔬菜价格指数上行,玉米、棉花期货结算价上行。

【资源品】建筑钢材成交量十日均值周环比上行,铁矿石价格上行,钢坯、螺纹钢价格下行;主要钢材品种库存上行,国内港口铁矿石库存、唐山钢坯库存下行;唐山钢厂产能利用率、唐山钢厂高炉开工率上行。秦皇岛港动力煤报价上行,京唐港山西主焦煤库提价上行;动力煤、焦炭、焦煤期货结算价上行。秦皇岛港煤炭库存、京唐港炼焦煤库存、天津港焦炭库存上行。水泥价格指数上行,长江、华北、华东、西南地区水泥价格指数上行。原油价格上行,无机化工品期货价格涨跌互现,醋酸跌幅较大。有机化工品期货价格多数上涨,甲醇、PTA、甲苯、二甲苯等价格涨幅较大,苯酚、乙醇、DOP价格下降。工业金属价格多数上涨,锡、镍、铅等价格涨幅较大;库存多数下降。黄金、白银现货价格上涨。

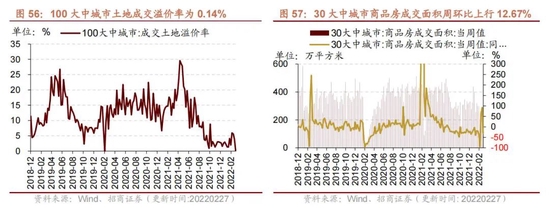

【金融地产】货币市场净投放7600亿元,隔夜SHIBOR利率下行。A股换手率上行,日成交额下行;6个月理财产品收益率上行,6个月/1年/3年国债到期收益率下行;本周土地成交溢价率下行,商品房成交面积上行。

【公用事业】我国天然气出厂价上行,英国天然气期货结算价上行。

风险提示:产业扶持度不及预期,宏观经济波动

目录

01

本周行业景气度核心变化总览

1、本周关注:开工旺季到来,水泥价格纷纷上调

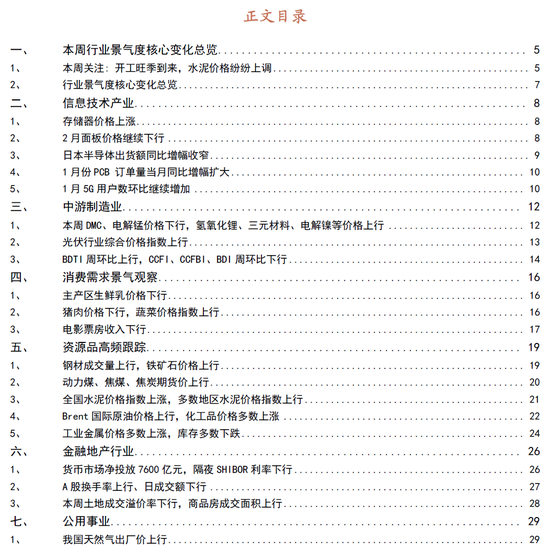

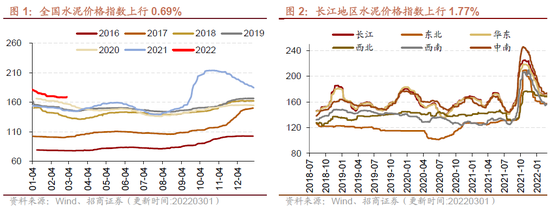

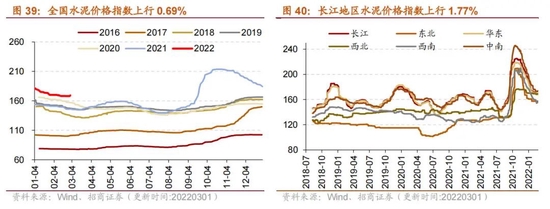

近期在天气好转,上游成本提升以及下游开工恢复的拉动下,水泥需求向好,各地水泥价格纷纷上涨。本周全国水泥价格指数上行,长江、华北、华东、西南等多数地区水泥价格指数上行。截至3月1日,全国水泥价格指数为169.25点,周环比上行0.69%;长江地区水泥价格指数周环比上行1.77%至171.15点;东北地区水泥价格指数为157.40点,周环比不变;华北地区水泥价格指数为174.53点,周环比上行0.29%;华东地区水泥价格指数为170.47点,周环比上行1.46%;西北地区水泥价格指数为168.70点,周环比下行0.24%;西南地区水泥价格指数周环比上行0.43%至156.28点;中南地区水泥价格指数为172.75点,周环比下行0.23%。

短期来看,煤炭、熟料价格上涨是近期驱动水泥价格上涨的主要因素,后续随着下游开工的不断提升,水泥价格预计将继续反弹。一方面,长三角水泥熟料价格三连涨,带动沿线湖北、重庆、江西等低水泥价格均有上调;另一方面,煤炭价格的上涨也带来水泥生产成本的上涨。2月7日,节后第一天,长三角沿江熟料价格提升30元/吨,一周后再次提价30元/吨,截至本周,长三角沿江熟料上涨3轮,累计提价80元/吨,冀东水泥、南绵水泥、桂湖水泥等企业纷纷宣布上调熟料/水泥出厂价格。此外由于错峰生产或者停窑检修,导致熟料库存偏低。

从行业基本面来看,2021年业绩预告企业盈利大多负增长,一方面,21年水泥需求较为疲软,房地产开工、销售等持续低迷,原材料价格上涨,能耗双控等导致企业停工停产等多重因素掣肘;另一方面部分企业对恒大、华夏幸福、富力等房企加大坏账计提比率。目前水泥需求在周期底部,估值处于低位。2021年下半年以来部分消费建材公司纷纷发布回购/增持/激励等公告,一定程度上表露出资本市场对板块底部的确认。

综合以上,近期水泥熟料价格的提前上涨,反应了市场较强的预期,后续随着开工旺季的到来,水泥板块有望进入景气上行区间。相比21年,22年基本面整体向好,2021年中央经济工作会议进一步强调了稳增长的重要性,目前政府已经提前下达专项债1.46万亿,重点用于交通、等九大领域的建设;近期多地出现地产边际放松迹象;2月22号,国务院办公厅发布《中共中央、国务院关于做好2022年全面推进乡村振兴重点工作的意见》都将对水泥后续的需求带来持续的利好。3月份随着开工旺季的到来,水泥价格预计进入上行通道,推荐关注板块机会。

2、行业景气度核心变化总览

02

信息技术产业

1、存储器价格上涨

4GB 1600MHz DRAM存储器价格下降,32GB NAND flash、64GB NAND flash存储器价格周环比上涨。截至3月1日,4GB 1600MHz DRAM价格周环比下行0.14%至2.85美元;32GB NAND flash价格周环比上行0.71%至2.11美元;64GB NAND flash价格周环比上行6.19%至3.57美元。

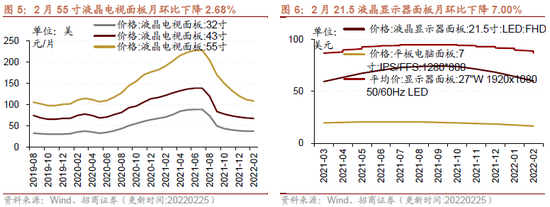

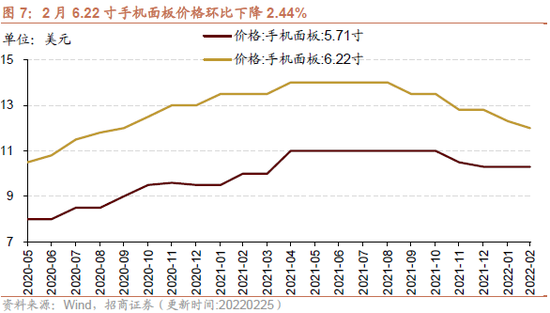

2、2月面板价格继续下行

2月液晶电视面板及手机面板价格多数月环比下降。液晶电视面板方面,2月32寸液晶电视面板价格维持38.00美元/片;43寸液晶电视面板价格较上月跌1.45%至68.00美元/片;55寸液晶电视面板价格较上月跌2.68%至109.00美元/片;液晶显示器面板月环比下降,截至2月25日,21.5寸液晶显示器面板价格为59.80美元,月环比下降7.00%;7寸平板电脑面板价格为16.50美元,较上月下降5.71%;2月手机面板价格月环比下降,2月6.22寸手机面板价格较上月下跌2.44%至12.00美元/片;5.71寸手机面板价格为10.30美元/片,与上月持平。

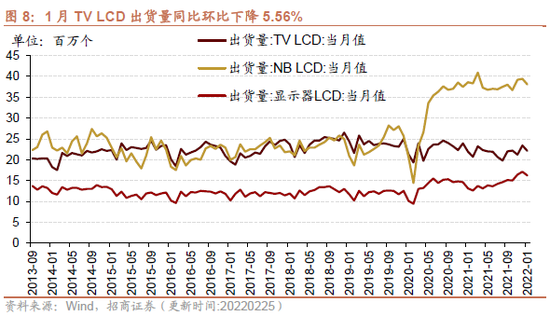

1月显示器出货量环比下降。1月TV LCD出货量为22.10百万个,同比上升0.91%,环比下降5.56%;NB LCD出货量为38.10百万个,同比下降1.30%,环比下降3.30%;显示器LCD出货量为16.20百万个,同比上升23.66%,环比下降5.26%。

3、日本半导体出货额同比增幅收窄

1月日本半导体出货额同比增幅缩减。1月日本半导体出货额为3063.21亿日元,同比增长69.44%,较上月增幅收窄1.54个百分点。

4、1月份PCB 订单量当月同比增幅扩大

1月北美PCB订单量同比增幅收窄,PCB出货量同比增幅扩大。1月北美PCB出货量当月同比增长7.70%,较上月同比增幅扩大6.80个百分比.;1月北美PCB订单量当月同比增长6.30%,较上月同比增幅收窄40.80个百分点。

1月份北美PCB BB当月值同比增幅缩小。1月北美PCB BB当月值为1.18,同比增长3.51%,较上月同比增幅缩减44.11个百分点。

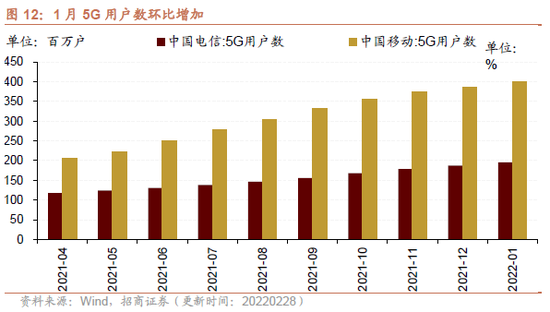

5、1月5G用户数环比继续增加

1月5G用户数环比增加。1月中国电信5G用户数为1.96亿户,环比上升4.40%;中国移动5G用户数为4.01亿户,环比上升3.74%。

03

中游制造业

1、本周DMC、电解锰价格下行,氢氧化锂、三元材料、电解镍等价格上行

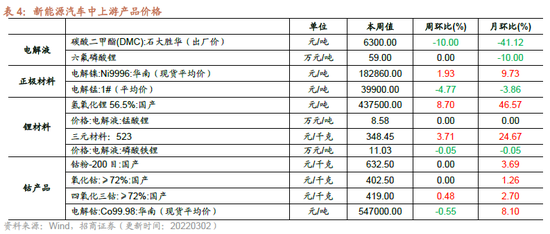

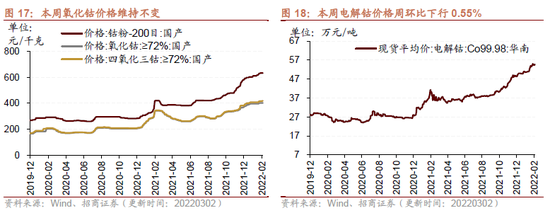

本周氢氧化锂、三元材料、电解镍和四氧化三钴价格上行,DMC、电解锰及电解钴价格下行,部分钴材料价格维持不变。在电解液方面,截至3月2日,电解液溶剂DMC价格下行10.00%至6300.00元/吨;六氟磷酸锂价格维持在59.00万元/吨。在正极材料方面,截至3月2日,电解镍Ni9996现货均价周环比上行1.93%至182860.00元/吨;电解锰市场平均价格周环比下行4.77%至39900.00元/吨。在锂原材料方面,截至3月2日,氢氧化锂价格上行8.70%至437500.00元/吨;电解液锰酸锂价格维持在8.58万元/吨;三元材料价格周环比上行3.71%至348.45元/吨;电解液磷酸铁锂居家隔离周环比下行0.05%至11.03万元/每吨;钴产品中,截至3月2日,钴粉价格维持在632.50元/千克;氧化钴价格维持在402.50 元/吨;四氧化三钴价格周环比上行0.48%至419.00 元/吨;电解钴价格周环比下行0.55%至547000.00 元/千克。

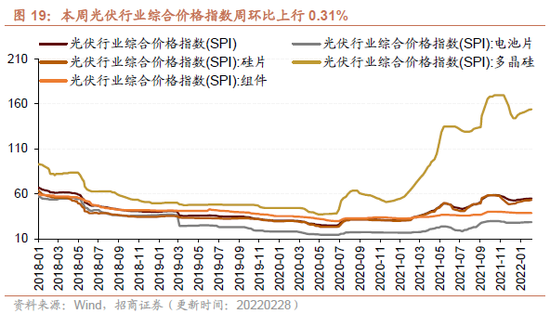

2、光伏行业综合价格指数上行

本周光伏行业综合价格指数上行,多晶硅、硅片价格指数上行,电池片、组件价格指数与上周持平。截至2月28日,光伏行业综合价格指数为54.73,较2月21日上行0.31%;多晶硅价格指数为153.87,较2月21日上行0.20%;硅片价格指数为53.20,较2月21日上升1.06%;电池片价格指数为28.40,与2月21日持平;组件价格指数为38.60,与2月21日持平。

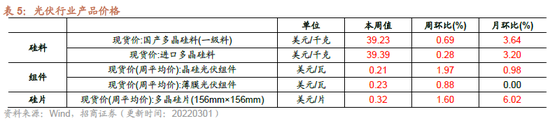

本周光伏产业链中硅料、多晶硅片、组件价格上行。在硅料方面,截至2月28日,国产多晶硅料价格为39.23美元/千克,较上周上行0.69%;进口多晶硅料价格为39.39美元/千克,较上周上行0.28%。在组件方面,截止2月23日,晶硅光伏组件的价格为0.21美元/瓦,与上周上行1.97%;薄膜光伏组件的价格为0.23美元/瓦,价格上行0.88%。在硅片方面,截止2月23日,多晶硅片价格为0.32美元/片,较上周上行1.60%。

3、BDTI周环比上行,CCFI、CCFBI、BDI周环比下行

本周中国出口集装箱运价指数CCFI及中国沿海散货运价综合指数CCBFI下行。在国内航运方面,截至2月25日,中国出口集装箱运价综合指数CCFI周环比下行2.13%至3425.58点;中国沿海散货运价综合指数CCBFI周环比下行0.26%至1031.71点。本周波罗的海干散货指数BDI下行、原油运输指数BDTI上行。在国际航运方面,截至3月1日,波罗的海干散货指数BDI为2069.00点,较上周下行3.68%;原油运输指数BDTI为1449.00点,较上周上行102.66%。

04

消费需求景气观察

1、主产区生鲜乳价格下行

主产区生鲜乳价格下行。截至 2 月 16 日,主产区生鲜乳价格报 4.25 元/公斤,周环比下行 0.47%,较去年同期下降 0.93%。

2、猪肉价格下行,蔬菜价格指数上行

本周仔猪、生猪、猪肉价格下行。截止 2 月 26 日,22 个省市仔猪平均价25.23元/千克,周环比下行0.79%;22 个 省市生猪平均价12.45元/千克,周环比下行0.24%;22 个省市猪肉平均价21.15元/千克,周环比下行1.44%。在生猪养殖利润方面,本周自繁自养生猪养殖、外购仔猪养殖亏损缩小。截至2月25日,自繁自养生猪养殖利润为- 481.90 元/头,较上周上行 13.24 元/头;外购仔猪养殖利润为-145.85元/头,较上周上行 3.99 元/头。

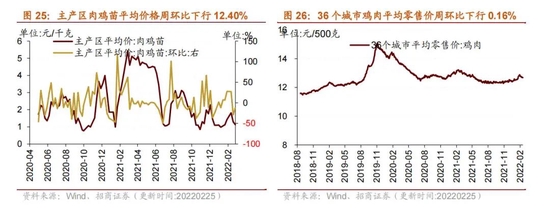

在肉鸡养殖方面,肉鸡苗价格、鸡肉价格下行。截至 2 月 25 日,主产区肉鸡苗平均价格为 1.13 元/羽,周环比下行 12.40%;截至 3 月 1 日,36 个城市平均鸡肉零售价格为 12.69 元/500 克,周环比下行 0.16%。

蔬菜价格指数上行,棉花、玉米期货结算价上行。截至 3 月 1 日,中国寿光蔬菜价格指数为 178.82,周环比上行 4.79%;截至 3 月 1 日,棉花期货结算价格为 122.75 美分/磅,周环比上行 2.05%;玉米期货结算价格为 725.75 美 分/蒲式耳,周环比上行 7.92%。

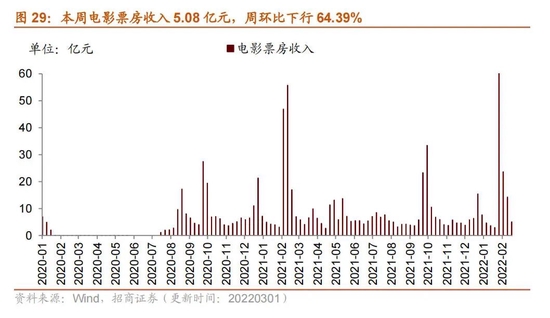

3、电影票房收入下行

本周电影票房收入、观影人数、电影上映场次下行。截至 2 月 27 日,本周电影票房收入 5.08 亿元,周环比下行 64.39%;观影人数 1278 万人,周环比下行 62.75%;电影上映 257.4 万场,周环比下行 8.8%。

05

资源品高频跟踪

1、钢材成交量上行,铁矿石价格上行

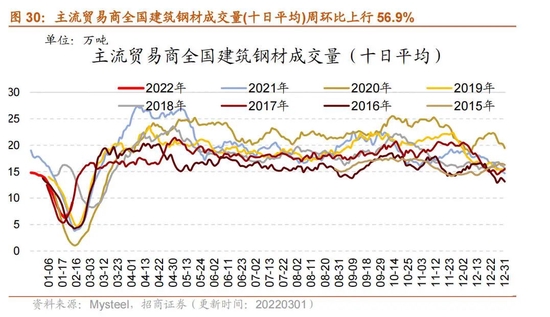

建筑钢材成交量十日均值周环比上行。根据 Mysteel Data,3 月 1 日主流贸易商全国建筑钢材成交量为 20.9 万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为 12.10 万吨,周环比上行 56.95%。

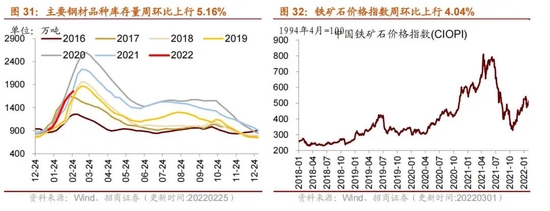

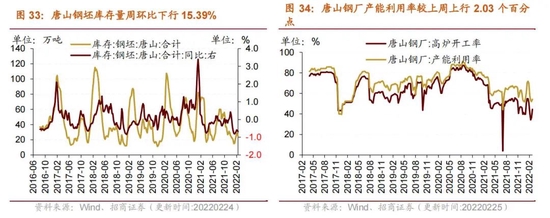

本周铁矿石价格上行,钢坯、螺纹钢价格下行;主要钢材品种库存上行,国内港口铁矿石库存、唐山钢坯库下行;唐山钢厂高炉开工率上行,唐山钢厂产能利用率上行。价格方面,截至 3 月 2 日,螺纹钢价格为 4924.00 元/吨,周 环比下行 0.16%;截至 3 月 1 日,钢坯价格 4670.00 元/吨,周环比下行 0.17%;截至 3 月 1 日,铁矿石价格指数为 513.79,周环比上行 4.04%。库存方面,截至 2 月 24 日,国内港口铁矿石库存量为 15887.00 万吨,周环比下行 0.91%;截至 2 月 25 日,唐山钢坯库存量为 24.25 万吨,周环比下行 15.39%;截至 2 月 25 日,主要钢材品种库存 周环比上行 5.16%至 1756.86 万吨。产能方面,截止 2 月 25 日,唐山钢厂高炉开工率 44.44%,较上周上行 7.93 个 百分点;唐山钢厂产能利用率 54.17%,较上周上行 2.03 个百分点。

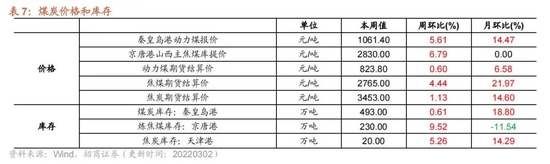

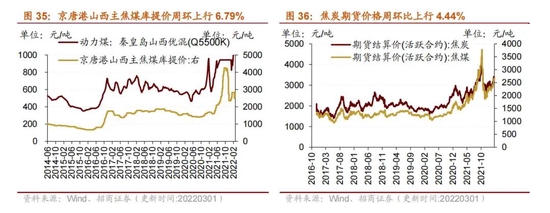

2、动力煤、焦煤、焦炭期货价上行

价格方面,秦皇岛港动力煤报价上行,京唐港山西主焦煤库提价上行;动力煤期货结算价、焦炭期货结算价、焦煤 期货结算价上行。截至 3 月 1 日,秦皇岛港动力煤报价 1061.40 元/吨,周环比上行 5.61%;截至 3 月 1 日,京唐港 山西主焦煤库提价 2830.00 元/吨,周环比上行 6.79%。截至 3 月 2 日,焦炭期货结算价收于 3453.00 元/吨,周环比 上行 1.13%;焦煤期货结算价收于 2765.00 元/吨,周环比上行 4.44%;动力煤期货结算价 832.80 元/吨,周环比上 行 0.60%。

库存方面,本周秦皇岛港煤炭库存、京唐港炼焦煤库存、天津港焦炭库存上行。截至 3 月 1 日,秦皇岛港煤炭库存 报 493.00 万吨,周环比上行 0.61%;截至 2 月 25 日,京唐港炼焦煤库存报 230.00 万吨,周环比上行 9.52%;天津 港焦炭库存报 20.00 万吨,周环比上行 5.26%。

3、全国水泥价格指数上涨,多数地区水泥价格指数上行

水泥价格方面,本周全国水泥价格指数上行,长江、华北、华东、西南地区水泥价格指数上行,东北地区水泥价格指数不变,西北、中南地区水泥价格指数下行。截至 3 月 1 日,全国水泥价格指数为 169.25 点,周环比上行 0.69%;长江地区水泥价格指数周环比上行 1.77%至 171.15 点;东北地区水泥价格指数为 157.40 点,周环比不变;华北地 区水泥价格指数为 174.53 点,周环比上行 0.29%;华东地区水泥价格指数为 170.47 点,周环比上行 1.46%;西北 地区水泥价格指数为 168.70 点,周环比下行 0.24%;西南地区水泥价格指数周环比上行 0.43%至 156.28 点;中南地区水泥价格指数为 172.75 点,周环比下行 0.23%。

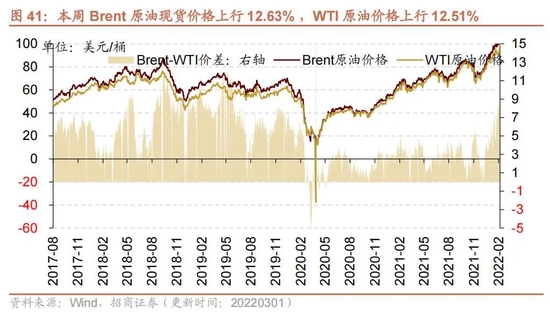

4、Brent 国际原油价格上行,化工品价格多数上涨

Brent 国际原油价格上行,库存增加。截至 2022 年 3 月 1 日,Brent 原油现货价格周环比上行 12.63%至 113.11 美元/桶,WTI 原油价格上行 12.51%至 103.41 美元/桶。在供给方面,截至 2022 年 2 月 25 日,美国钻机数量当周值 为 650 部,较上周增加 0.78%;截至 2022 年 2 月 18 日,全美商业原油库存量周环比上升 1.10%至 4.16 亿桶

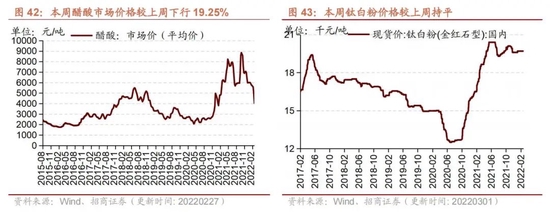

无机化工品期货价格涨跌互现,醋酸跌幅较大。截至 3 月 2 日,钛白粉市场均价较上周持平为 19700.0 元/吨。截至 3 月 2 日,纯碱期货结算价较上周下行 5.97%至 2644.00 元/吨。截至 2 月 27 日,醋酸市场均价较上周下降 19.25%至 4037.50 元/吨;截至 2 月 20 日,全国硫酸价格周环比上涨 4.63%至 517.9 元/吨。

有机化工品期货价格多数上涨,甲醇、PTA、甲苯、二甲苯等价格涨幅较大,苯酚、乙醇、DOP 价格下降。截至 3 月 2 日,甲醇结算价为 2992.0 元/吨,较上周上行 6.59%;PVC 期货结算价上行 3.41%至 8855.0 元/吨;燃料油结 算价上行 7.13%至 3563.0 元/吨;聚丙烯结算价为 8879.0 元/吨,较上周上行 5.39%;二乙二醇结算价为 5043.75 元 /吨,较上周上行 2.41%;苯酐期货结算价上行 0.46%至 8275.0 元/吨;辛醇结算价为 12407.14 元/吨,较上周上行 1.88%;DOP 期货结算价 12690.0 元/吨,较上周下行 1.40%;二甲苯结算价上行 4.51%至 7750.0 元/吨;纯苯价格 较上周上行 1.94%至 7888.89 元/吨;苯乙烯期货结算价为 8968.75 元/吨,较上周上行 1.00%。

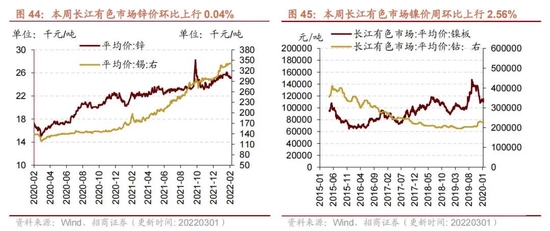

5、工业金属价格多数上涨,库存多数下跌

本周工业金属价格多数上涨,锡、镍、铅、锌等价格涨幅较大;库存多数下降。截至 3 月 2 日,锡价格较上周上升 0.59%为 341600.0 元/吨;钴价格较上周持平为 554000.0 元/吨;铅价格 15700.0 元/吨,周环比上行 0.48%;铝价 格周环比上行 0.7%至 22860.0 元/吨;铜价格 71580.0 元/吨,周环比上行 0.43%;长江有色市场锌价格为 25470.0 元/吨,周环比上行 0.04%;长江有色金属镍价格周环比上行 2.56%至 184050.0 元/吨。

库存方面,截至 3 月 1 日,LME 锡库存周环比下行 1.32%至 2245.0吨;LME铅库存本周下行 1.06%至 44300.0 吨;LME 锌库存本周下行 1.88%至 143900.0 吨;LME 铝库存较上周下行 2.50%至 814275.0 吨;LME 铜库存较上周下 行 2.15%至 72875.0 吨;LME 镍库存 79524.0 吨,较上周下行 3.39%。

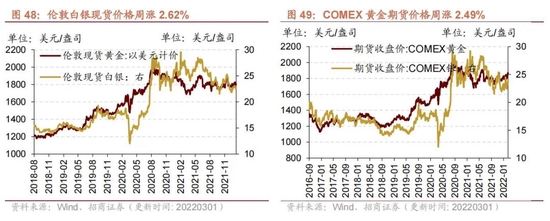

本周黄金、白银现货价格上涨。截至 3 月 1 日,伦敦黄金现货价格为 1922.00 美元/盎司,周环比上行 1.15%;伦敦 白银现货价格收于 24.64 美元/盎司,较上周上行 2.62%;COMEX 黄金期货收盘价报 1947.60 美元/盎司,较上周上 行 2.49%;COMEX 白银期货收盘价上行 5.62%至 25.49 美元/盎司。

06

金融地产行业

1、货币市场净投放 7600 亿元,隔夜 SHIBOR 利率下行

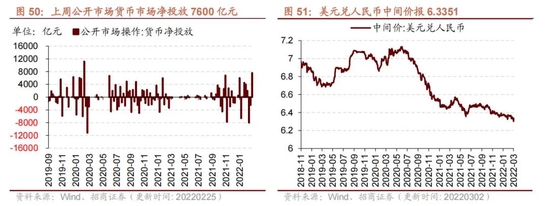

本周货币市场净投放 7600 亿元,隔夜 SHIBOR 利率下行。截至 3 月 2 日,隔夜 SHIBOR 较上周下行 16bps 至 1.89%,1 周 SHIBOR 较上周下行 13bps 至 2.05%,2 周 SHIBOR 较上周下行 25bps 至 2.02%。截至 3 月 1 日,1 天银行间同业拆借利率较上周下行 23bps 至 1.85%,7 天银行间同业拆借利率较上周下行 10bps 至 2.29%,14 天银 行间同业拆借利率下行 22bps 至 2.18%。在货币市场方面,截至 2 月 25 日,上周货币市场投放 8100 亿元,货币市 场回笼 500 亿元,货币市场净投放 7600 亿元。在汇率方面,截至 3 月 2 日,美元兑人民币中间价报 6.3351,与上周持平。

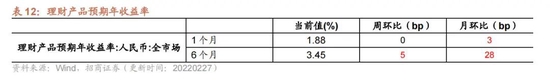

1 个月理财产品收益率与上周持平,6 个月理财产品收益率上行。截至 2 月 27 日,1 个月理财产品预期收益率与上 周持平为 1.88%。6 个月理财产品预期收益率为 3.45%,较上周上行 5bps。

2、A 股换手率上行、日成交额下行

A 股换手率上行,日成交额下行。截至 3 月 1 日,上证 A 股换手率为 0.83%,较上周上行 0.0337 个百分点;沪深两 市日总成交额下行,两市日成交总额为 9712.70 亿元人民币,较上周下行 0.86%。

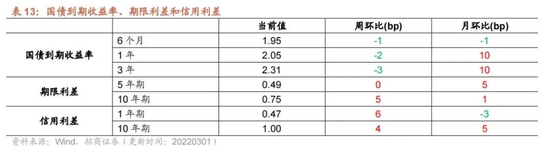

在债券收益率方面,6 个月/1 年/3 年国债到期收益率下行。截至 3 月 1 日,6 个月国债到期收益率较上周下行 1bp 至 1.95%;1 年国债到期收益率较上周下行 2bp 至 2.05%,3 年期国债到期收益率下行 3bp 至 2.31%。5 年期债券期限 利差与上周持平为 0.49%;10 年期债券期限利差较上周上行 5bp 至 0.75%;1 年期 AAA 债券信用利差较上周上行 6bp 至 0.47%;10 年期 AAA 级债券信用利差较上周上行 4bp 至 1.00%。

3、本周土地成交溢价率下行,商品房成交面积上行

本周土地成交溢价率下行,商品房成交面积上行。截至 2 月 27 日,100 大中城市土地成交溢价率为 0.14%,较上周 下降 3.71 个百分点;30 大中城市商品房成交面积当周值为 265.02 万平方米,较上周上行 12.67%。

07

公用事业

1、我国天然气出厂价上行

我国天然气出厂价上行,英国天然气期货结算价上行。截至 2 月 28 日,我国天然气出厂价报 8518.0 元/吨,较上周 上行 9.91%;英国天然气期货结算价收于 289.98 便士/色姆,较上周上行 51.18%。

从供应端来看,截至 2 月 18 日,美国 48 州可用天然气库存 17820 亿立方英尺,较上周下降 6.75%。截至 2 月 25 日,美国钻机数量为 127 部,较上周增加三部。

股民福利来了!送您十大金股!点击查看>>

股民福利来了!送您十大金股!点击查看>>