前些天看到一条帖子,观点认为与其持有沪深300指数基金,还不如投资兴全可转债混合。司令也做了数据回测,兴全可转债成立于2004年5月11日,截至2022年3月1日成立以来收益率高达1,090.81%,而同期沪深300仅上涨116.55%,前者表现的确更佳。

不过,单一优秀样本并不能代表可转债基金的整体表现。于是,司令打算以中证转债指数作为样本,分别对比沪深300、中证500、创业板指过去十年以来的表现。此处有科普,中证转债指数(000832),全名叫做中证可转换债券指数,发布于2012年9月12日。样本券由沪深交易所上市的所有可转换债券组成,债券余额要求在3千万以上,且自赎回公告日后第5个交易日将被剔除指数,以反映国内市场可转换债券的总体表现。

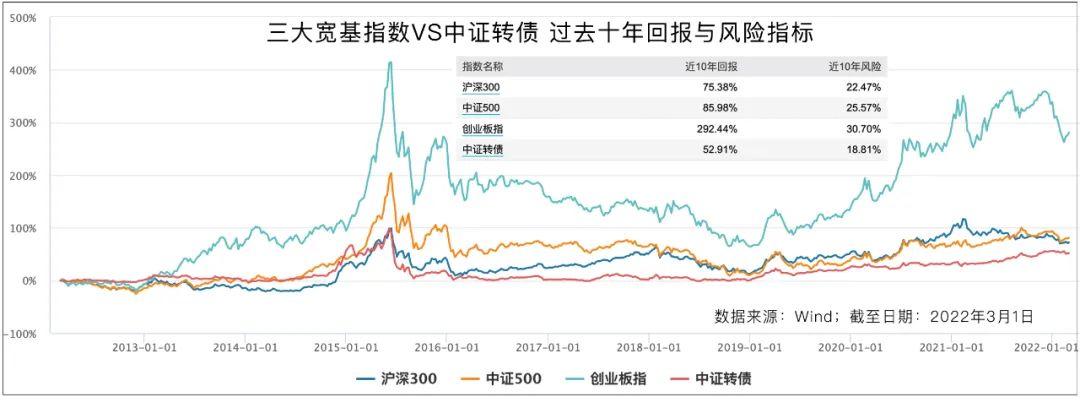

Wind数据显示,截至2022年3月1日(下同),过去十年中证转债指数累计上涨52.91%,同期沪深300累计上涨75.38%,中证500累计上涨85.98%,创业板指累计上涨292.44%。可以看出,过去十年中证转债指数收益率表现稍落后于主流指数,尤其是创业板指。但是,如果结合风险指标看,中证转债指数具有明显优势,过去十年总风险(标准差)为18.81%,同期沪深300总风险为22.47%,中证500总风险为25.57%,创业板指总风险为30.70%。

如果缩短投资周期,从最近三年、五年两个时间维度进行对比呢?

近三年中证转债收益率33.77%,沪深300收益率25.90%,中证500收益率36.79%,创业板指收益率87.92%,中证转债最近三年以来累计表现,远胜于沪深300,落后于中证500和创业板指,但是区间年化波动率更佳;

近五年中证转债收益率48.29%,沪深300收益率33.79%,中证500收益率6.56%,创业板指收益率49.74%,中证转债最近五年以来累计表现,远胜于沪深300和中证500,仅稍落后于创业板指,区间年化波动率同样更佳;

从单个年度(2017-2021)看,2017年沪深300上涨21.78%,创业板指下跌10.67%,中证转债微跌0.16%;2018年三大指数集体重挫,但是中证转债仅下跌1.16%;2019年沪深300上涨36.07%,中证转债上涨25.15%;2020年沪深300上涨27.21%,中证转债上涨5.25%;2021年沪深300下跌5.20%,中证转债上涨18.48%。从单个年度表现看,中证转债与沪深300指数的走势并不趋同,且抗跌特征更为明显。

分析至此,尽管并不能得出“买股票指数,不如投资可转债基金”的结论,但是同步配置确实能够起到分散风险的作用,并且长期来看可转债的回报率也还不错。所以,组合中挑选1-2只优秀的可转债基金就显得尤为重要。

目前跟踪中证转债指数,只有场内博时可转债ETF(511380)。那么,场外投资者除了兴全可转债基金,还有哪些历史回报优秀的可转债基金值得关注呢?司令整理了几只最近五年穿越过牛熊且回撤控制较好的,供大家参考。以下数据来源:Choice;截至日期:2022年3月1日。如有多类份额,均以A类为例。

前海开源可转债转债(000536)

成立于2014年3月25日,现任基金经理曾健飞,近五年收益率94.88%。2017-2021五个年度涨跌幅依次是:10.24%、-12.38%、17.26%、22.94%、48.63%。从最近四个季度资产配置看,股票占比15-20%,债券占比约为85%。2021Q4前五大债券持仓依次是:浦发转债、三峡EB1、21贴现、大秦转债、川投转债,合计占比23.88%。

汇添富可转换债券A(470058)

成立于2011年6月17日,现任基金经理吴江宏、胡奕,近五年收益率80.20%。2017-2021五个年度涨跌幅依次是:11.26%、-9.93%、33.36%、20.77%、20.62%。从最近四个季度资产配置看,股票占比15-20%,债券占比约为85%。2021Q4前五大五大债券持仓依次是:东财转3、牧原转债、南银转债、闻泰转债、明泰转债,合计占比27.17%。

华夏可转债增强债券A(001045)

成立于2016年9月27日,现任基金经理何家琪,近五年收益率66.29%。2017-2021五个年度涨跌幅依次是:1.73%、-14.67%、31.25%、40.78%、10.94%。从最近四个季度资产配置看,股票占比约25%,债券占比约为85%。2021Q4前五大债券持仓依次是:光大转债、东财转3、明泰转债、南航转债、21国债16,合计占比27.35%。

中银转债增强债券A(163816)

成立于2011年6月29日,现任基金经理李建,近五年收益率62.83%。2017-2021五个年度涨跌幅依次是:1.19%、-8.19%、29.55%、28.16%、12.71%。从最近四个季度资产配置看,股票占比约20%,债券占比约为90%。2021Q4前五大债券持仓依次是:三峡EB1、东财转3、南银转债、天合转债、国投转债,合计占比28.86%。

富国可转债A(100051)

成立于2010年12月8日,现任基金经理张明凯,近五年收益率54.28%。2017-2021五个年度涨跌幅依次是:10.22%、-16.01%、25.42%、19.66%、19.35%。从最近四个季度资产配置看,股票占比约12%,债券占比约为95%。2021Q4前五大债券持仓依次是:东财转3、大秦转债、闻泰转债、18中油EB、17中油EB,合计占比42.95%。

长信可转债债券A(519977)

成立于2012年3月30日,现任基金经理李家春等,近五年收益率51.98%。2017-2021五个年度涨跌幅依次是:1.25%、-3.49%、22.01%、19.64%、12.04%。从最近四个季度资产配置看,股票占比约20%,债券占比约为90%。2021Q4前五大债券持仓依次是:闻泰转债、东财转3、杭银转债、20国债、上银转债,合计占比32.85%。

短期来看,由于转债与正股之间确实存在着一定的趋同效应,但是转债本身还具备了债性的特点。所以,一只优秀的可转债基金相较于沪深300指数,历史上性价比真的更高些。上个月可转债基金整体遭遇较大回撤,目前倒是一个不错的(定投)入场时机。