图源:图虫创意

图源:图虫创意e公司 ID:lianhuacaijing

步入年报披露季,上市公司变更审计机构已成为常年“例菜”。不过,新《证券法》实施近两年来,伴随监管力度升级,上市公司与会计师事务所之间审计博弈升级。

证券时报记者注意到:一方面,传统头部审计机构更加主动地筛选客户,甚至直言审计“痛点”,或者与上市公司主动分手;另一方面,新备案的审计机构大批招揽客户,资本市场新手“看门人”密集上阵,引发监管高度关注。

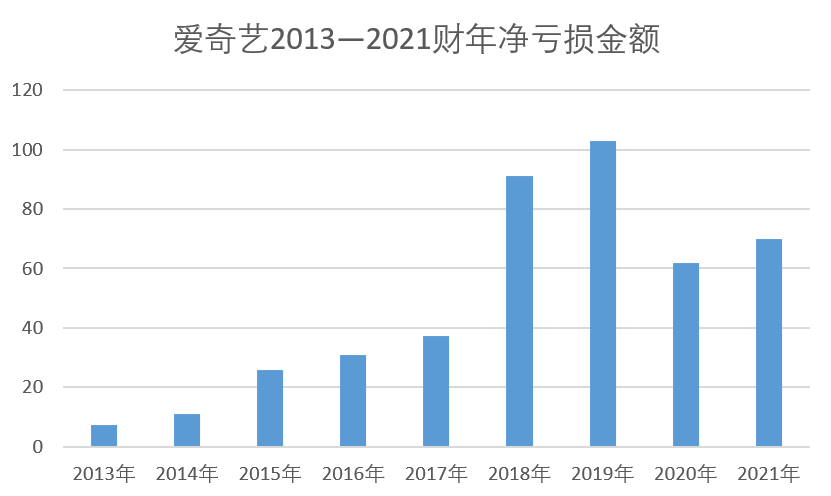

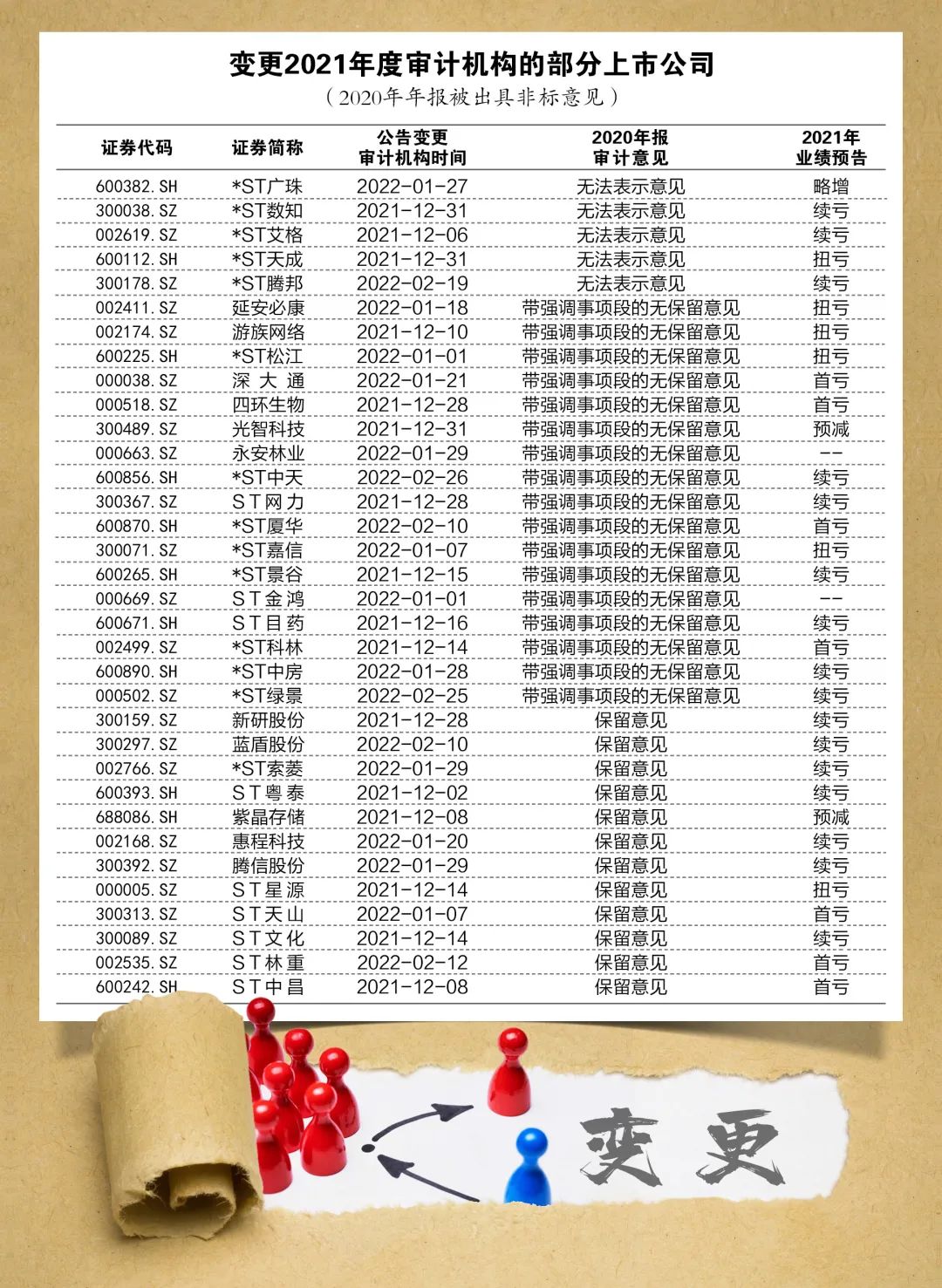

据证券时报·e公司记者按关键字统计,自2021年12月1日至2022年2月28日,A股109家上市公司拟变更2021年度审计机构,同比上年度数量下降趋势。其中,百亿以下市值上市公司成为换所主体,占比八成;另外,34家换所上市公司在2020年年报被出具非标意见,26家被风险警示;已披露业绩预告的上述换所上市公司中,50家公司预计2021年业绩下降或亏损。

中小市值公司主导“换所”潮

中小市值公司主导“换所”潮2021年年报披露季进程过半,上市公司再次掀起“换所”潮。通常,审计机构会在年底前进驻上市公司,开展预审核工作,此后上市公司一般不再轻易变更年报审计机构。

来自某四大会计师事务所负责人告诉证券时报·e公司记者,年报披露前,上市公司更换的原因通常都是审计师与公司之间未达成一致审计意见;“A股公司变更审计机构比较常见,而在港股较少变更,通常担心频繁更换审计师会影响市场对公司的信心。”

知名财税审专家、资深注册会计师刘志耕也向记者表示,会计师事务所对上市公司潜在的各种风险非常谨慎,而上市公司不能接受会计师事务所的调整意见或建议,或非无保留审计意见,致使双方无法达成一致而最终谈崩。这是上市公司变更会计师事务所的最主要原因,尤其是在ST公司较多。

此外,常见原因还包括上市公司为了“购买”自己需要的审计意见;会计师事务所之间的压价竞争;会计师事务所自身对客户的优化调整;会计师事务所自身的人力和时间安排无法满足审计工作的需要等。

沪、深交易所也对上市公司换所潮高度关注,近三个月,约1/3换所上市公司被问询,尤其是高频换所的上市公公司被重点关注,并要求上市公司与审计机构双方说明是否已经开展预审核工作,是否存在重大分歧。

证监会发布的近年证券审计市场统计显示,2018、2019、2020年涉及换所的上市公司分别为294家、717家和398家;其中,2019年成为换所高峰期,主要原因为前任审计机构被立案调查,对应占比超过一半,其余原因包括审计团队人员流动、上市公司实控人要求或者按照国有企业轮换规定换所等原因。相比,本轮拟变更2021年度审计机构的上市公司数量有进一步下降趋势。

证券时报·e公司记者按照“变更会计师事务所”关键字统计发现,自2021年12月1日至2022年2月28日,A股109家上市公司拟变更2021年度审计机构。其中,以市值百亿以下上市公司为主体,占比约八成。

另一方面,披露换所的上市公司中,近三成被风险警示,34家上市公司的2020年年报被出具非标审计意见;另外,在已披露业绩预告的上述换所上市公司中,50家公司预计2021年业绩下降或亏损,占比约六成。

●据证监会统计,换所公司中,2020年年度69家公司被出具非标意见,占换所公司总数的17.3%,远高于上市公司总体非标意见占比(5.9%),非标事项主要涉及持续经营存疑、关联方资金占用及违规担保、资产减值、立案调查、预计负债等问题。记者注意到,在涉及换所问询函中,沪、深交易所也通常都要求上市公司说明上一年度非标意见消除情况。

刘志耕表示,由于各上市公司每年的经营形势、过程及结果等都在发生变化,可能出现各种新情况、新问题,而注册会计师需要针对这些新情况、新问题重新作出分析和判断,这就不免会出现注册会计师认为需要被审计单位进行调整的情况,如果上市公司不同意调整,为了防范和降低审计风险,注册会计师会发表非标意见。

“但不管是审计调整或发表非无保留意见,都会对上市公司产生一定甚至较大的影响或损失,而上市公司的目标是在确保审计调整对自身影响最小、利益最大化的情况下取得最满意的审计意见。”刘志耕指出,在这种情况下,双方很容易出现不同的认识或矛盾,产生分歧也就在所难免,如果谈不拢,双方都有提出解除业务约定的可能。

2020年底出台的退市新规,进一步加大了审计报告的“话语权”。在财务类退市规定中,新增退市风险警示公司被出具保留意见的情形,同时将审计意见和其他财务指标交叉适用;在其他风险警示中,新增内部控制被出具无法表示意见或否定意见、连续三年亏损且审计报告显示持续经营能力存疑的情形。

不过,对于A股市场,频繁换所通常并不构成投资上市公司的首要参考标准。从事私募投资人士向记者表示:“财务总监离职、变更审计机构、财报迟到等类型上市公司都要警惕。不过,投资者对投资标的筛选过于严厉的话,会少很多投资机会,也很难获得超额收益。”长远来看,监管执行力度还是要看接下来退市具体执行情况。

博弈程度提升

记者注意到,2021年度更换审计机构的A股公司数量有下降趋势,但本轮上市公司与审计机构的博弈程度显著提升,由审计机构方面提出的“分手”案例明显增加,有的审计机构甚至不惜违约也要与客户解约。

2022年1月6日,ST光一(维权)公告,基于2021年度财务报告审计工作量及项目排期等实际情况,众华会计师事务所提出不继续担任公司2021年度审计机构,公司拟聘任深圳久安会计师事务所作为2021年度审计机构。

对于变更详情,ST光一在回复监管问询中,“吐槽”众华所“临阵变卦”:原本在2020年股东大会上,上市公司已经通过了续聘众华会事项,但在2021年12月14日方收到众华所来函,告知将不继续担任上市公司2021年度审计机构。

对此,ST光一示诚挽留,表示希望能继续保持合作,并保证将全力配合众华所2021年度财务报告的审计工作;同时也表示从合同履行角度出发,众华所将可能面临因临时提出不担任上市公司2021年度审计机构而导致的相应风险。

但众华所收到上市公司回函后,仍坚持其不继续担任审计机构的意见。众华所给出的理由是基于对风险因素以及工作时间安排的考虑,主动提出不再担任2021年度审计机构;另外,在过往年度的审计过程中以及本次更换会计师事务所的沟通中,众华所表示与公司不存在未解决的争议事项。

●值得注意的是,众华所对上市公司2020年财务报告出具保留意见的审计报告,主要原因系无法判断ST光一公司控股股东江苏光一投资管理有限责任公司占用款项可收回性和坏账准备计提的准确性等问题,对公司财务报表的影响。

除了主动分手,审计机构还会直面与上市公司审计分歧点。

雪松发展(维权)1月21日披露拟将原2021年度年报审计机构中兴华会计师事务所变更为中喜会计师事务所。原因是中兴华所对公司主营业务的判定、营收扣除新规的认定存在不同意见,且原项目团队主审人员也发生了变动,经双方友好协商,公司拟不再续聘中兴华所,双方友好分手。

具体来看,2020年,雪松发展供应链业务实现营业收入5.12亿元,占营业收入33.57%;2021年1-6月,公司供应链业务实现营业收入7.85亿元,占营业收入81.82%。上市公司认为供应链业务已成为主营业务之一,且占营业收入比例最大,不应属于《营收扣除指南》认定的营收扣除项,该项判断上市公司与中兴华存在分歧。此外,近期《证券时报》等媒体集中报道了雪松控股部分信托产品兑付逾期,且其底层资产相关的供应链业务涉嫌“空转”贸易。雪松发展相关供应链业务的合规性也被监管问询。

上市公司与审计机构的分歧点还扩散至其他业务所涉费用。比如新研股份(维权)将原立信会计师事务所改聘变更为亚太(集团)会计师事务所,分歧点之一就是涉及上市公司尚拖欠服务费用70万元。

新手“看门人”上位

上市公司与审计机构博弈升级背景之下,新业态也在构建中。证券时报·e公司记者注意到,年报季以来,“一所难聘”屡屡出现,*ST新亿(维权)等上市公司多次被交易所催促及时聘任审计机构;另一方面,多家公司更换审计机构的名单中,出现了一批“新手看门人”的身影。

ST天润(维权)于2月15日晚间公告,拟聘任湖南容信会计师事务所(普通合伙)为公司2021年度年审会计师事务所。而湖南容信刚完成从事证券服务业务的备案工作不久,此前证券业务收入为0。2月11日,证监会公布最新一批从事证券服务业务会计师事务所备案名单,湖南容信等4家会计师事务所在列。

● 2020年3月1日,修订后的《证券法》正式实施,会计师事务所从事证券服务由行政许可转变为备案管理,结束了证券业务资格许可制度。这之后,备案审计机构激增。截至目前,从事证券服务业务会计师事务所由备案前的40家已经扩容志84家。

新规实施近两年,伴随行业准入门槛的降低,更多中小事务所被“激活”。在对A股2021年报的审计工作中,据证券时报·e公司记者不完全统计,湖南容信、中瑞城会计师事务所、鹏盛会计师事务所、旭泰会计师事务所、浙江天平会计事务所、深圳久安会计师事务所、广东亨安会计师事务所、广东司农会计师事务所、尤尼泰振青等一批审计机构为首次亮相。其中,尤尼泰振青更是一口气揽下中嘉博创、*ST索菱(维权)和*ST厦华3单2021年年报审计业务。

记者梳理发现,上述中小事务所接单的A股年审业务通常有两类情形,一是上市公司前任审计机构成员“转会”,为保持审计工作的一致性和连续性,故换至新所。如ST天润表示,前任会计师事务所审计团队加入拟变更的会计师事务所,为了保证审计的延续性,拟变更本年度财务报表的审计机构。公告显示,湖南容信安排的项目组成员中有3人参与ST天润上年度的年审工作。

此外,ST联建(维权)也以相同理由,聘任了广东亨安会计师事务所。该事务所成立于2021年3月3日,于2021年11月30日完成证券服务业务会计师事务所备案。值得一提的是,在聘任广东亨安会计师事务所2个多月后,ST联建公告变更签字注册会计师。

二是,在原所因“自身原因和年审任务的计划安排”而放弃审计业务的情况下,由新所接单,但此类型下,以高审计业务风险的公司居多。如旭泰会计师事务所承接的*ST丹邦、*ST华讯(维权)年审业务,两家公司2020年年报审计意见类型均为“无法表示意见”。

另外,更有新所接单的业务系多番转手而来。2021年9月,*ST索菱公告,综合考虑公司经营发展和审计需求等情况,公司拟改聘上会会计师事务所担任公司2021年度审计机构。记者注意到,上一年度,亚太(集团)会计师事务所为公司出具的2020年度审计意见类型为“保留意见”。今年1月28日,*ST索菱再度发布换所公告,称由于上会审计任务繁重及人员调动,经审慎检视人员及时间安排,为保障审计质量,经与上会充分沟通、协商,双方一致同意终止服务协议。同时拟改聘尤尼泰振青。

“事实上,由于此前的审计市场早已划分完毕,所以新报备的中小会计师事务所基本上只能与寻找不到会计师事务所的上市公司合作,而这些上市公司基本上都是有各种各样严重问题、审计风险非常大的,原会计师事务所放弃的,如堂堂事务所承接的上市公司的审计业务。”刘志耕向记者表示。

门槛降低并不等于责任降低,新《证券法》亦大幅提高了审计失败的违法成本,对各会计师事务所来说,证券服务业务仍属于高风险业务。据证监会通报,2019年以来,合计查处24家会计师事务所违法案件。2021年,证监会依法立案调查中介机构违法案件39起,较2020年同期增长一倍以上,将2起案件线索移送或通报公安机关。

刘志耕认为,从新证券法实施不到两年的实际情况来看,这些中小会计师事务所确实很难承接到“质量较好”的上市公司,往往都是有各种各样遗留或严重问题的,而且难以处理,行业内称之为“烫手山芋”。实际上,对于这些“烫手山芋”证券监管部门早已是“关怀有加”,这就又给相关中小事务所难上加难。

对于改聘新所的上市公司相关投资风险,财务专家方烈向记者表示,通常新会计事务所对相关公司缺乏了解,一旦进场审计发现公司有问题,也会慎重;有的公司造假技巧较高,除了知根知底的老所,新所一般短时间根本看不出来,因此短期也不见得就一定会暴雷。

●据证监会统计,2020年度头部会计师事务所出具非标报告比例低于其他类会计师事务所,后者出具了141份非标报告,非标报告占比为12.7%。从客户风险结构来看,头部会计师事务所ST公司客户占比仅为3.5%,其他会计师事务所ST公司客户占比达到10.9%,反映出风险公司向中小会计师事务所集聚的趋势。

重担之下,“新手看门人”是否做好了充分准备?

责编:陈书玉

股民福利来了!送您十大金股!点击查看>>