能否消逝种种烦恼、重振“油茅”荣光

作者:于照野

经历2021剧烈下调,“油茅”股价仍没支楞起来。

3月1日,金龙鱼收报54.45元,虽连续3日收涨、市值仍不足3000亿元。相比2021年1月高点145.5元,股价累跌60%,市值蒸发近5000亿元。

01

增收不增利 警惕规模陷阱

2022年2月22日,益海嘉里金龙鱼粮油食品股份有限公司(下简称“金龙鱼”)发布年度业绩快报,喜忧参半。

喜的是,营收双位数增长,预计达到2262.3亿元,正式迈入2000亿俱乐部,一举刷新A股食品业公司营收天花板。

忧的是,利润总额下降30.9%,预计61.8亿元;归母净利41.3亿元,同比下降31.1%;扣非净利49.96亿元,同比下滑43.2%。

同花顺iFinD数据显示,13家机构对金龙鱼2021年归母净利预测的平均值为52.6亿元。

未达预期,早已征兆。2021第四季营收 635亿,同比增加15.6%;同期归母净利4.5亿元,相较2020年同期下降50.55%。

增收不增利、净利腰斩,昔日“油茅”是否掉进规模陷阱?发展质量如何?

发问不算苛求,细观这个营收“大块头”烦恼不少。

首先,经营环境的不确定性。

分析下滑原因,主要是原材料成本上涨,以及套期保值带来的投资性亏损。

以大豆为例,海关总署数据显示,进口均价555美元/吨,较2020年的394美元/吨上涨41%。受此影响,安琪酵母、海天味业、佳禾食品等纷纷提价对冲成本。

套期数据全年还未公布,仅2021前三季亏损就达18.89亿元。不过,公司认为这些是正常经营所需。

细想也算虚言,行业分析师林永表示,上游大豆、玉米等属于大宗农商品,价值波动较大,为减少经营不确定性,金龙鱼需储存大量库存及做套期保值,以控制材料波动风险。虽制订了各种规范制度,但面对万变市场实操依然有库存减值、投资亏损风险。

第二烦恼,盈利能力待提升。

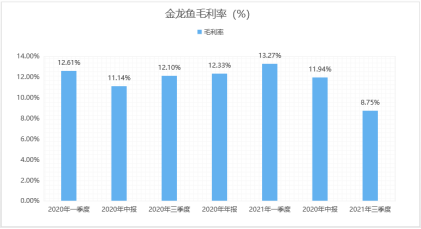

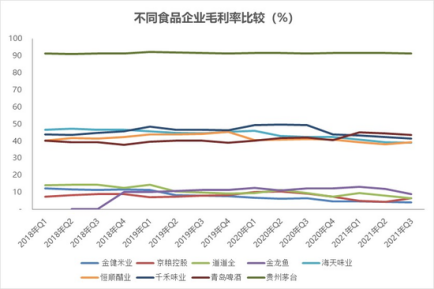

金龙鱼的毛利率长期在12%左右徘徊,2021年三季度甚至降到8.75%。净利率自然更低。同花顺iFinD数据,2017-2020年净利率依次为3.5%、3.3%、3.26%和3.37%。

贵为“油茅”,为啥盈利能力不高?

一定程度上说,粮油业的钱最难赚。一方面关乎国计民生,监管实时监测行业价格。一方面竞争充分激烈,鲁花、福临门、西王等竞品云集。即使贵为龙头,也难有绝对议价力、躺赢可能,反而因规模天花板效应,易摊薄利润。

中国食品产业分析师朱丹蓬表示,除成本大幅上涨压力外,金龙鱼在餐饮业的B端渠道占比超60%,该渠道毛利率较低,且大部分签署了锁定价的年度供货协议,因此公司三季度业绩下滑明显。

为改变大块头、低盈利尴尬,金龙鱼也布局了毛利更高的调味品,如推出“丸庄”品牌,主打高端黑豆酱油。只是,细分赛道竞争更激烈、更专业,海天、李锦记、千禾等先发优势明显。想要跨界成功,特色差异是底牌,背后离不开研发打底。

2021年前三季,金龙鱼研发费达1.48亿元,较上年同期增长17.83%。增速可圈点,然落到研发费用率层面,相较庞大营收仍不及千分之一。

02

举债扩张?资产质量考量

存贷双高,也是一个烦恼点。

2020年10月,带着“创业板募资规模最大IPO”光环,金龙鱼高调上市。融资139亿元;账面超500亿元货币资金,依然带息借款融资超800亿元。

2021上半年,利息支出达8.7亿元;2020全年,利息支出18亿元,接近净利的三分之一。

招股书曾坦言:公司采购会利用国内外市场低利率的贸易融资,随着业务扩张,货币资金、短期借款相应增长。

以2021年前三季为例,金龙鱼总资产扩张了168亿元至1959亿元。然细分看债务就扩张了163亿,其中短期借款增111亿元,长期借款增52亿元。

2016--2020年,金龙鱼的资产负债率分别是:61.21 %、58.17%、62.97%、59.88%和51.17%。从业绩预告数据看,截至2021年底,资产负债率58%。

是否“举债扩张”?规模追逐有无激进?“大块头”资产质量咋样?

行业分析师李晨表示,大不代表强,快不代表稳。企业追逐规模体量的同时,也要注重精细化运营,警惕规模风险。金龙鱼的大存大贷,一方面通过大额定期存款等获取利息收入;另一面,负息举债维持日常经营周转资金需求。利息收入不仅需满足借款利息支出,还需满足套期、汇兑损益等额外要求,压力不算小。

2017至2021上半年,金龙鱼报表确认的累计套期成本达23亿元。2020年,确认了合计22.9亿元的投资损失,其中包含25.89亿元的衍生金融工具投资亏损。2021上半年,再次确认19.48亿元的衍生金融工具投资亏损。

抛开亏损风险,是否提前“透支”业绩,业务持续性、天花板效应也或是一个思考点。

2021半年报显示,营收规模增长的同时,合同负债较上年同期下降12亿。

行业分析师于盛梅表示,米面作为生活必需品滞销可能性不大,有无向渠道商“压货”的可能性。如有此操作,业绩短期好看,却易透支未来成长性,增加业绩变脸风险,进而损伤二级投资者利益。

03

泡沫知多少 千亿解禁巨浪

看看股价走势,如何提振市场信心,也是一个费心事。

上市第一年,金龙鱼给出一份振奋答卷,2020年营收1949.22亿元,同比增长14.16%;归母净利60.01亿元,同比增长10.96%。

中泰证券研究所、欧睿数据库数据显示,2020年中国食用油品牌市占率(零售端)排行榜中,益海嘉里旗下的金龙鱼市占率以32.5%稳居第一。

大块头还有好增速,金龙鱼一度被“抱团股”簇拥、堪称“机构宠儿”:作为一家传统粮油公司,竟能获得140倍估值、市值最高涨到7800亿元。

2021年2月10日,金龙鱼获纳入MSCI新兴市场指数,进一步获得资金涌入。

但这个市值“大块头”未能持续太久,也是2月其股价开启挤泡沫瘦身。截至2021年底,股价62.39元,相比年内145.5元高点,缩水6成,市值蒸发4000亿。

choice数据显示,2020年底,共有2044家机构持有金龙鱼,持仓股数6203.49万,约占流通股的8.4%。2021年底,仅7家机构持有232.81万股,约占流通股的0.43%。

截至2022年2月28日,收盘价53.44元,市值已不足3000亿。然即使经历大跌,目前PE仍达63倍,甚至较茅台的45倍还高出一截,有无泡沫、泡沫多少?

看看限售股,并非刻意发问。

2021年10月12日,金龙鱼公告称,年底有48.79万股首次公开发行前限售股份以及1.62亿首次公开发行战略配售限售股份迎来解禁,合计约1.63亿股,占发行后总股本的3%,解除限售股东户数共计21户。

或仍是一波小浪花。choice数据显示,公司仍有约90%的股份处于限售状态,将在2023年10月形成千亿解禁巨浪。

暗潮涌动中,目前的股价调整是终点还是起点?

04

大块头价值 再造野望

一切,还需实力说话。

截止2021年三季度末,私募大佬林园旗下的多只产品重仓金龙鱼。面对咄咄下滑,想来其甘苦自知。

不过,林园表示“在买入以前,已经做好了最坏的打算”。并强调仍非常看好消费板块。

“现在A股的消费板块还早着呢,还算是在婴儿时期。”

的确,作为经济压舱石,消费依然是黄金赛道,作为“行业一哥”金龙鱼除了“大块头”烦恼,更有“大块头”价值。如能规模之外、重质强效、加强精细化、规模效应深耕,夯实发展质量,翻盘蜕变也未可知。

作为是A股食品业的巨擘,营收依然维持两位数增态,甚至近两年还有提速势头,业务成长力值得圈点。

最新券商研报预测,金龙鱼2023年营收普遍集中在2800~2900亿之间。光大证券研报预测,金龙鱼2022年归母净利74.57亿元,民生证券数据则是76.76亿元。

并非无基吹捧,近年金龙鱼业务扩容凶猛,努力展示更多成长空间。

以中央厨房杭州项目为例,其预计2022年3月会有产品产出,种类众多,涵盖营养餐、便当及其他特定的成品及半成品餐食类预制菜产品。

《2021-2022中国预制菜行业发展报告》显示,2021年中国预制菜市场规模超3000亿元,预计2025年将突破8300亿元。

预制菜品种类纷繁,冷链存在配送半径限制,地域特征明显;且单品生产难度低、天花板可见,而扩品类后原料采购、库存管理、柔性生产等难度又上升。

这些新玩家“软肋”,正是金龙鱼“铠甲”,其全国生产、物流、销售等网络健全,拥有超70个已投产生产基地,打通了从原料到餐桌的全产业链条。

另一厢,传统业务高端化也为改善低毛利带来遐想。以胡姬花花生油为例,产品增速较快。金龙鱼表示,有信心在未来几年让其形成爆款效应。也有信心进一步推出有良好消费需求、盈利能力较强的产品群及品牌群。

风物长宜放眼量!从此看,“大块头”金龙鱼也不缺危机意识、精变意识。能否消逝种种烦恼、重振“油茅”荣光,不妨再多些时间。

股民福利来了!送您十大金股!点击查看>>