去年6月和大家分享了一只我认为的“牛基”,华夏行业景气。有基友和我说,它在如今一片惨淡的市场中,依旧坚挺。

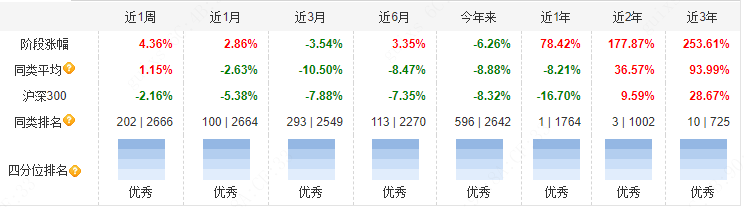

年内虽也有回调,但明显跌幅沪深300指数,并且在近期的市场反弹中快速的收复失地,近1年收益达到78.42%,在偏股混合型基金中位居同类第一。(数据来源:Choice,截至20220223)

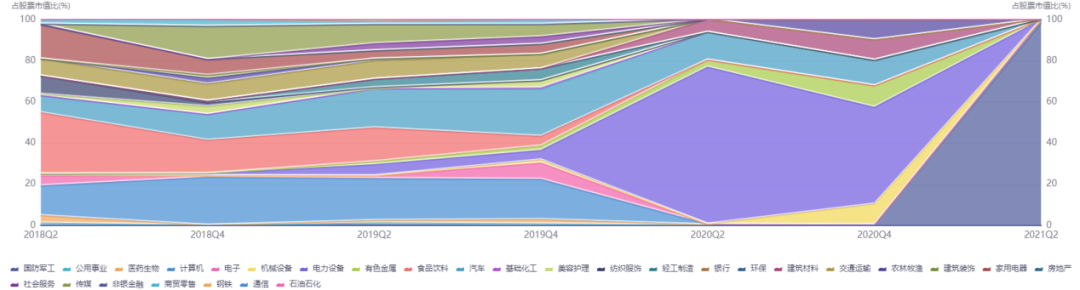

图:华夏行业景气各阶段业绩

来源:天天基金网,截至20220223

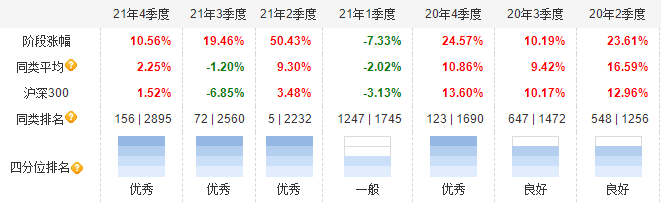

2020年7月28日管理以来,华夏行业景气已实现119.05%的收益,远超同期沪深300指数。各季度看,除了2021年1季度略低于沪深300指数,余下各季度都跑赢,即使在去年3季度沪深300指数下跌6.85%,该基金仍然实现19.46%的收益。(数据来源:Choice,截至20220225)

图:自钟帅管理以来华夏行业景气各季度业绩

来源:天天基金网,截至20211231

钟帅是一位极具个人特色的基金经理。

他坚持在高景气行业中自下而上的左侧选股来创造超额收益,不追逐最热门的核心资产,而是不断挖掘所谓“灰马股”作为核心持仓。

事实上这两年来我一直关注华夏基金,除了钟帅,它家的李彦也很有意思。

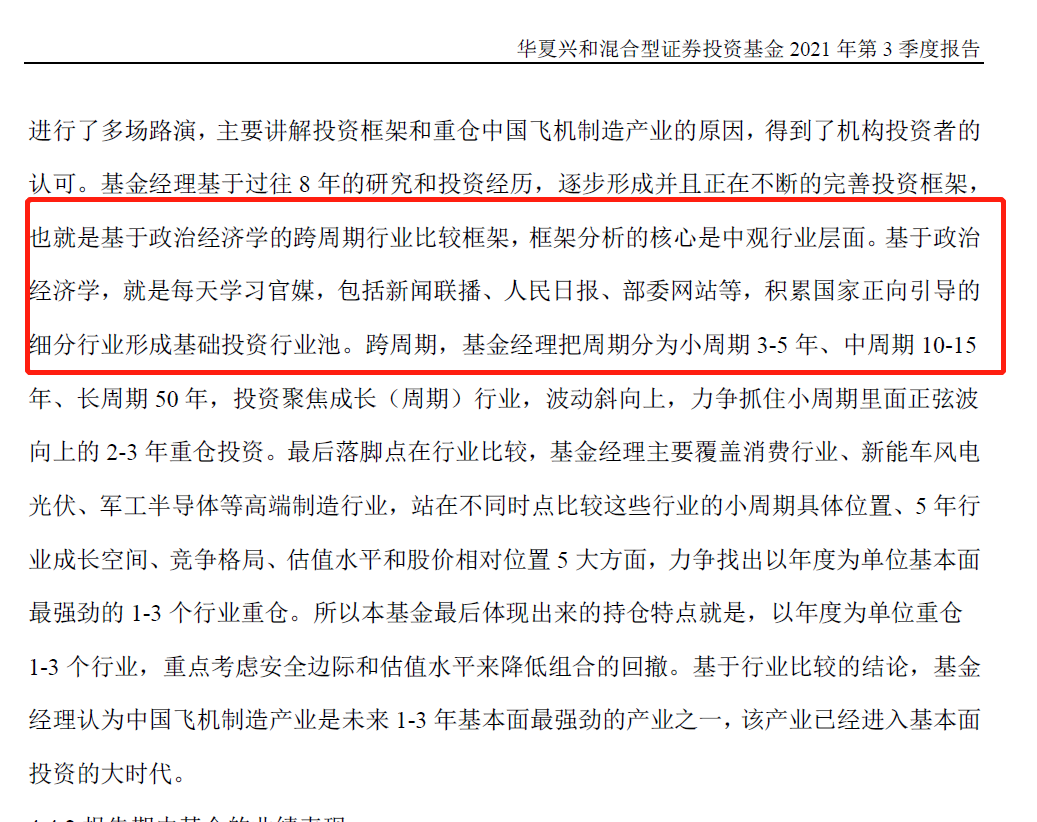

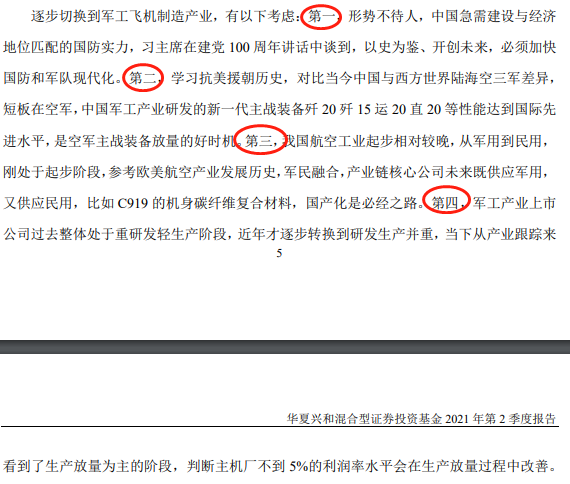

这是他在其代表作华夏兴和3季报中说的内容↓

来源:华夏兴和季报

“基于政治经济学的跨周期比较框架,核心是中观行业分析。”

这里必须要介绍下李彦的投资框架了。

基于政治经济学的跨周期行业比较,在不同阶段找出全市场最强的板块,选择重仓。同时,考虑估值的安全边际和股价的相对位置来控制回撤。

简单来说,李彦是基于经济发展周期自上而下地选出最好的板块,再去考虑板块下的好公司。即便市场上99%的基金经理都会自下而上地选择好公司,投资成长性,李彦依旧选择做那1%的少数派。

其中,行业比较分析是核心,分为5个要素:

1、比较小周期(3-5年)内,产业在周期的位置

2、比较行业未来五年成长增速

这个就比较简单,增速不同,未来成长性也天差地别。对于具有成长稀缺性的行业,李彦会给予更高的溢价空间。

3、比较竞争格局

如果产业非常好,但竞争格局在持续恶化,这些企业可能是挣不到钱的,或者说盈利能力是持续恶化的。

4、比较估值水平

李彦认为,估值水平是一杆秤,秤的一边是宏观经济环境、市场流动性、行业增速和盈利预期等等宏观中观因素,另一边则是行业估值。通过对左边的比较,进行右边的动态调整。

5、比较股价的相对位置

李彦会在政策鼓励行业发展的时候,选择全仓。同时,也要满足公司股价相对左侧,不会在高点入场。

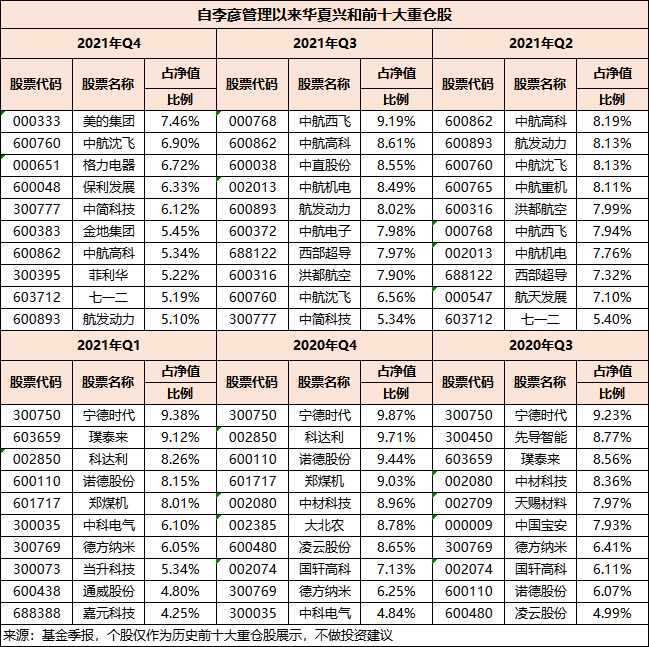

落脚到基金上,梳理华夏兴和自2020年3季度以来的前十大重仓股及行业配置,我们能发现:李彦知行合一。

李彦是市场最早一批研究新能源车动力电池的研究者,2018年作为基金经理助理开始研究新能源动力电池并参与全市场投资,2019年9月开始重仓动力电池取得了不错的成绩,也因此晋升为基金经理。

在2020年独自作为基金经理管理华夏兴和后,继续重仓动力电池,2020年3季度-2021年1季度基金的前十大重仓股中有宁德时代、先导智能、诺德股份、德方纳米等。

图:华夏兴和近3年行业配置

来源:iFinD,截至2021Q2

然而到了2021年2季度,他调仓到军工了,在彼时的二季报中李彦也做了说明↓

来源:华夏兴和季报

等到四季报,他在继续重仓中国飞机制造产业的同时,进行了一些调仓,将部分仓位调整到 政策信号明确、估值和股价都处于中周期底部的地产产业链。

最终,华夏兴和在李彦管理期间,累计回报129.80%,同期沪深300指数涨幅14.24%,超额收益115.56%。(数据来源:Choice,截至20220225)

来源:韭圈儿,截至20220225

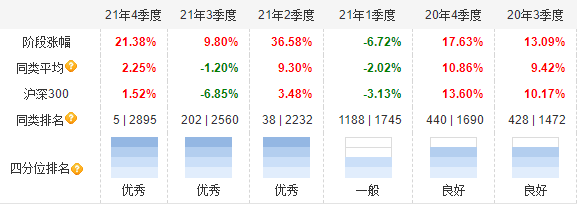

各季度来看,除了2021年1季度,其他均跑赢沪深300指数,并且在2021年4季度斩获21.38%的收益。

图:自李彦管理以来华夏兴和各季度业绩

来源:天天基金网,截至20211231

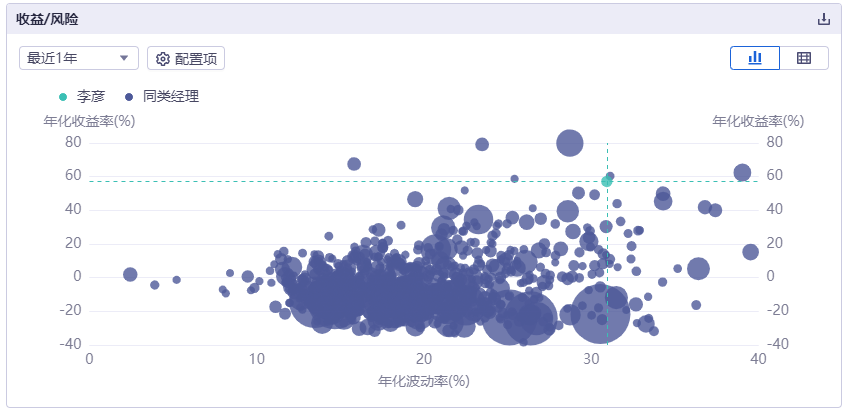

与同类基金经理相比,风险收益处于中上。

来源:iFinD,截至20220225

此外,李彦也喜欢与投资者交流,分享个人投资理念、基金运作情况。

对于2022年华夏兴和的管理思路,李彦在去年底12月表示,

“投资逻辑聚焦在:

一、地产行业,总盘子保持平稳,供给侧持续改革,龙头合规公司份额持续提升,行业逐步恢复公用事业属性;

二、家电,重点投资与一、二线城市地产强相关的家电龙头,同时在2022年成本逐步改善,出口可能受到关税正向影响;

三、家居,中长期成长空间清晰,行业在过去3年出现了较大幅度的供给侧自然出清,竞争格局明显改善;

四、消费建材,优选B端风险敞口较低的优质消费建材公司。

华夏兴和将逐步、有节奏去投资上述产业链的优质公司,当前这些公司估值基本都处在历史底部区间,股价相对位置也是中周期底部区间,安全边际较高。

此外,也在持续研究另外2大方向作为2022年的储备投资赛道,等到研究成熟,且看见产业出现明显信号之后再和大家汇报。”

不禁感慨,作为国内老牌基金公司,华夏基金经过这些年来的市场历练,涌现出一批高质量的中生代基金经理,如郑泽鸿、周克平、钟帅、屠环宇、孙轶佳、李彦、吴昊等。

他们大都从研究员做起,TMT、云计算、先进制造、新能源、医药…他们专注自己的能力圈,时刻保持对行业的敏锐度和长远眼光,通过深度研究和价值发现,不断拓展认知边界,在层层试炼中成长为基金经理;他们基本都历经了完整的牛熊周期,在实战中训练出了精准的市场敏锐度,投资理念和框架日趋成熟,是待发现的黑马。

期望他们在追寻长期价值的路上精进不休,努力成长为未来公募基金的中流砥柱。