No.2

如何正确认识波动?

今年的A股市场震荡不断,涨涨跌跌牵动着新老基民的心。割肉跑路吧,担心错过了后面的反弹;逆市加仓吧,又担心抄底抄在半山腰上;干脆躺平吧,又跟着上上下下“晕车”难受。

所以,面对市场波动,我们到底应该怎么看?怎么做?

正确理解市场波动

只要有交易,波动乃市场常态。

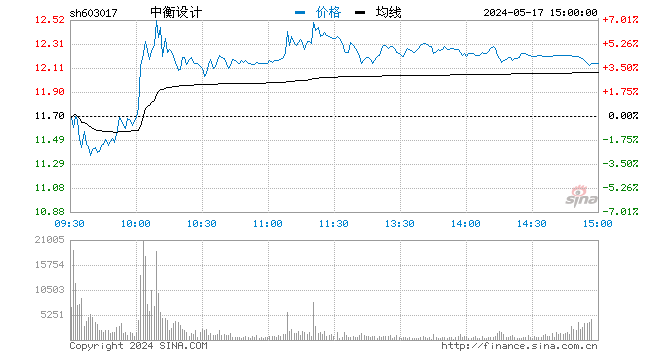

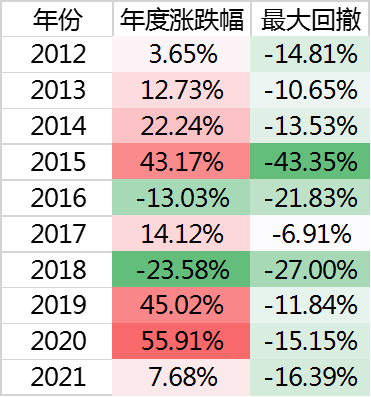

回顾偏股混合型基金指数近十年历史数据,可以发现年度涨跌交错出现,既没有无尽的上涨,也没有无尽的下跌,并且60%的年份回撤在10%-20%之间。

即使是在全年涨幅高达55.91%的2020年,也曾在6个交易日(2020.3.16~

2020.3.23)内创下了累计跌幅高达-13.08%的记录。

偏股型基金指数近十年涨跌幅以及最大回撤

数据来源:Wind,统计区间:2012年1月1日-2021年12月31日

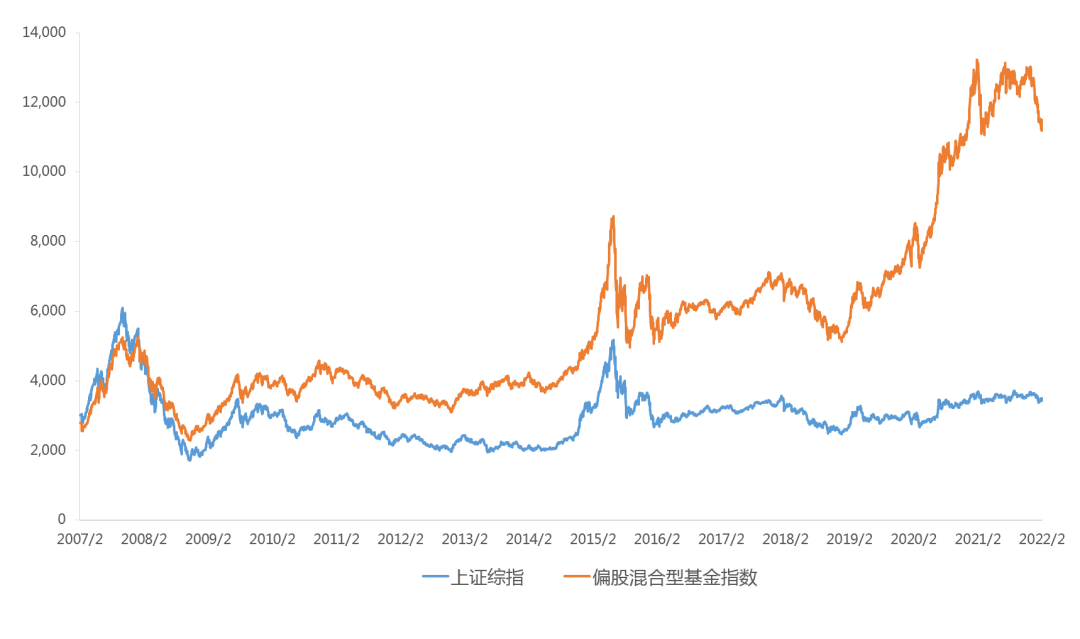

数据来源:Wind,统计区间:2012年1月1日-2021年12月31日波动的常态化,从偏股混合型基金指数近十五年的走势图上看更明显,整个指数的走势基本是由一个个“W”构成。

毕竟在长期投资过程中都难免有震荡和下跌,所以想要获得长久的回报,就必须学会在过程中稳得住心态、经得起市场波动,守得住寂寞。

正所谓“只看到别人成功的赚钱,却看不到背后的每一次震荡时的坚守。”

数据来源:Wind,统计区间:2007年2月16日-2022年2月18日;基金过往业绩不预示未来,基金有风险,投资需谨慎,我国基金运作时间较短,不能反映证券市场发展所有阶段。

择时逃避波动,隐形亏损可能更大

也有许多投资者买基金热衷于“高抛低吸”,把基金当成股票一样来“炒”,但忽略了择时的难度和胜率。即便是股神巴菲特也不可能做到精准预测后市涨跌。

比如1989年,巴菲特逆势抄底美国航空的优先股,没想到1994年美国航空因持续亏损导致了75%的账面损失。他把这次失误称之为“择时带来的愚蠢”。

现实中我们很有可能因为择时,没有躲过下跌反倒错过了上涨。

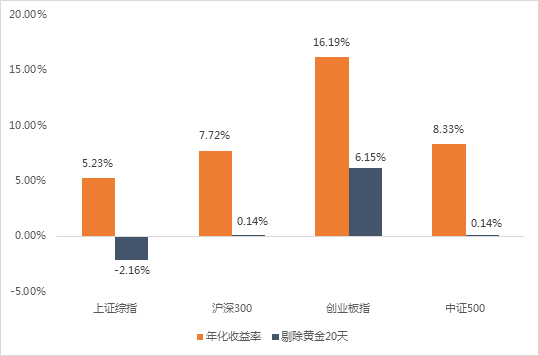

注:数据来源于Wind,2012年1月1日-2021年12月31日;年化收益率=[(1+区间收益率)^(365/自然日天数)-1]*100%;过往业绩不预示未来,基金有风险,投资需谨慎,我国股票市场成立时间较短,不能反映证券市场发展所有阶段。

回顾2012年-2021年期间A股主要股指的涨跌幅,这些指数的年化收益率*多数在5%以上。但在剔除掉涨幅最好的20个交易日(称为“黄金20天”)后,指数的收益都大打折扣,甚至上证指数出现出现年化收益率为负的状态。

这意味着,一旦我们因为择时错过了涨幅最大的这些交易日,会对投资回报产生很大的负面影响。

对好基金而言,“杀跌”比“追涨”可怕

高点被套可能是很多投资者的噩梦。买在阶段性的高点,意味着要付出更多的时间成本。尤其在市场明显过热的时候,我们要保持警惕。

然而以一个更长期的视角,对于不断创下新高的基金而言,大部分时间都是不错的买点,即便不小心“套”在了高位,留得青山在,反弹还会到来。若对波动过度反应了,“浮亏”就变为“实亏”了。

在波动中可以怎样“自救”

既然不能逃避波动,就需要我们采取行动让自己不被反复无常的波动所困扰。

恒小白在这里有三点意见。

在开始投资前,要准确评估自己的风险承受能力,并对投资收益有合理的预期,高收益往往意味着高风险;

在投资过程中,尽量做到“闲钱理财,切勿满仓”。毕竟投资基金是一个长期工程,如果一上场就打光子弹,那之后就无法可施,只能被动接受市场波动了;

想放眼长期又怕错过“黄金在场时间”的话,欢迎了解定投曲线~

敬请关注下期

继续带你走进小白的基金世界