每经记者 任飞每经编辑 肖芮冬

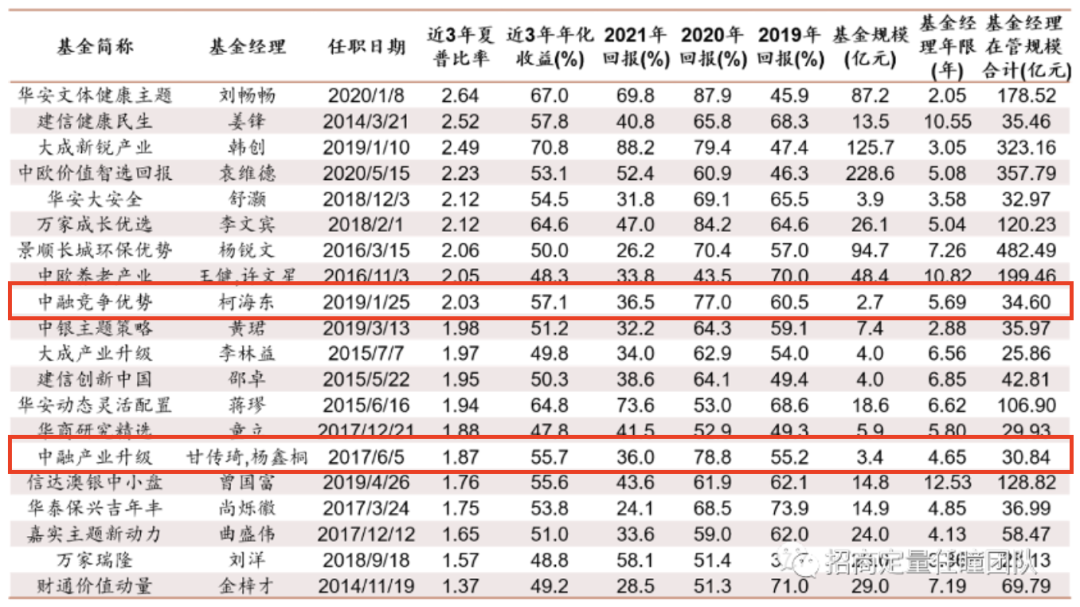

今年以来,债券基金业绩分化明显,尤其可兼顾权益市场的二级债基出现集体性净值回撤;纯债基金业绩虽然稳健,但持续回流的资金配置压力也倒逼基金管理人纷纷出台限购措施。

视觉中国

业内在关注“宽信用”受益产业债及国企地方债打底配置的同时,正在寻找有效的增强策略,不过就目前低迷的权益市场来看收效甚微。

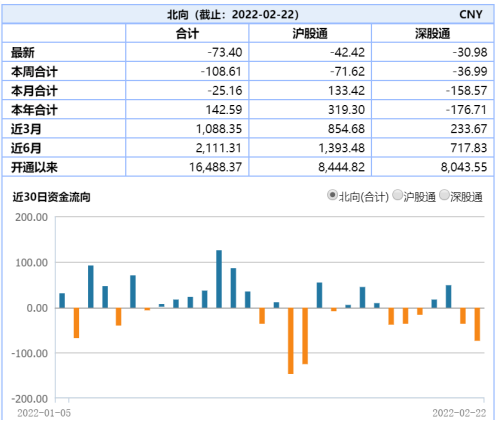

《每日经济新闻》记者注意到,年初至今,公募基金参与上市新股网下配售意愿强烈,其中债券基金及偏债混基数量较多。而年化收益率并没有因“打新”而显著走高。Wind统计显示,截至2月21日,逾4000只债券型基金(主动型)中,已有647只二级债基年内收益为负,部分净值已跌超10%。

纯债基金收益率较稳健

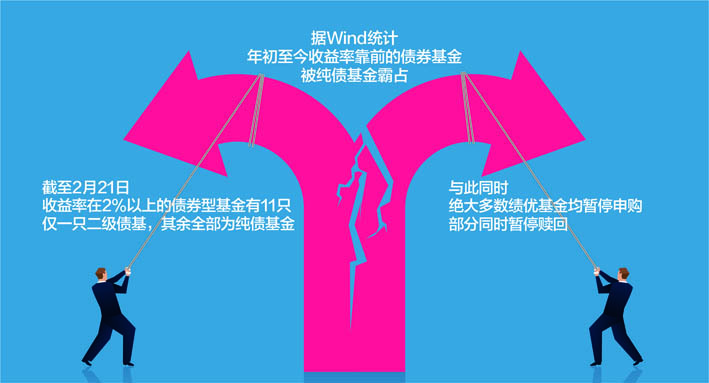

单日多只债券型基金发布限购公告,Wind统计,年初至今涉及基金已逾百只。值得注意的是,大多数为纯债型基金,其中又以中短期纯债基金为甚。其背后透出的大众理财资金去向不言而喻,同时也暴露出目前大类资产配置的困境。

有基金经理在同记者交流时表示,就目前滞胀格局及理财净值化转型的推进下,以利率债和信用债为主的投资标的性价比较低,新增资金不易找到建仓机会。与此同时,近期再现地方债发行加速,可见货币政策易松难紧,故在当前较低利率环境下,债市更大可能是维持震荡走势。

具体来看,财通资管鸿福短债A在2月22日发布公告称,为维护基金的稳定运作,保护基金份额持有人的利益,暂停大额申购(含定期定额投资、转换转入),限制申购(含转换转入、定期定额投资)金额为5000万元。

无独有偶,招商鑫悦中短债基金在2月更是两次下调大额申购上限,2月8日将20000元的大额申购上限下调至3000元,2月11日又进一步下调至1000元。另据记者统计,2月以来已有包括兴全稳泰、招商鑫悦中短债、中欧短债债券在内十余只短债基金对外公告限制大额申购。

另据业内人士观察,目前纯债基金收益率稳健,相较权益和其他二级债基,纯债基金年初至今收益率有的已超2%。“不排除资金避险的可能,从股债对比的角度来看,债券的性价比已经从2020下半年陆续显现,目前仍在低位,宽信用受益的产业债或国企地产债仍是不错选择,利率债久期适当降低。”上海某公募界人士说道。

据Wind统计,年初至今收益率靠前的债券基金确实被纯债基金霸占,截至2月21日,收益率在2%以上的债券型基金有11只,仅1只二级债基,其余全部为纯债基金。与此同时,绝大多数绩优基金均暂停申购,部分同时暂停赎回。

有基金经理表示,当前债券标的可选项不多,且就收益水平而言,部分3A企业及公司债券的收益不算亮眼,最新估价收益率(上清所)已较去年底有所下降,“17中煤01”较去年底下降34.43个BP,“17圆融02”同期下降36.59个BP。

二级债基增强策略式微

相比之下,略带股性色彩的二级债基今年以来则收益率惨淡。Wind统计显示,截至2月21日,逾4000只债券型基金(主动型)中,已有647只二级债基年内收益为负,部分净值已跌超10%。其中,绝大多数是此前大热的固定收益增强型产品,而随着权益市场分化,部分兼配股票的债基遭遇净值大面积回撤。此外,受正股股价下跌影响,对应估值已高企的转债则面临更大风险,部分触发强赎的转债或已成为重仓基金的负担。

长城基金固定收益部基金经理魏建表示,转债市场整体溢价率偏高的状况已经持续了一年多,背后有权益市场整体表现较好、“固收+”资金持续流入等客观原因,也是市场参与者都清楚的现实情况。

因此,对于如何贯彻二级债基的增强策略,今年的形势或较以往难度更高。不过记者发现,今年以来上市的新股中,公募基金参与网下打新的意愿十分强烈,其中不乏债券型基金,但收效甚微,“打新”难成治病良药。

以创业板上市新股为例,Wind数据统计,截至2月22日,2022年上市的新股有18家,公募基金旗下诸多产品参与了17家网下配售,从机构获配的情况来看,尽管部分公司获配额度较高,但分配至个别基金的比例仍较低,多数基金获配金额占产品规模比重不到0.01%。

即便是单个基金有机会获配多只新股,从实际打新收益率来看,目前仍处于震荡下行区间,且新股破发的情形不断上演,很多“打新”基金年内收益率不甚理想。Wind统计显示,截至2月22日收盘,申万新股指数年内收跌8.65%,另外从可打新股的二级债基年内收益来看,目前有16只基金区间净值跌幅超10%。

对于固定收益增强型产品的发展,多数人士表示要基于权益市场作出判断,如果走出反弹行情,则固定收益增强型产品稳健向上发展的方向不会改变。特别是对于权益分化下的转债投资风险,魏建表示,需要看到转债市场在溢价率急速压缩之后才能看到配置价值,短期方向上依然看好稳增长相关行业和标的。

股民福利来了!送您十大金股!点击查看>>