来源:小基快跑

2022.2.22,农历正月二十二,在这号称史上最“2”的一天,世界上突然多了2个“国家”。

当地时间2月21日,俄罗斯总统普京签署总统令,承认乌克兰东部的“顿涅茨克人民共和国”和“卢甘斯克人民共和国”,随后命令部队进入该地区。

经过一段时间的发酵和外交斡旋无果后,俄乌局势还是升级了。作为回应,美国、欧盟和英国均表示,将对这两个地区实施制裁。

俄军大动作,全球资本市场飞起“黑天鹅”。

2月21日,俄罗斯股市发生断崖式暴跌,俄RTS指数一度暴跌至17%,收跌13.21%;10年期俄债收益率最高触及10.64%;卢布贬值3%,接近1美元兑换80卢布。

美股休市躲过一劫,而欧洲股市亦全线下挫。

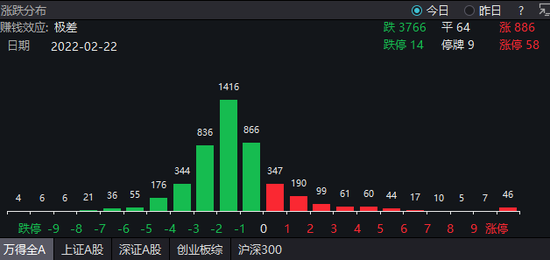

今日(2月22日)亚太地区主要股指纷纷飘绿,港股大跌,A股也未能走出独立行情,主流指数全线下跌,32个申万一级行业指数中28个下跌。

个股更是全线下挫,3700余只股票收跌,赚钱效应“极差”。

万得全A个股涨跌分布20220222

数据来源:Wind

有小伙伴戏言:

上图仅作示例,不作任何投资建议或参考

吐槽归吐槽。

区域冲突(战争)事件发生时,

A股能否独善其身?

全球其他大类资产表现如何?

与以往相比,此次俄乌冲突或有哪些不同?

01

长期看,全球大类资产影响有限

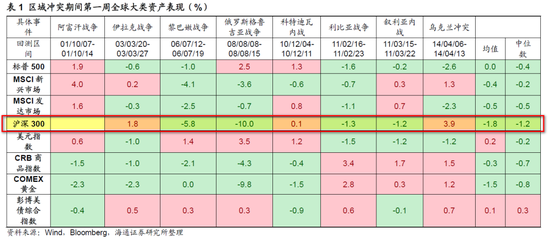

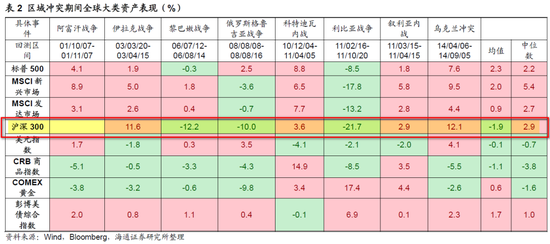

海通证券回顾了2000年以来较为典型的国际局部冲突,并回测了期间的全球大类资产表现。

历史上看,在发生局部冲突的初期(第一周),包括A股在内的全球权益资产在短期内或存在被拖累的可能;美元和美债的平均相对表现往往更优。

如果进一步观察区域冲突完整时期内大类资产的表现,可以发现拉长时间看,国际冲突事件对大类资产影响实际有限。

02

历史看,A股基本不受影响

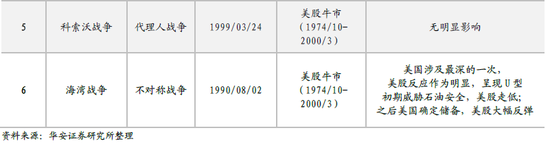

华安证券进一步梳理了叙利亚内战、利比亚战争、伊拉克战争、阿富汗战争、科索沃战争和海湾战争等6场具有国际影响的战争,研究了战争对大类资产价格的影响。

复盘窗口期为每次正式开战前6个月至正式开战后12个月。

选择的大类资产包括:

股票(美股、港股、A股)

美元

黄金

大宗商品(原油、工业金属、农产品)

代理人战争:北约、俄罗斯等主要军事力量没有亲自派出地面部队,仅提供军事支持。

不对称战争:交战双方军事力量对比悬殊的战争形势。

1、股市:

长期不改变股市牛熊,关键节点短期冲击

回顾6场战争后可以发现,战争本身并未改变股票价格的趋势性走势,仅能在战争的关键节点上产生短暂影响。所在国家与战争关系越密切,所受影响就越大。

在美股、港股和A股中,由于美国直接或间接地参与了6场战争,因此其受战争影响最大。

A股

因我国与战争无密切联系,故基本不受影响。

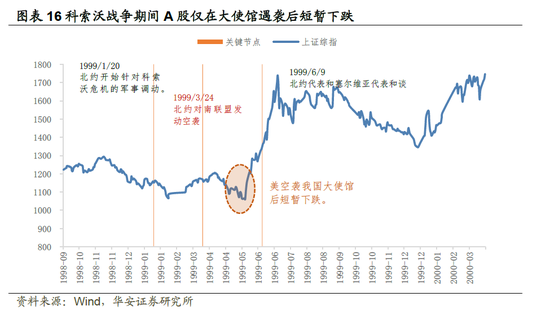

在6场战争中,科索沃战争因涉及北约轰炸我大使馆构成一定短期影响。在美国空袭我国驻南大使馆后,A股出现短暂下跌,后续的大牛市受国内因素影响,与战争形势无关。

在战争期间,军工股也并无特别表现。

美股

回顾美股在历次战争中的走势可以发现,长趋势不影响美股牛熊;短期越涉及美国利益,美股反应越大。

具体来看,呈现三方面特点:

一是不对称战争对美股影响较明显。

六次战争按照代理人战争VS不对称战争进行对比,代理人战争爆发阶段,不涉及美国核心利益的战争,对美股几乎没有影响;而不对称战争爆发阶段,则美股都出现不同程度的波动下行,例如伊拉克战争、阿富汗战争和海湾战争。

二是美国涉及越深的战争,美股反应越大。

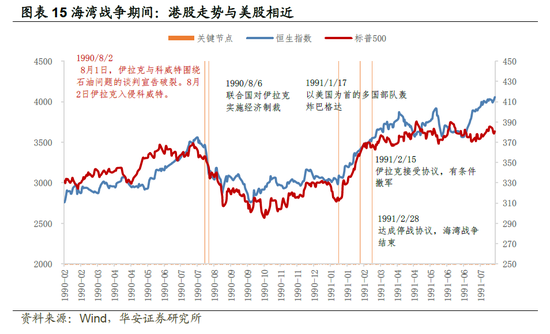

尤其以海湾战争为例,在伊拉克正式入侵科威特前,美股已经从高点开始走低,并且在低位持续时间较长。

三是战争对美股的影响并不是仅是下跌单一方向,当战争局势倾向美国时,美股出现反弹,例如海湾战争美股出现U型行情。

港股

战争对港股的影响主要通过美股传导,和美股的走势相近。

2、美元:

战前美元因避险情绪上涨,长期不受影响

在战争正式打响之前,国际资本往往受避险情绪影响而买入美元,因此会造成开战前夕美元指数的上涨。

长期来看,美元指数的走势与战争进程关联性不大。

海湾战争美元走势稍有不同,先跌后账,呈现U型走势。

海湾战争由于美国深度介入,且初期伊拉克入侵科威特,在石油资源上对美国产生严重威胁,因此初期美元持续走低。之后,随着美国出兵,并随之取得压倒性优势,美元随后走强。

3、黄金:

战前避险情绪推高金价,局势明朗金价回落

一是历次开战前的酝酿阶段,因避险情绪,金价普遍走高。具体的幅度和持续时间取决于当时对于战争的预期。

二是历次战争冲突阶段,当局势明朗之后,金价随之走弱。这里以阿富汗战争、科索沃战争、海湾战争三次最为明显。

以海湾战争和阿富汗战争期间和金价走势为例,在美国空袭之后都能观察到明显的金价跳水,即决定短期战争局势的事件发生后,金价便开始走弱。

4、大宗商品:

战争对石油影响最为显著

石油价格上涨,工业金属和农产品无明显影响。

石油作为避险商品其受战争的影响和黄金相似,在酝酿阶段价格上涨,局势明朗后价格下降,在长时间维度上维持之前趋势。并且石油价格也受战争爆发地区的影响。

靠近石油产区的阿拉伯国家在爆发内乱时对国际油价有明显的扰动,而远离中东的科索沃即使战争烈度更大,对石油价格的影响也相对有限。

5、债市:

短期战争冲击有限

另外,中信证券研究了战争对债市的影响。

国债利率一定程度上可以反映国家信用,尤其是在战争时期,若战局不明朗时一国宣布参战,或遭遇阶段性失利,利率都有可能上升,长时间作战带来的通胀上行也可能导致利率上升。

上世纪90年代至今,战争一般持续时间较短,参战方军事实力和综合国力差距也较大,因此,战争对于债市的冲击相对有限。

如若发生大规模战争,预计对债市的冲击会相对较大;如果只是局部战争,债市可能不会受到太大影响。

03

本次俄乌冲突的影响

需要注意的是,与近年来其他局部战争或冲突有不同,俄乌地区对于能源、食品和工业金属均有举足轻重的地位。

局势持续动荡或制裁都极有可能加剧原本就高度紧张的通胀形势,使得越来越多的国家被卷入这一场风暴中。

1、对A股影响

中金公司认为,俄乌局势影响全球资产主要有风险情绪和通胀预期两个途径。从现目前情况看,A股或更容易走出独立行情。

风险情绪回落

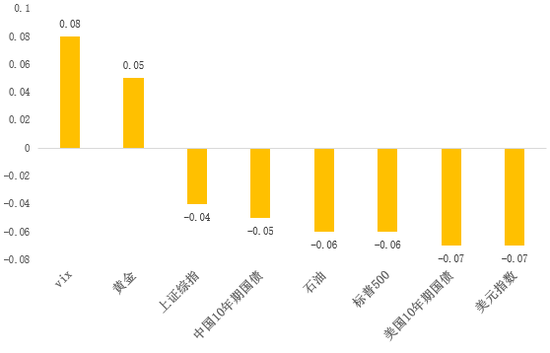

使用地缘政治风险指数(Geopolitical Risk Index),计算与主要大类资产的相关性,发现:

股票、利率、石油、美元与地缘政治风险指数负相关,黄金、VIX与风险指数正相关,基本符合各大类资产的风险/避险属性(美元除外)。

数据来源:Bloomberg、Wind资讯、中金公司

中国股市与地缘政治指数关联度偏低,可能说明中国市场对地缘政治风险的敞口小于全球主要大类资产

从地域来看,中国股指和利率比美国股指和利率与地缘政治风险的相关性更低,反映中国资产对于国际地缘政治风险的相对独立性。

另外,地缘政治风险对资产价格影响的持续性不强,资产价格往往在事件发生的1个月内恢复到调整前水平。

此外,地缘政治风险对中国股市的影响与估值有关。当股票估值低于中位数时,股指仍可以在地缘政治事件后逆势上涨。

在当前宏观环境、政策前景和估值水平下,中国市场走势受地缘政治风险影响相对较小,更容易走出独立行情。

通胀预期上升

俄罗斯出口石油和天然气占全球的35%和21%,乌克兰是全球重要谷物与有色金属出口国。

俄乌紧张局势升级可能推高商品供给溢价,全球通胀预期进一步上升,海外央行货币紧缩加快,流动性收缩预期导致海外风险资产调整。

与供需共同推动造成高通胀不同,当前我们国内的通胀压力主要源于“双碳目标”下的供给约束。

受国内需求偏弱和“保供顺价”措施影响,国内通胀压力仍然整体可控,对政策发力与市场预期尚未形成明显制约。即使下半年国内通胀压力有所增加,中国资产可能相对更具韧性。

2、对大类资产影响

中信证券指出,若双方冲突规模超出预期,能源类大宗商品和黄金的投资机会值得关注。

俄罗斯是世界上最大的原油生产国之一,天然气产量也位居世界前列。

若俄乌冲突加剧,西方各国很可能以限制俄罗斯原油和天然气出口的方式实施经济制裁,短期内能源类大宗商品价格可能会快速上涨。

如若双方冲突加剧也会推动黄金这一最重要的避险资产价格上涨,但需警惕战局明朗后黄金价格快速回落的风险。

同时,若危机演变到美欧等第三方直接参与冲突的局面,预计市场恐慌情绪将进一步蔓延,主要风险资产的价格可能会再次下跌,避险时间也会有所延长。

股民福利来了!送您十大金股!点击查看>>