各位投资者朋友:

感谢大家一直以来的支持与关注。在此借这样一种来信的形式,和各位聊聊我近期的看法。

1

开年市场行情解读

开年以来,以创业板为代表的市场的回调可以被视作一段估值再平衡的尾声。怎么看待这轮调整?应该视为布局机会吗?我们不妨把时间周期拉长到2-3年的维度:

先回看2018年到2020年的7月,拥有高ROE、高竞争壁垒、长期稳定现金流的这类资产和远期空间很大的科技成长类资产的估值一直在提升。

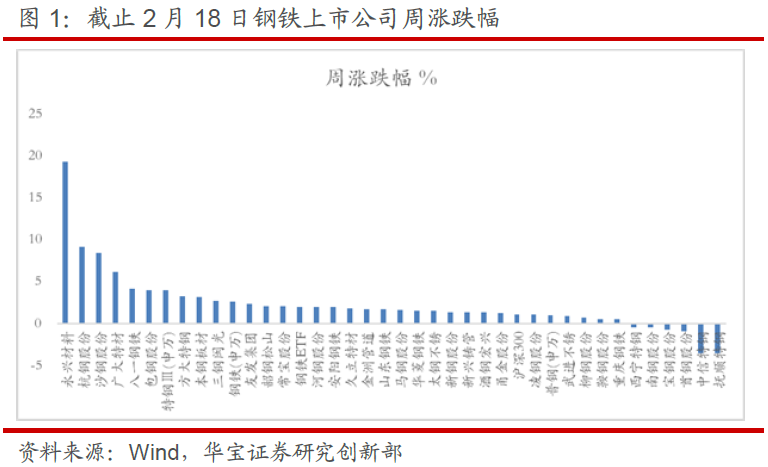

而在2020年7月之后,以周期、制造业公司为代表的低估值的资产随着经济回暖开始赢来业绩和估值的双击,估值经历了两年提升的消费、科技资产则进入估值消化阶段。年初以来随着这其中景气度最高的新能源、医疗服务的回调,可以理解为这样的估值平衡已经进入尾声。在当前时点上不同的行业,不同类型的公司,估值已经基本回到相对均衡和合理的水平。在当前的市场状态下,这样的位置为我们投资质量高、成长性强的资产提供了比较好的机会。

2

降准政策对后续市场的影响

我们需要明确一点:无论市场经历怎样的波动,长期来看,股价的表现都会跟企业的业绩增长互相匹配。从完整的经济周期来看,在经济下行,利率下行阶段科技消费类资产估值增长更快,在经济上行,利率上行阶段传统行业表现更佳。但经历一次完整的周期,最终的结果一定是公司股价会跟业绩的增长相互匹配,只是在这个过程中会是一些行业先涨,另一些行业后涨。但如果我们把时间维度拉得够长,这些波动其实都可以被忽略的。

而经历调整后,在不同的行业估值水平又比较均衡的情况下,尽量在合理的估值水平上选择壁垒最强,未来成长性最好的公司是我们当下最应该要考虑的因素。

3

2022年,价值投资是否有机会?

在我的价值投资的框架里面,估值是核心的考量指标,他代表了我们长期持有一个资产的预期收益。今年开年以来部分成长行业的估值下降比较快,这其中已经出现了很多的长期投资的机会。对于目前市场的估值水平,我认为可以从两个角度去看:

第一点是纵向比,也就是跟自己的过去比,和18年市场估值处于最底部的时候去比。现在权益市场的估值中枢比当时有一些提升,长期回报相比于2018年可能要降低了。这主要是因为全球主要国家的利率中枢也不同程度的下降,所有的资产的绝对收益都在下降。18年到21年的高收益在未来或很难继续见到。

第二点是横向比,在所有大类资产中进行比较,包括权益、固收,如果放在全球去对比,我觉得我们的A股包括港股,当前在全球所有资产中来看还是最有吸引力的。随着过去一年半以来不同行业估值的重新均衡,目前不论是新兴行业还是传统行业,估值都比较合理。所以未来的市场可能是百花齐放,随着时间的推移,公司的业绩持续兑现,不同的行业的优质公司都有可能有好的表现。尤其经过年初的调整,很多高成长高景气行业估值也回到了合理水平上,我们反而可以更加乐观起来。

4

给投资者的投资建议

1、在购买基金前,可以阅读基金经理过去几年的年报、半年报、季报,了解基金经理的投资风格,以及他们在不同的市场状态下的应对措施。

2、参考在过去不同风格的市场情况下,基金经理的过往表现,对在不同情况下的波动和回撤进行了解,以此完善对产品的风险收益特征的认知。

3、用长期资金进行投资,做好中长期持有的准备,并且选择和自己的波动承受能力相匹配的产品;

4、选择与自身投资理念相近的基金经理,买入之前预估最困难时会发生哪些情况,如果在最困难的情况下自己还可以保持信心,那你就已经做好准备了。

虽逢开年调整,但我们对中国各行各业的长期前景仍然乐观,在此基础上,短暂的调整给我们提供了更好的布局机会。风浪起时,面对所有的不确定性,我将继续践行自己的理念,在估值合理的前提下挖掘优质资产。感谢各位的信任。

中欧基金 袁维德

2022年2月

风险提示:基金有风险,投资须谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。