分析师:张锦

执业证书编号:S0890521080001

1. 上周钢铁股表现

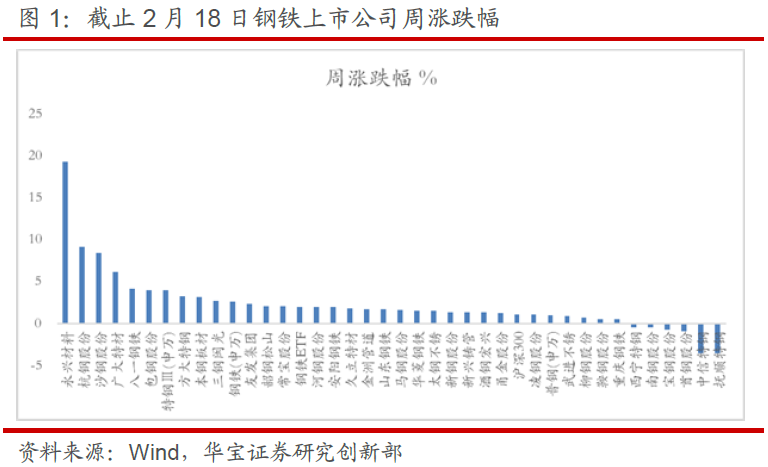

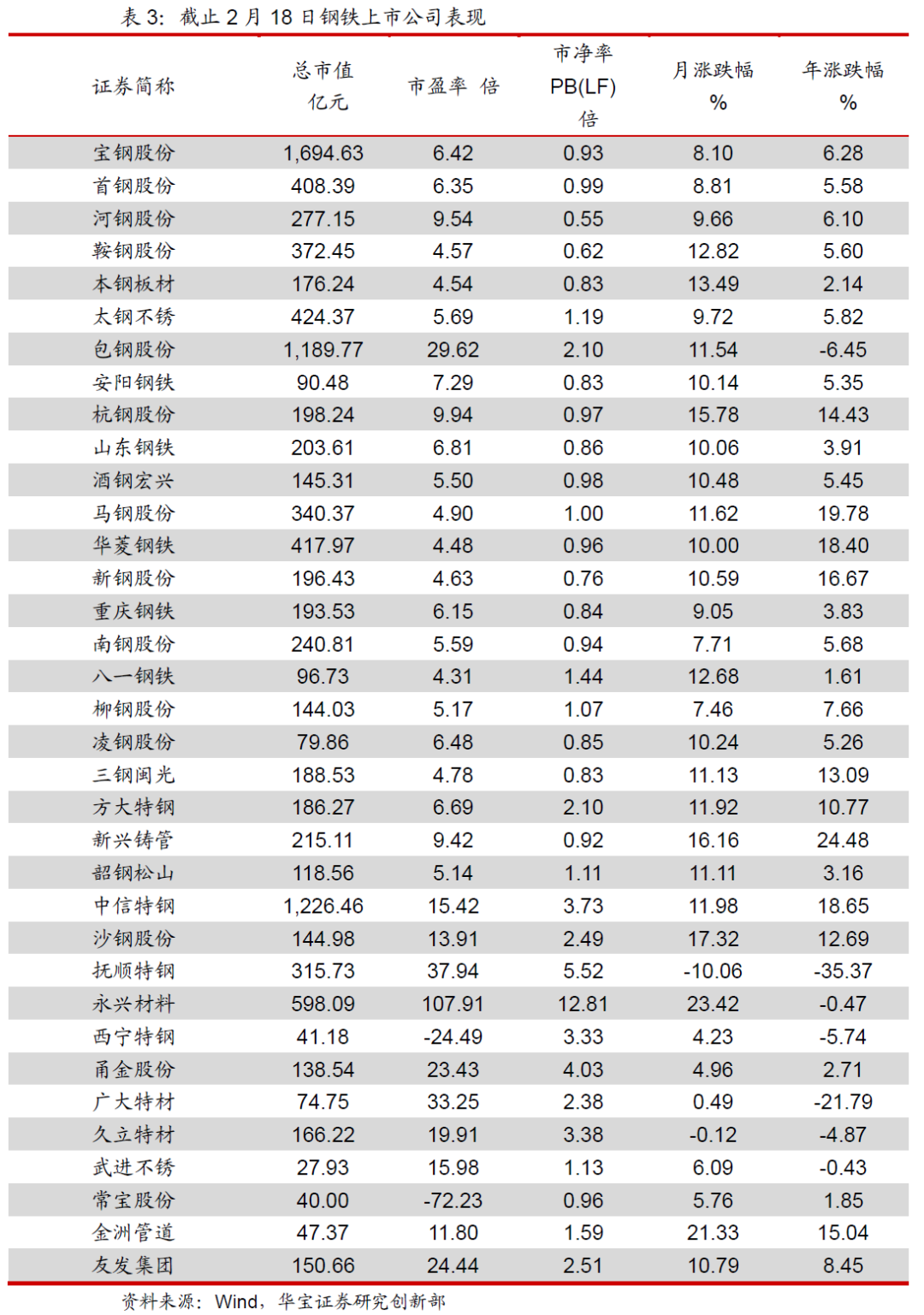

上周申万钢铁上涨2.58%,跑赢沪深300(1.08%)。其中永兴材料上涨19.25%,杭钢股份9.11%,沙钢股份8.42%。钢铁ETF上涨1.99%。

2. 基建稳增长稳步发力

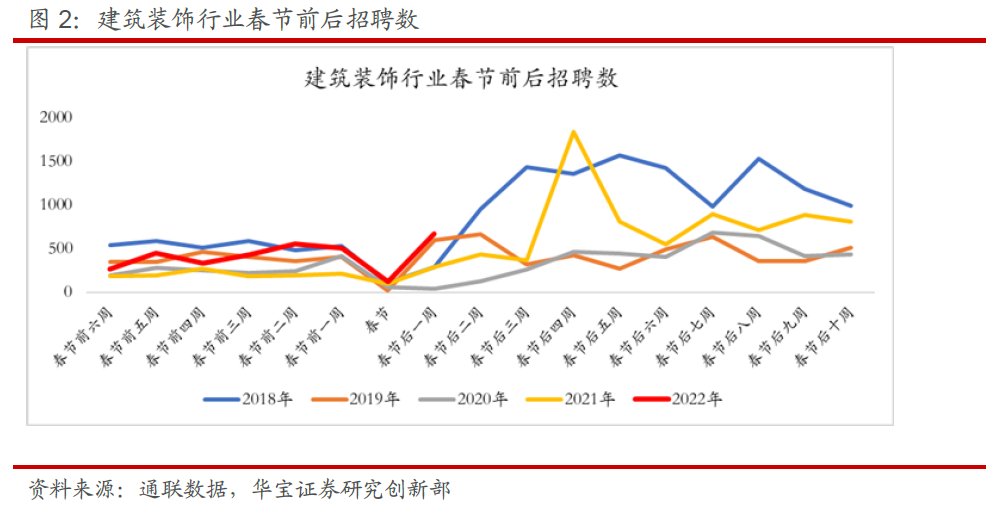

从截止上周的招聘数、调研、企业新签合同数来看,基建稳增长稳步发力。

根据通联数据统计,截止2月13日,上周建筑装饰行业招聘数670,大幅提升,高于同期历史高位。反映基建行业用人需求在大幅回升。

百年建筑调研:基建项目持续发力,房建市场恢复情况并不乐观。百年建筑网于2月14-17日组织第二轮施工项目复工调研,样本数量为12099个工程项目,调研显示,2022年2月17日(正月十七)项目开复工率51.0%,较上一期增长23.7%,而2021年2月27日(正月十六)项目开复工率48.6%,略高于去年同期2.4个百分点。元宵节前后下游施工企业陆续复工复产,各地区开复工率较上周有明显提升,但华东等部分地区较去年同期存在不同程度的开复工滞后。其中基建项目持续发力,在长三角及珠三角区域内表现尤为明显,或对全国市场起到一定程度的提振作用。房建项目整体开工进度不及基建,恢复并不乐观,目前房地产行业资金环境较差,房地产施工企业资金较难到位。

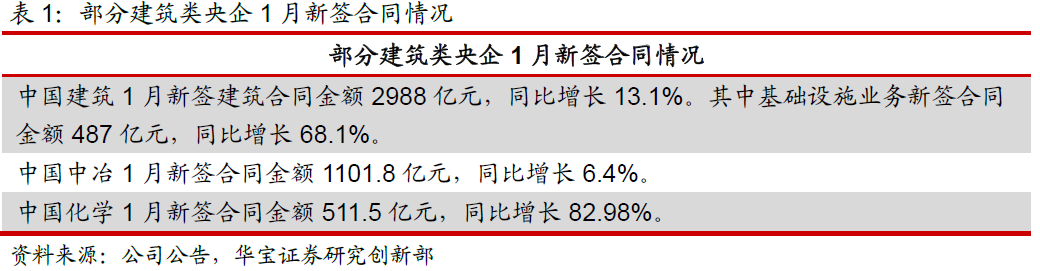

1月央企基建新签合同大幅增长。中国建筑、中国中冶、中国化学三家央企披露了一季度新签合同情况,整体来看基建相关业务合同大幅增长。

3. 1月汽车产销同比负增长

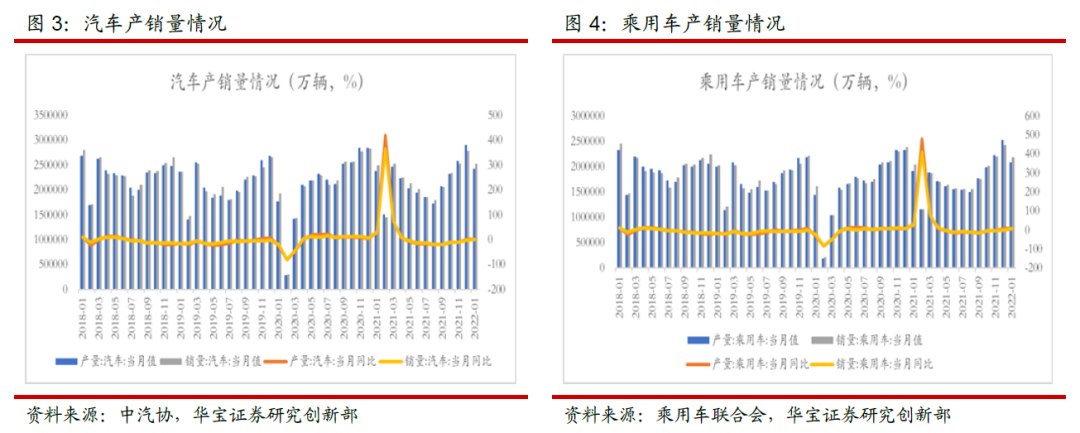

1月汽车产量242.2万辆,同比增长1.38%,环比-16.68%;销量253.1万辆,同比0.89%,环比-9.16%;1月乘用车产量207.7万辆,同比8.75%,环比-17.8%;销量218.6万辆,同比6.7%,环比-9.71%。

4. 钢材需求稳步回升,铁矿库存接近历史高峰水平

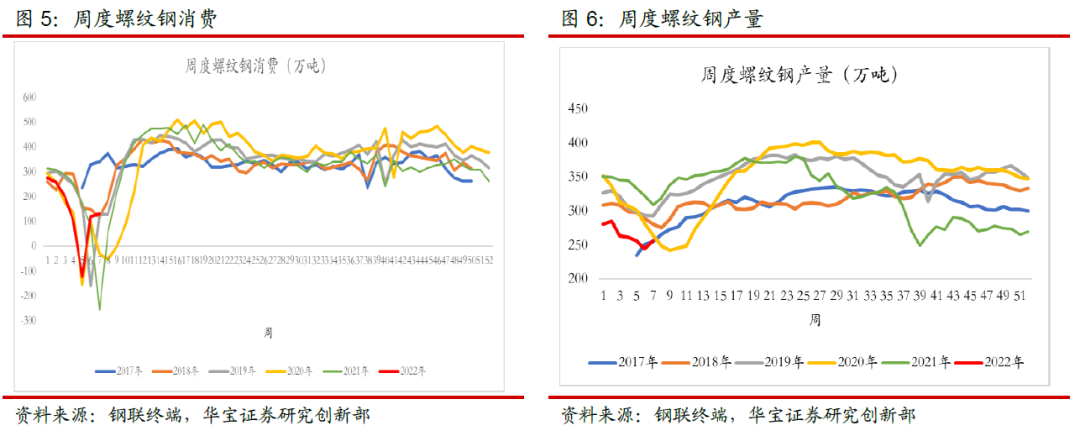

螺纹需求稳步回升,库存低于历史同期。上周螺纹钢表观消费130.6万吨,环比增加10.66万吨。产量255.98万吨,环比增加12万吨;社会库存1247.17万吨,环比增加134.73万吨;钢厂库存315.93万吨,环比减少9.38万吨。从农历年的消费数据来看,上周是节后第二周,螺纹钢消费量小幅高于2019年,但低于2021年水平。社会库存延续回升,与2019年基本持平,钢厂库存小幅回落,低于2019年水平。整体供需偏弱,需求侧随着下游基建开工的回升,需求快速回升预期较强。

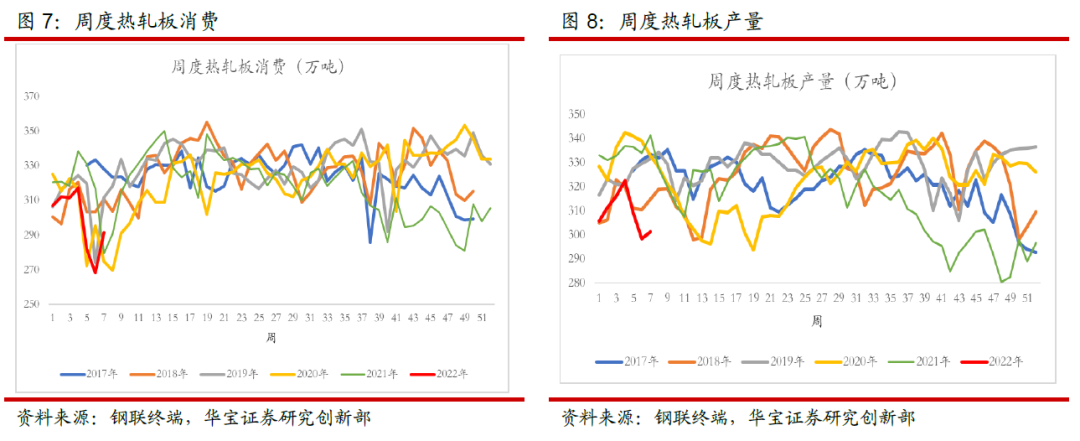

热板需求环比增加23万吨,但整体供需偏弱。上周热轧板表观消费291.549万吨,环比增加23.25万吨;产量301.52万吨,环比增加3.07万吨;社会库存280.7万吨,环比增加9.58万吨;钢厂库存96.33万吨,环比增加0.4万吨。整体来看热轧消费好于2021年,但低于2019年,产量处在历史同期低位。社会库存高于2021年和2019年,钢厂库存则低于2021年和2019年水平。考虑到国内外热轧板高价差,预计短期热轧供需延续弱平衡格局。

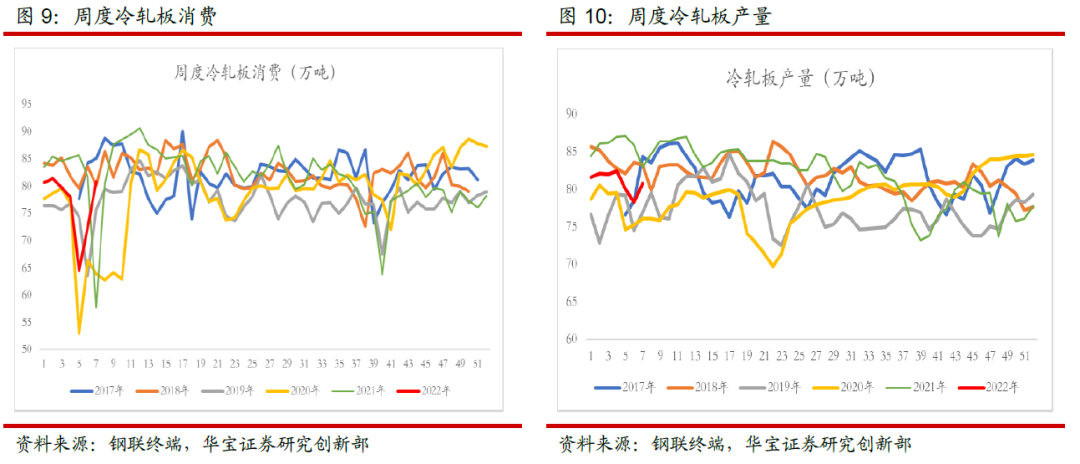

冷轧需求环比上升8.34万吨,但社库偏高。上周冷轧板表观消费量80.71万吨,环比上升8.34万吨;产量80.8万吨,环比上升2.46万吨。社会库存142.03万吨,环比增加2.86万吨;钢厂库存40.94万吨,环比减少2.77万吨。消费稍好于2021年和2019年,但社会库存较高,大幅高于2021年和2019年水平,钢厂库存低于2021年,但小幅高于2019年。

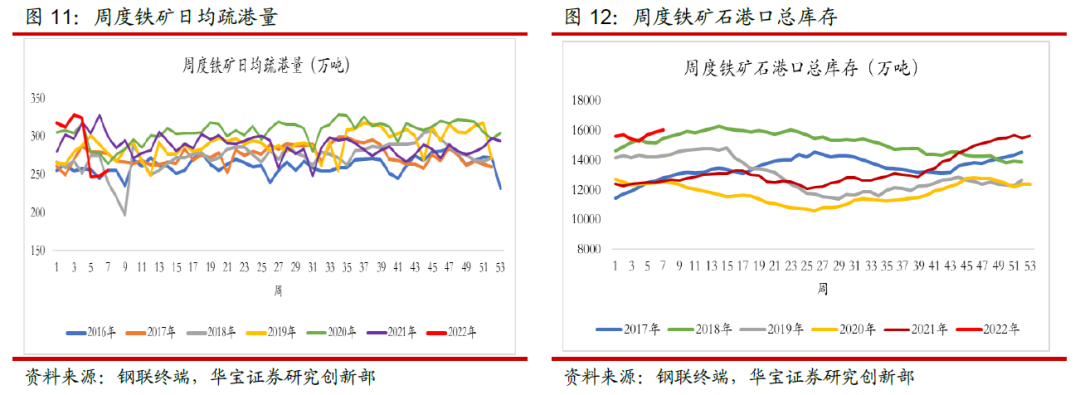

铁矿到港和疏港增加,港口库存环比增144万吨,接近历史高峰水平。上周中国北方铁矿石到港量1197.7万吨,环比增加268.9万吨;澳巴铁矿石发货量1824.5万吨,环比减少68.3万吨;上周国内高炉产能利用率75.44%,环比减少1.13pct;上周铁矿日均疏港量255.4万吨,环比增加7.5万吨;上周进口铁矿石港口库存16034万吨,环比增加144万吨,铁矿港库已接近2018年历史高峰水平。

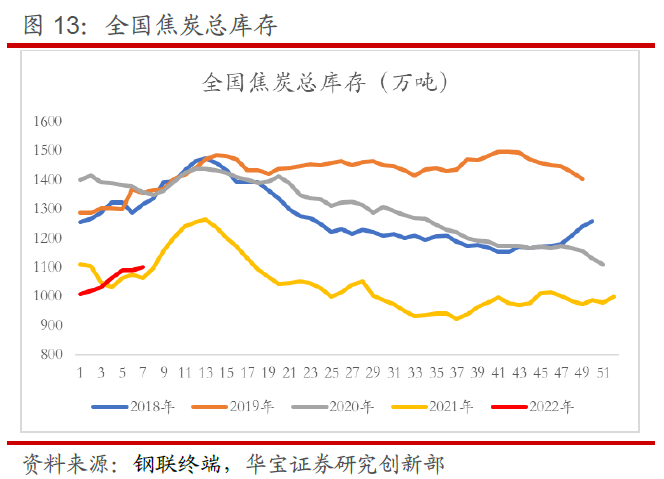

焦炭供给减少,库存环比增加;洗煤厂开工率上升,焦煤库存减少。上周独立焦化厂日均产量49.64万吨,环比减少0.95万吨;全国焦炭总库存1101.3万吨,环比增加12.47万吨。110家洗煤厂开工率71.66%,环比上升6.64个pct,焦炭产业链上游独立炼焦长炼焦煤总库存1150.95万吨,环比减少47.6万吨。

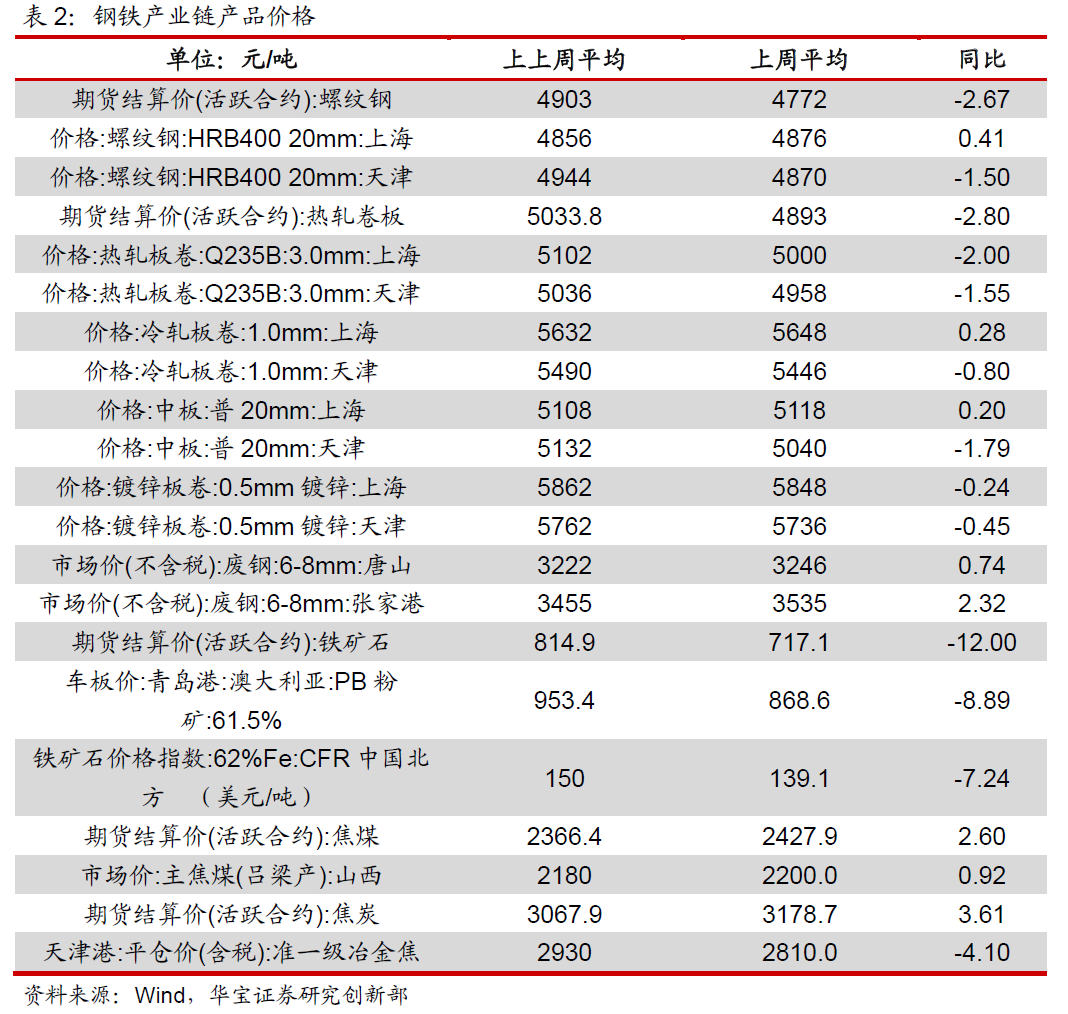

5. 上周铁矿价格领跌,钢价涨跌不一

上周钢材期货跌幅大于现货,北方钢材现货以下跌为主,南方现货涨跌不一;上周铁矿价格大幅下跌,焦煤价格小幅回升,焦炭价格下跌。

2月17日,国家发改委约谈第2批铁矿石贸易企业了。目前铁矿库存已接近2018年3月历史高峰水平,但普氏价格大幅高于18年60-70美元/吨水平。后续铁矿石价格预计整体偏弱。

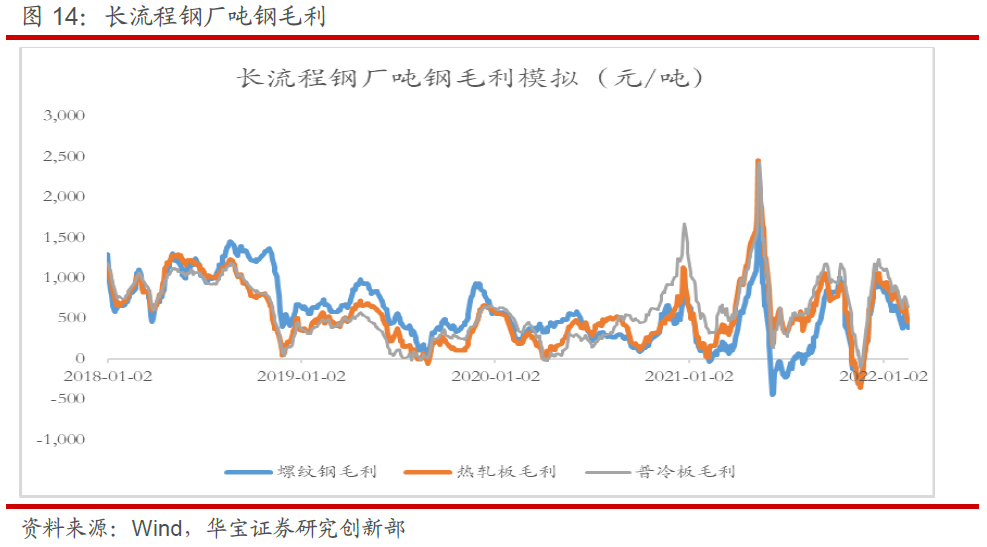

6. 上周三大品种毛利环比下降

上周三大产品吨钢毛利环比继续上升。测算上周螺纹钢平均吨钢毛利436元/吨,环比减少12.6元/吨;热轧板516.4元/吨,环比减少132.7元/吨;冷轧板685.7元/吨,环比减少14.7元/吨。

7. 投资建议

目前钢铁市场供需两端整体仍然偏弱,但下游部分行业需求(基建)景气度边际改善;原材料端铁矿价格进入偏弱态势,行业进入新周期(控碳+超低排放+兼并重组+不鼓励出口),竞争格局改善,供给调整能力增强。建议配置两类公司:关注下游基建投资边际改善,带来管材和建材类需求回升,相关受益公司。考虑到钢铁板块目前估值偏低,建议关注长期分红水平较高的上市公司。

8. 风险提示

基建投资稳增长低于预期,对管材及其他钢材需求少。内循环发展格局下,汽车等耐用消费品消费低于预期,汽车用钢需求疲软。