挑战极限动作,成则冲击金牌,败则拿不到名次;做一个求稳的动作,大概率能保一块银牌。

北京冬奥会女子自由式滑雪大跳台决赛最后一跳前,谷爱凌面临着这样的选择。

后来的故事我们都知道了,谷爱凌超越极限,完成“空中转体1620加抓板”,拿下冬奥会历史上首枚自由式滑雪大跳台金牌。

在投资中,我们也会面临类似站在高台上的体验——承担更高的风险,可能有着更高的收益上限,同时也面临着更低的下限,或者说就是更高的潜在波动。

去年一月,投资者们体会到的更多是承担风险所带来的收益;而今年以来我们承受的更多是这种波动所带来的酸楚。

那么,投资人应该如何认识风险、面对波动呢?

认识波动:抛开线性思维

正如运动员选择的技术难度与最终分数密切相关,投资的收益也与时间、风险这两大因素紧密相关。一般而言,投资的时间越长、承担的资产风险越高,我们会报以更高的预期回报。

遗憾的是,这并不是一个线性的过程。

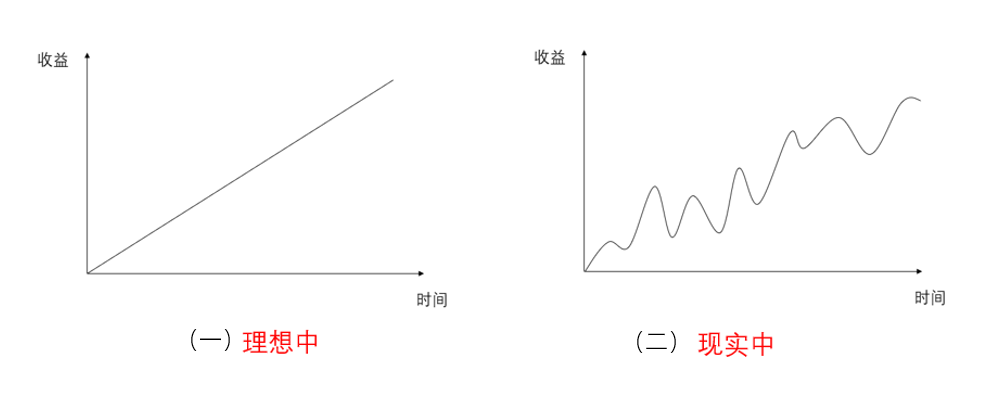

比如“时间&收益”这对CP,在许多投资者眼中的关系如下图(一)——“线性增长”的关系,今年赚10%,明年赚10%……以此类推年年赚10%,从而积累丰厚的回报。现实中,时间与收益的关系更多的时候如下图(二)所示——是一个震荡上涨的过程,期间避免不了各种波动调整,遇到各种困难。

同时,对于“风险&收益”这对CP,我们常规的理解是“高风险高收益”,并“线性”推断“承担了更高的风险,一定能获得更高的投资回报”。

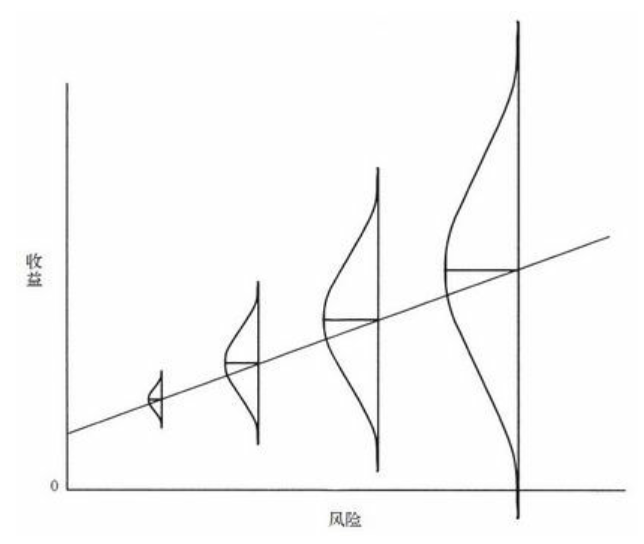

然而实际情况却如霍华德马克斯在《投资最重要的事》一书中所揭示,更高的风险只是意味着更高的收益波动区间。如下图所示,更高风险的投资不仅仅代表了更高的预期收益;或许还代表了获得较低收益的可能,甚至在某些情况下,损失的可能。

来源:《投资最重要的事》

来源:《投资最重要的事》正如不少运动员挑战超高难度动作的同时,也预测到“挑战”将带来的各种可能结果——成功者固然欣喜,失败者也能淡然接受。

认识到风险与收益的非线性关系,对我们的一个启示是——对潜在的收益和亏损幅度有一个合理的预期和心理准备,从而以更淡然的心态看待市场的波动。

是否因为害怕波动,而拒绝权益投资

站在50米的跳台上的运动员需要克服自身的恐惧,并突破这种恐惧,享受不确定感带来的惊喜。

但是在投资中,如果我们意识到,承担更高的风险不一定能带来更高的收益,但却可能承受更大的波动甚至亏损。那么我们还会愿意投资吗?

从我们在基金投资前的风险测评情况来看,确实有许多风险偏好较低的投资者,权益基金的波动是他们不想要承受的。不过,从近年来权益类基金的火爆,A股连续两年成交额突破200万亿的情况来看,依然有大量的投资者愿意追求更高的收益。

投资的目的无非是“挣钱”,事实上,有大量研究表明,股票是长期来看最好的资产之一。例如,美国沃顿商学院杰米·西格尔统计1802年至2012年美国市场大类资产表现数据显示,剔除掉通胀因素后,210年里股票资产的年化收益率为6.59%,而长期国债年化收益率为3.61%,黄金年化收益率0.72%。

从中国市场来看,过去十五年,股票基金、混合基金平均净值增长率分别为139.65%、231.67%,而债券基金平均净值增长率为92.5%。(数据来源:银河证券,截至2022.02.11)

如果因为害怕波动而拒绝权益投资,长期来看,显然我们将错过很多机会。正如霍华德•马克斯所分析,人们拒绝投资的主要原因是他们担心亏本或者收益过低,而不是波动性。风险有许多种,而波动性可能是与之最无关的一个。不能将风险等同于波动的定义,最重要的风险是永久损失的风险。

面对波动:如何挺过“艰难时刻”

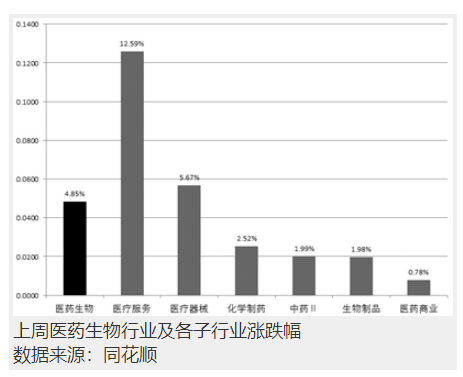

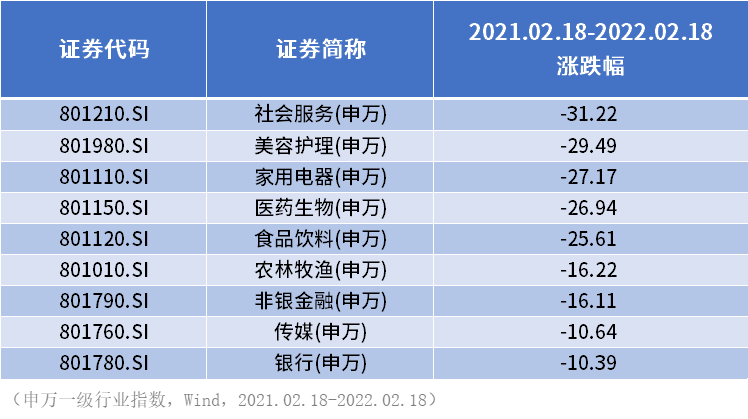

在市场波动中,投资者也会经历各种恐惧时刻,比如账户亏损50%的可能。去年2月18日,上证指数冲击3731.69点后,市场进入“波动模式”,到上周五整整一年,食品饮料、医药生物、家用电器等曾经的热门行业仍有20%以上的跌幅。(申万一级行业指数,Wind,2021.02.18-2022.02.18)而股票型、混合型基金近一年平均净值增长率为-8.74%、-8.33%。(来源银河证券,截至2022.02.11)

如果在高点进场,这样漫长的“回本之路”无疑是煎熬的。甚至,我们也无法判断当前是否已经处于波动的谷底。而今年以来的一波加速下跌或许也让曾经的坚定者开始怀疑。

如何挺过这样的艰难时刻?或许我们可以从那些投资大师的经历中借鉴一二。

首先是认知上,认识到波动是正常的,正如芒格所说“如果不愿意承担超过50%的波动,就不应该进入股市。”即使那些公认的股神、投资大师,也曾面临“腰斩”的至暗时刻。

例如格雷厄姆的基金1930年下跌50%,巴菲特在1973-1974石油危机中遭遇净值腰斩。再如中国公募基金行业,成立以来回报超过10倍的50只基金中,有48只最大回撤超过40%,最低的也超过了30%。(数据来源:Wind,截至2022.02.17)

再者是心态上,面对波动时保持乐观和信心。我们不难发现,投资大师们大都是长期乐观者。例如,格雷厄姆总结说:“价格波动对真正的投资者,只有一个重要的意义,当价格大幅下跌时,市场为他们提供了一个绝佳的买入机会。”

1974年底,巴菲特依然乐观地表示,“我觉得我就像一个非常好色的小伙子来到了女儿国,投资的时候到了”,并抛出那句“短期内市场是投票机,长期来是一台称重机”的名言。

彼得林奇说:“如果你在市场,那你一定要明白市场是会下跌的。在股市上,时间对投资者有利。股市下跌时,如果有钱,你可以加仓。你不应该担心一时的下跌,而应该担心10年、20 年后股票会怎么样。”

第三是风控上,不用杠杆。霍华德·马克斯认为“波动+杠杆=炸药”,把自己的事情安排好“保证自己能够在最艰难的时期坚持住”是非常重要的。面对危机,关键的是要做到远离强制卖出的力量,并把自己定位为买家。坚信价值,少用或不用杠杆,有长期资本和顽强的意志力,耐心地等待机会。

第四是操作上,选择优质资产配置。格雷厄姆在1932年发现无数符合他的投资标准、有良好投资前景的公司进行配置,从而在1930年代结束的时候,将他在大股灾前后损失的所有钱都赚回来了。对于基金投资者来说,相信那些经历了长期市场检验、穿越牛熊周期的基金经理,或许是理性的选择。