主笔:蜂巢基金投研团队吴穹、王宏、李磊

市场表现

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。

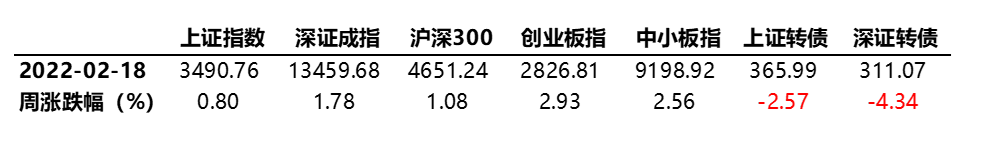

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。权益市场全面上涨。具体来看,上周上证指数收涨0.80%,深证指数收涨1.78%,沪深300、创业板指、中小板指分别收涨1.08%、收涨2.93%和收涨2.56%。

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。

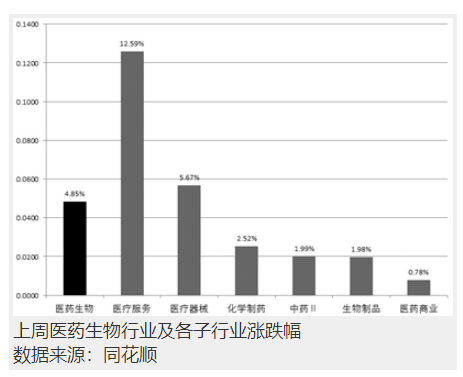

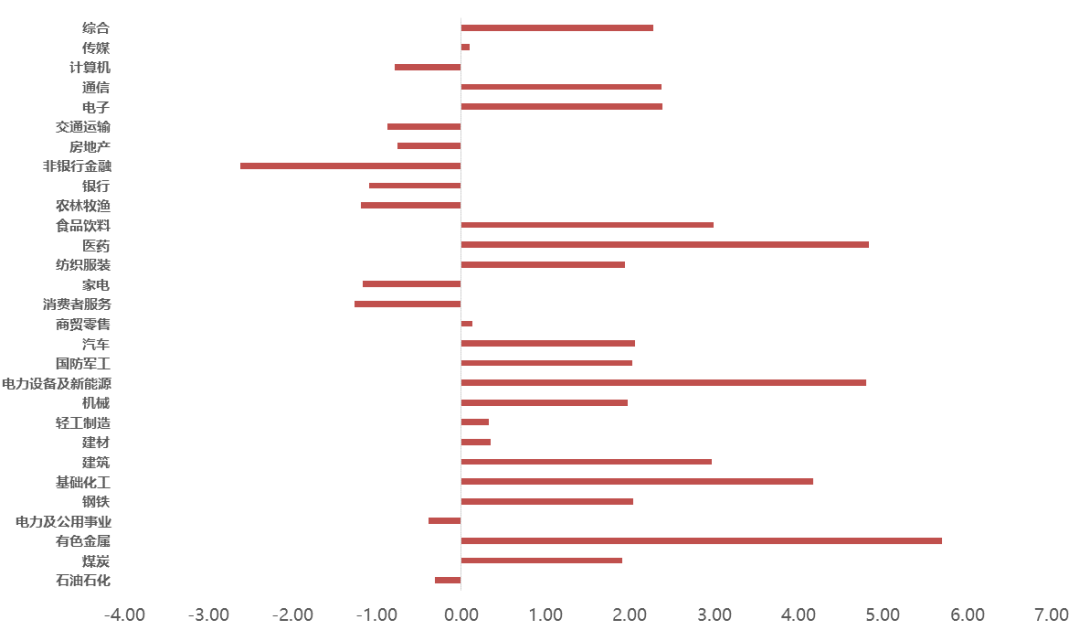

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。上周市场风格有所变化,前期跌幅较大的医药CXO、新能源等迎来反弹,医药受益于辉瑞新冠特效药获得国内紧急授权的好消息,带动有关CDMO业务的企业大幅上涨,我们可以看到上周CDMO比CRO反弹的更好,新能源一方面受益于龙头企业紧急调研释放的利好信息,另一方面受益于海风招标、锂价大涨等其他事件,可见新能源由于仍然处于高景气度之中,利好消息较多,在牛市中会加速上涨,而熊市中,也有利于板块企稳。其他赛道的电子、军工等反弹较弱。

除赛道股之外,上周我们周报提到的上游资源股上周也表现较好,我们仍然认为上游资源具有短期的确定性,其背后是由于相关行业多年以来资本开支的进度落后,在需求上涨后,难以尽快提高产能,供需缺口会一直存在,价格有望维持在较高位置,提升企业利润,而另一方面,这些板块大部分仍然处于较低估值,属于红利股,在利率上行的宏观背景下更为有利。

除此之外,还需要提示的是上周人民币汇率继续创新高,我们认为美国侵吞阿富汗央行资产的行为在中长期看,将进一步有利于提高人民币的国际地位。

要闻回顾

重要资讯

01

国务院常务会议推出一揽子纾困帮扶政策,促进工业和困难服务业平稳增长。其中包括:加大所得税减免,延长制造业中小微企业缓税政策,扩大地方“六税两费”减免政策适用主体范围至全部小型微利企业和个体工商户;支持增加普惠小微贷款、制造业中长期贷款,促进综合融资成本稳中有降;推进制造业强链补链,加快新型基础设施等建设,扩大有效投资;针对餐饮、零售、旅游、交通客运等特殊困难行业,加大阶段性税收减免、部分社保费缓缴等支持。会议强调,继续做好大宗商品保供稳价,保持物价基本稳定;政策发力适当靠前,做好进一步助企纾困政策准备。

02

国家发改委等多部门同意在京津冀、长三角、粤港澳大湾区、成渝、内蒙古、贵州、甘肃、宁夏等8地启动建设国家算力枢纽节点,并规划10个国家数据中心集群。至此,全国一体化大数据中心体系完成总体布局设计,“东数西算”工程正式全面启动。有权威机构和专家估算,“东数西算”工程每年投资体量会达到几千亿元,对相关产业拉动作用会达到1:8。

03

证监会集中公布政协提案答复称,将统筹研究推进全市场注册制和交易机制等配套制度改革;深入研究证券从业人员股票买卖有关规定,进一步加强对证券从业人员的精细化管理;探讨将REITs试点范围扩展到住房租赁领域的可行性;支持符合条件的证券公司依法开展跨境业务,进一步服务民营企业境外投融资;支持符合条件的新能源汽车企业在资本市场上市融资;完善上市公司分红激励制度,继续推动各类养老金,保险资金,银行理财资金等积极投资资本市场。

宏观分析

2022年1月CPI同比0.9%,预期1.1%,前值1.5%;PPI同比9.1%,预期9.2%,前值10.3%。1月CPI同比延续回落主要受食品分项拖累,具体看,食品项虽然环比由跌转涨,但涨幅远低于季节性涨幅;非食品项受能源价格和春节期间服务业价格上涨影响环比有所上涨,但依然弱于季节性,核心CPI依然延续低位徘徊,表明我国内需仍偏弱。PPI受稳增长预期升温、大宗商品价格跌幅收窄以及国际油价回升影响,环比跌幅明显收窄,但同比受基数影响依然下跌,具体看,PPI大类行业环比延续分化,但边际上多数回升,特别是上游采掘、原材料回升幅度较大;细分行业环比增速多数回升。

债券市场

债市数据

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。

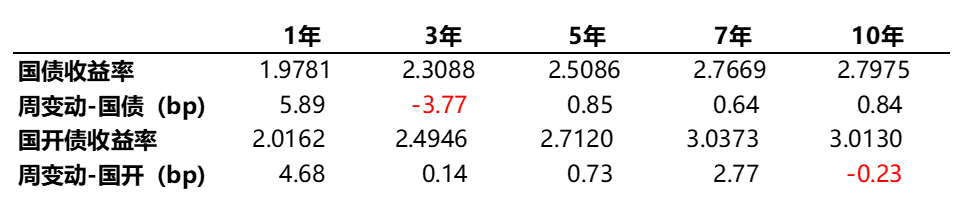

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。利率债方面,上周各期限收益率多数上行。具体来看,国债1年期上行5.89bp,3年期下行3.77bp,5年期上行0.85bp,7年期上行0.64bp,10年期上行0.84bp;国开债1年期上行4.68bp,3年期上行0.14bp,5年期上行0.73bp,7年期上行2.77bp,10年期下行0.23bp。

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。

数据来源:Wind、蜂巢基金,统计区间2022/02/14至02/18。信用债方面,上周各期限收益率涨跌不一。目前,半年、1年、3年、5年AAA中短期票据的收益率分别为2.40%、2.48%、2.85%、3.29%,AAA企业债收益率分别为2.43%、2.47%、2.86%、3.30%,AAA城投债收益率分别为2.42%、2.51%、2.90%、3.33%。

利率分析

政策方面,上周央行公开市场3000亿逆回购和2000亿MLF到期,投放500亿逆回购和3000亿MLF,净回收1500亿资金,银行间资金面在周四之前整体偏松,但受央行连续回收资金和法定准备金自然消耗影响,周五银行间资金面略有收紧。上周财联社报道菏泽、重庆和赣州三个城市首套房首付比例下调至20%,引发市场对房地产政策放松的担忧,我们认为随着经济稳增长宽信用缺乏抓手、叠加三四线城市房价和销售面临下跌压力,在“因城施策”和“住房不炒”两大政策指导下,后续房价下跌压力较大的三四线城市可能会逐步放松房地产政策,但我们预计房地产政策放松更多的是对经济托底而非继续走老路,房地产周期能够回升还需要更多的销售数据进行验证。

利率方面,上周受周五部分城市下调首套住房首付比例、下周国债一级发行缩量和俄罗斯乌克兰局势紧张等因素影响,债券市场基本处于震荡行情,债券收益率略有上行。具体看,周一,受社融数据大超预期影响,市场情绪依然偏弱,债券收益率有所上行。周二,央行MLF超量续作,债券情绪有所好转,收益率略有下行,但下午乌克兰局势缓导致长债收益率有所反弹。周三受通胀数据不及预期和下周国债一级发行缩量影响,市场情绪大幅好转,债券收益率有所下行。周四消息面平淡,市场呈现窄幅震荡行情。周五,受资金面有所收紧和菏泽、重庆和赣州三城房贷首付比例下调影响,市场对放松房地产有所担心,债券收益率出现较大反弹。

在上周社融大幅超预期影响下,债券市场对“宽信用”政策预期开始逐渐发生变化,由春节前认为宽信用没有抓手逐渐开始相信宽信用,从而带动债券收益率出现一波反弹,其中3年以上中长债反弹了10-15bp,3年以下短债在宽货币和资金面偏松的影响下反弹幅度较小。随着上周多个地方开始下调房贷首付比例,预计宽信用政策将不仅仅限于基建、制造业,如果房地产下滑太快的话后续预期会有更多的城市放松房地产政策,从而进一步强化宽信用的效果。具体到债券市场,考虑到近期基本处于数据较少,市场更多受资金面、情绪和政策预期影响,我们预期债券市场大概率在相对确定的“宽货币”政策和相对不确定的“宽信用”预期影响下震荡运行。后续需要密切关注基建、房地产等宽信用政策及其效果。

信用分析

上周信用债收益率短久期小幅下行,长久期有所反弹,具体来看,中短票AAA1Y下行1.39bp,中短票AAA3Y和5Y反弹3-5bp,信用利差方面,中高等级1-3Y信用利差位于历史30%分位数左右,5Y信用利差位于历史50%以上分位数,期限利差方面,中短票AAA1*3为36bp,位于历史59%分位数,期限利差拉大,收益率曲线有所走陡。

2月以来,信用债调整幅度是大于利率债的,城投债AAA3Y和5Y分别反弹10bp和15bp,同等期限的国开债只反弹了6bp和11bp,说明部分投资者短期选择止盈或者增量资金不愿低估值配置。分品种来看,煤炭、钢铁债成交期限保持在1.5Y左右,超过半数的煤钢债成交以低估值形式达成,主动配置力度可见一斑。地产债方面,随着部分城市地产限购政策的放松,民企地产情绪有所修复,杭州滨江、金地等民企地产债也出现了1.5Y期限的低估值成交。金融债方面,AAA3Y银行二级资本债上周收益率反弹4bp,1年期内的证券公司次级债下行超过10BP。城投债方面,成交期限缩短,但是信用有所下沉,区县城投债成交活跃,说明当前城投债配置需求尚存,去年11月以来,对城投债审批发行再次收紧的讨论不断。因此,对区县级平台的追捧,或许与其稀缺性属性的增强也有关系。2022年1月-2月15日,城投债发行6406亿元,较2021年同期减少2016亿元。分行政级别来看,区县城投债发行规模较去年同期下降近1000亿元,主要是因为区县城投公司债较去年同期减少945亿元,占比从52%大幅下降至35%。

展望未来,虽然2月以来信用债收益率迎来一波反弹,但是从近期区县城投债的追捧以及煤钢债的持续的低估值成交,我们认为目前信用债的买盘力量整体还是偏强,基本还是沿着宽信用的思路去配置相关产业,城投、煤钢本质都是基建相关产业,今年政策偏友好。考虑到优质省份区县级平台债稀缺性提升,震荡市中探寻折价券是不错的选择,另外大行及股份行资本补充债当前利差过低,建议平均收益(行权期在3年至4年之间)普遍调整至3.4%上方后,再积极介入,流动性较好的中小行、城商行次级债以及证券公司次级债可以适当关注

权益市场

上周市场波动较大,低开高走,各大指数收红,风格偏成长,上周国证价值下跌0.86%,国证成长上涨2.77%,大盘股略占优。

根据中信一级行业分类,行业涨幅前5分别为有色金属、医药、电力设备及新能源、基础化工和食品饮料,涨幅分别为5.71%、4.84%、4.80%、4.17%和3.00%。跌幅前5分别为电力非银金融、消费者服务、农林牧渔、家电和银行,跌幅分别为2.62%、1.26%、1.19%、1.16%和1.09%。

风险提示:本材料为客户服务材料,既不构成基金宣传推介材料,也不构成任何法律文件。本材料所载信息和观点仅供阅读者参考,既不构成蜂巢基金对其管理的基金进行投资决策的必然依据,也不构成蜂巢基金对阅读者的任何投资建议或承诺。