判决书显示,泰康资管权益投资部原投资经理王某群利用职务之便,向他人提供未公开信息进行趋同交易,成交额共计1.17亿元,盈利超346万元。

公募基金再现“老鼠仓”事件。

近日,中国裁判文书网公布的一份判决文书使泰康资产管理有限公司(下称泰康资管)成为市场焦点。该判决书显示,泰康资管权益投资部原投资经理王某群利用未公开信息进行趋同交易,成交额共计1.17亿元,盈利超346万元。

除了“老鼠仓”事件外,作为千亿俱乐部新晋成员的泰康资管,旗下部分基金的业绩表现也是一言难尽。

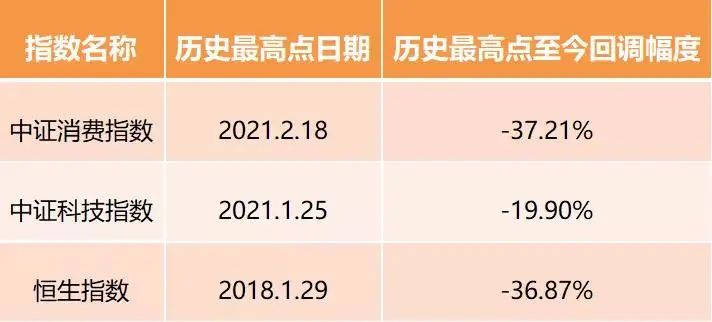

同花顺iFinD数据显示,截至2月14日,该公司旗下有40只基金近一年业绩飘绿(各类份额分开计算),其中泰康沪深300ETF、泰康沪港深精选等16只基金净值下跌超20%。

就“老鼠仓”、产品业绩等问题,《投资时报》向泰康资管发送了沟通函,不过截至发稿未收到回复。

前投资经理涉“老鼠仓”

近日,中国裁判文书网一纸判决文书揭开了一桩泰康资管“老鼠仓”的旧事。

根据判决书披露,上海市人民检察院第一分院指控被告人王某群、李某峰犯利用未公开信息交易罪,于2021年9月9日向上海市第一中级人民法院提起公诉。

判决书显示,2016年9月22日至2018年6月19日,王某群担任泰康资管权益投资部投资经理期间,在其具有交易决策权的“传统(医药组)”“团红(医药组)”等产品投资账户组交易股票的信息尚未公开前,多次通过电话、微信、见面等方式将上述未公开信息告知被告人李某峰、王某,并暗示二人从事相关股票交易。

李某峰为谋取非法利益,在明知王某群系利用职务便利获取了上述股票交易决策等未公开信息的情况下,利用本人及实际控制的7个证券账户进行股票交易。此外,王某亦利用本人的证券账户进行股票交易。

经审计,李某峰控制的证券账户与王某群管理的泰康资管账户组之间存在趋同交易股票39支,成交金额8847万余元,盈利260万余元;王某证券账户与王某群管理的泰康资管账户组之间存在趋同交易股票27支,成交金额2806万余元,盈利86万余元。

据中国裁判文书网信息,王某群、李某峰分别经有关部门通知后到案,并如实供述主要犯罪事实。李某峰、王某已主动退缴全部违法所得。

法院认为,王某群身为金融机构从业人员,利用因职务便利获取的未公开信息,违反规定,暗示李某峰等人从事与该信息相关的证券交易活动,情节严重,其行为均已构成利用未公开信息交易罪。

法院判决,考虑到有自首情节等因素,最终判处王某群有期徒刑二年,缓刑二年,并处罚金85万元。李某峰也因利用未公开信息交易罪被判有期徒刑二年,缓刑二年,并处罚金265万元。另一涉案人员王某另案处理。

40只基金近一年业绩飘绿

公开资料显示,泰康资管于2015年4月获批开展公募基金管理业务,成为首家获批开展该项业务的保险资产管理公司,并以公募事业部的方式运行。截至2021年四季度末,该公司公募管理规模为1012.4亿元,较2020年末的775.43亿元增长了236.97亿元。值得关注的是,这也是该公司公募管理规模首次突破千亿元关口。

《投资时报》研究员注意到,泰康资管跻身千亿俱乐部的主要贡献来自于债券型基金,该类基金规模从2020年末的253.74亿元增至2021年末的491.87亿元,增长235.13亿元。

与之相反,截至2021年四季度末,该公司旗下股票型基金、混合型基金的管理规模分别为65.6亿元、345.19亿元,较2020年末分别缩水22.11亿元、7.23亿元。

泰康资管的“烦心事”并不止于此。同花顺iFinD数据显示,截至2月14日,该公司旗下有40只基金近一年收益率告负,其中不乏投资老将所管理的产品。

成名于新华基金的桂跃强于2015年8月加入泰康资管,如今担任该公司公募事业部权益投资负责人。他单独及参与管理9只基金(各类份额合并计算),在管基金规模合计为172.47亿元,在泰康资管期间,他的最佳任职回报为79.29%。

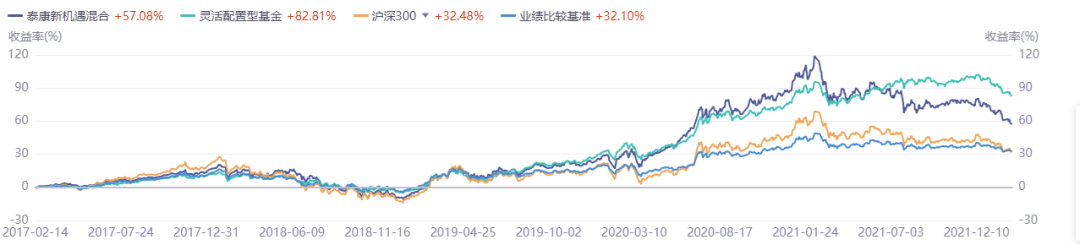

在桂跃强管理的产品中,管理时间最长的是泰康新机遇。截至2月14日,该基金今年以来、近一年、近两年、近三年的收益率分别为-10.12%、-28.3%、23%、55.06%,同类排名分别为1299/2194、1883/2037、1159/1862、983/1755,各阶段业绩表现并不十分理想。

从持仓来看,2021年四个季度泰康新机遇前十大重仓股中有美的集团(000333.SZ)、招商银行(600036.SH)、腾讯控股(0700.HK)、五粮液(000858.SZ)、贵州茅台(600519.SH)、广联达(002410.SZ)6只个股相同。

虽然重仓股中有6只股票保持了连续性,不过效果并不尽如人意。截至2月14日收盘,上述6只个股近一年市场表现分别为-30.48%、-3.75%、-35.59%、-41.65%、-27.48%、-37.2%。

此外,桂跃强还颇为敢于重仓单只个股,在他管理的灵活配置型基金泰康新机遇中,2021年四季度第一重仓股美的集团持仓市值占基金净值比例高达10.39%。而同类产品中这一占比大多低于10%,超半数在8%以下。

有意思的是,桂跃强单独管理的泰康蓝筹优势业绩表现也稍显暗淡。截至2月14日,该基金今年以来、近一年收益率分别为-6.42%、-23.93%,同类排名分别为114/740、419/581。

《投资时报》研究员注意到,2021年9月1日,中国证监会正式批准泰康资管设立子公司泰康基金管理有限公司(泰康基金)。依据相关要求,泰康基金的筹备组建将自批准之日起6个月内完成。泰康资管公募事业部“进化”成基金公司后表现如何,仍需时间来验证。

泰康新机遇业绩表现

注:数据统计时间为2017年2月14日至2022年2月14日。

注:数据统计时间为2017年2月14日至2022年2月14日。数据来源:iFinD