虎年的情人节并未出现“红包”行情……A股三大指数2月14日集体收跌,其中沪指下跌0.98%,深证成指下跌0.77%,创业板指下跌0.52%,保险、证券、银行、房地产行业领跌。市场情绪较为悲观,信心修复仍需时间。

震荡市中,一批权益类产品打开大额限购,是基金行业向投资者释放的积极信号。2月14日,安信基金公告称,“为满足广大投资者的投资需求”,决定自2022年2月15日起恢复安信动态策略50万元以上的大额申购。

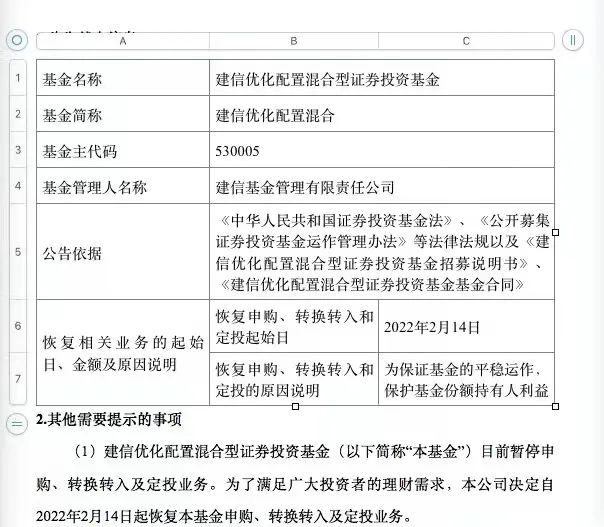

此外,2月14日,建信基金旗下权益类产品建信潜力新蓝筹股票、建信优化配置混合、建信中小盘先锋股票恢复申购、转换转入及定投。大成基金也于2月14日起取消大成新锐产业混合单日单账户50万元的大额申购及转换转入限制。

多只权益类产品打开申购、放开大额限购

公募基金行业“自购潮”还在持续,部分基金产品也放开了大额限购,或者恢复申购。

2月以来,越来越多的基金产品宣布恢复大额申购,如中庚价值领航、光大保德信新增长混合、金信消费升级股票、嘉实新财富灵活配置、上银鑫达灵活配置混合、中金量化多策略灵活配置等多只主动权益基金。中庚价值领航是“价值名将”丘栋荣的代表作,光大保德信新增长混合基金经理为光保的权益王牌基金经理魏晓雪。

2月14日起,建信三只权益类产品恢复申购、转换转入和定投,分别是建信潜力新蓝筹股票、建信优化配置混合、建信中小盘先锋股票,不过建信中小盘先锋股票和建信优化配置混合依然暂停5万元以上的申购、转换转入和定投。

此外,韩创管理的大成新锐产业混合,自2022年2月14日起取消50万元的申购限制,安信动态策略自2月15日起恢复50万元以上的大额申购。

业内人士表示,当时市场虽然震荡不停,但发生系统性风险的概率很低,基金恢复申购、转换转入和定投,可以加大资金流入,有利于基金经理和投资者逆势布局。

除了主动权益类产品,部分指数类产品同样放开大额限购。如鹏华中证酒指数基金A类份额,自2022年02月11日起,单日单账户累计申购、转换转入和定期定额投资金额限额由2万元调整为20万元,C类基金份额单日单账户累计申购、转换转入和定期定额投资金额限额由1000元调整为10万元。这也在某种程度上反映了公司和基金经理对于该赛道投资机会的看好。

基金经理看后市

永盈基金副总经理、权益投资总监李永兴表示,开年以来,A股市场出现下跌,尤其是高估值行业跌幅较大。通过计算得出去年12月CPI和PPI季节调整后的环比折年率全部转负,也就是说,通货紧缩的风险可能开始出现。根据过往历史经验,一旦出现通货紧缩风险,企业盈利大幅下滑的风险将会加大。更重要的是,一旦进入通货紧缩的阶段,资产配置转移的方向往往也会发生变化。

李永兴认为,对于后续市场的变化,主要观察两个要素。第一个要素是今年1-2月的通胀数据。如果证明去年12月通胀数据只是异常扰动而非进入通缩,那么市场可能会重回过去几年的投资逻辑,低利率背景下资金将持续流入股市从而提升市场估值;如果1-2月的通胀数据确认通缩风险发生,那么市场下跌有较大可能也会进入尾声,因为政策有较大可能会出现实质性大幅放松。

第二个要素就是政策的变化。当前的政策目前看尚不足以扭转经济和股票市场下跌的趋势,当前的货币政策并不紧,但是货币政策要想传导到实体经济需要载体,以往作为载体的行业主要是地产和基建,但这两个行业受限之后资金目前看还难以传导到实体经济从而囤积在了金融市场,因此使得利率不断下降。

“如果确认通缩风险发生,那么政策有两个可能的选择,一是大水漫灌,那么股票市场整体都有机会出现较大幅度的上涨;二是维持目前较为宽松的货币政策同时放松地产基建,那么相关行业可能会有结构性的投资机会。未来我们将会密切关注这两个要素的变化,并根据其变化对投资组合作出相应的调整。”李永兴指出。

中庚基金投资团队认为,对于未来港股看法更加积极,不只是局限于过去一年买得最多的港股中的价值股,也包括港股中的一些成长性的行业和领域,像互联网、医药、科技里面的一些公司现在也非常便宜,估值很多都已经跌到了低估值策略的射程标准范围之内,非常有吸引力,投资范围反而更大。A股市场看机会,2022年很重要的宏观主题是稳增长,可能更多在一些更低估值的领域,像地产、银行,包括周期性的行业,这些行业和领域估值很低,处于历史上绝对的低位。

摩根士丹利华鑫基金研究管理部认为,总体上,近期全球股市调整的幅度较大,主要与美联储的加息预期有关,在加上市场预期中美之前的贸易战将会有所恶化,成长板块的估值大幅回调。国内货币政策宽松的方向短期没有发生变化,如果后续出现反弹,估计近期调整幅度较大的成长板块较成为反弹的主力。而随着国内地产投资的走弱,周期品的价格将面临较大的回调压力,因此,传统板块反弹的持续性堪忧。

博时基金认为,A股方面,海外美联储紧缩预期发酵与美债利率创阶段性新高背景下,A股高估值依然偏逆风,积极因素是成长短期性价比已调整充分,耐心等待行业从价值向成长轮动。

中欧基金认为,上周释出的1月6.17万亿社融增量再次确认稳增长政策逐步强化的信号,在海外货币政策正常化预期再度因美国的CPI同比增速而升温的背景下,国内稳增长的再确认给予金融和投资相关行业短期更强的催化。当前资金面的结构性失衡带给成长行业较高的调整压力,在中长期成长性仍较高的背景之下,当前的调整正为全年成长股行情创造机会。建议加大对于稳增长行业的短期关注,同时中长期主线的调整释放了相当的下行风险,这使得成长行业中的核心个股具备了更强的性价比。近期市场的下跌将A股估值分化的风险进行了集中释放,A股已逐步浮现再配置机会,尤其是对经济企稳主题较为敏感的可选消费、金融和基建投资等相关领域。