A股2020年开市以来,先扬后抑,市场赚钱效应整体偏低。今年1月,一股罕见的业绩寒潮已然席卷了整个私募圈。

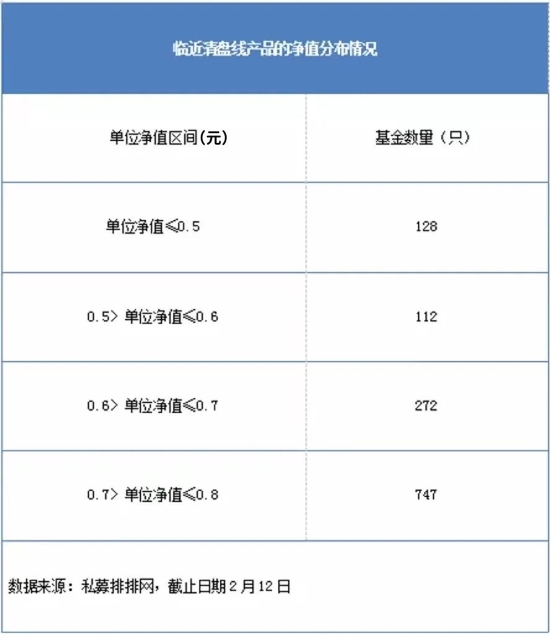

相关数据显示,1月国内有超过一千只证券私募产品的净值跌破0.8元的“传统预警线”、超过500只产品的净值跌破了0.7元的“传统清盘线”。此外,有约九成的百亿私募同步亏损,亏损幅度最大达15.91%。面对部分产品的超预期亏损,已有百亿私募向投资者致歉并取消产品管理费。

1259只产品净值跌破0.8元

国内某第三方机构监测数据显示,按照截至2月12日14时有最新净值公布的私募产品净值计算(由于信披合规等原因,国内私募产品净值及业绩数据较为滞后),截至2022年1月末,私募产品(含股票、CTA、债券、多策略等所有策略类型,下同)的净值跌破0.8元的“传统预警线”、512只产品的净值跌破了0.7元的“传统清盘线”。

从行业占比情况来看,该机构的统计数据显示,其1月统计有业绩记录的产品共计24276只,其中1259只净值跌破0.8元,占比为5.19%。仅从股票策略私募基金来看,该机构1月有业绩记录的15772只股票私募基金中,有1064只产品净值跌破0.8元,占比为6.75%。

值得注意的是,相关跌破“传统预警线”和“清盘线”的产品,大多是去年和今年发行的新产品。

百亿私募业绩同步“入坑”

国内百亿级私募投资收益也迎来“黑色一月”。朝阳永续业绩监测显示,1月份该机构监测到的104家百亿级私募机构(含固收、CTA、量化等所有策略),仅有11家私募当月实现正收益,其他93家私募均出现业绩亏损,占比高达89.42%。

综合多家第三方机构的业绩监测来看,1月份共计有59家百亿级私募亏损幅度超5%,37家百亿级私募亏损超7%,14家百亿级私募亏损超10%。其中,此前连续在合规及产品业绩上爆雷的汐泰投资,2021年业绩表现抢眼的正圆投资、冲积资产,2021年全年亏损之后在2022年开年续亏的趣时资产、汉和汉华资本,均在2022年1月份出现了超过10%的较大幅度亏损。

数据显示,今年1月,国内所有规模组别的股票策略私募机构,平均收益率均低于-7%。其中,百亿级私募组别1月平均亏损7.57%,在六大规模组别中位列第四。

中证金牛座记者今天从渠道方面还了解到,继2月11日旗下“赫富灵活对冲九号A期私募证券投资基金”触及业绩预警线后,百亿私募赫富投资再次向投资者表示了歉意。

赫富投资称,已于2月8日起将该产品的管理费调整至0%,并决定该产品未来在回到净值1元之前不再收取管理费用。同时,公司已在2月10日以自有资金跟投的方式跟投该产品母基金500万元。

关注潜在“双刃剑”效应

对于私募产品的预警线、清盘线制度设计,以及其可能对A股市场带来的影响,聚鸣投资表示,预警线、清盘线是由管理人自行设置的风控指标,以保障投资者的本金不遭受过大损失为目的,对于产品的净值回撤控制、避免投资者本金过大亏损也起到一定的防范作用。预警止损线的设置,对于基金经理的投资运作而言会形成一定的掣肘约束,极端情况下会发生被动减仓操作的情形,限制基金经理投资策略的执行,甚至产品被动清盘。

聚鸣投资认为,事前风控、回撤控制更能体现管理人的主动管理能力。

聚鸣投资还表示:“投资者对净值波动的容忍度一般来说与其风险承受能力和投资经验有较密切的关系。”风险承受能力高、投资经验较丰富、经历过市场波动的投资者,对净值波动的容忍度相对高一些,也会更加注重长期。

万丰友方投资总监陈益和称,基于客户利益最大化的角度考虑,该机构的产品按照风险等级和投资目标的不同,采取不同的风险管理方式,尽量使投资者的风险偏好与产品的风险等级充分匹配,做到事前预防。预警线、止损线作为一把“双刃剑”,一方面明确了投资的安全边际,有助于管理人在投资之初综合考虑,在风险约束范围内寻找合适匹配的投资机会和配置方案,提前合理安排仓位和风控预案等。另一方面,一旦市场出现极端行情,导致产品净值触及止损线时,基金经理要被迫清盘,从而加剧市场波动,不利于价值投资原则执行的一贯性。

编辑:郑雅烁