i资管工厂

私募基金的合格投资者,是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,并且符合这些相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

说明下,金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。最后,私募基金风险大,文章内容仅供参考交流,不构成投资建议哦~

厂长的话

虽然节后上证指数四连红,但新能源、医药、消费等板块还在“跌跌不休”,导致大多数偏成长风格的基金表现依然不尽如人意。最“受伤”的莫过于去年成立的部分新基金,产品净值已经触及预警线甚至接近清盘线。单但斌的东方港湾旗下目前就有26只产品净值都跌破了0.8,这次但斌需要做的可能不仅仅是给自己停发年终奖这么简单了。。。

但斌又要“清盘”了?

自去年春节后,白酒已经跌落神坛快一年,而在最近这一年里,茅台的忠实粉丝但斌的日子也不太好过。

私募排排网数据显示,截至今年1月28日,东方港湾旗下目前有26只产品净值都跌破了0.8,其中大部分产品都由但斌直接管理,这些产品成立时间大多为2021年年初。

其实业绩差也就算了,重点是不少去年初成立的产品设有预警线、平仓线,一旦跌破预警线,仓位因为合同规定等问题必须降下来。

这等到后续持仓反弹时,则需要更多时间去修复产品净值,对去年新买但斌产品的投资人来讲,无疑是一段煎熬的过程。

去年5月,当时东方港湾就有成立不到3个月的产品跌了20%,触及了产品预警线,但斌之后的回应是说要加仓跟投,不知道这次东方港湾对这些净值低于0.8的产品会不会也选择加仓跟投。

除了但斌以外,东方港湾的另一位基金经理任仁雄,他所管理的一只产品最新净值仅为0.709。

可以看到这只基金运行了3年多,特点非常鲜明,收益低,波动大,年化收益不到6%,但最大回撤达到36.56%。

任仁雄毕业于北京理工大学,长期投资大消费和大健康板块公司。

虽然消费和医药大金康自去年以来就“跌跌不休”,但在2019年和2020年可是当红炸子鸡。

不过任经理管理的这只基金,在2019年和2020年的业绩都没有跑赢沪深300指数。

在今年的投资策略会上,但斌表示食品饮料、医药、互联网、高端制造是今年在投资中主要关注的4个方向。

他认为互联网中概股、食品饮料以及医药中的部分赛道都可能出现“困境反转”的机会。

其实这几个方向里厂长最看好的还是互联网中概股这块儿,毕竟增速依然不错而且目前的估值比较合理,港股今年整体也比较强势。

对白酒的看法相对保守一点,高端白酒虽然整体业绩增速比较稳定,但即便跌了不少,目前的估值也不能说低,可能后续还得依靠部分机构的“信仰”。

至于医药和高端制造,都属于客观意义上的刚需,厂长还是比较看好之后的发展。

目前这个情况,如果你持有的东方港湾的产品净值已经低于0.8,东方港湾选择用自有资金加仓跟投的话,那还可以继续持有,但如果他们选择按正常合同条款减仓,那产品净值修复的时间可能就会比较长。

关于产品预警线的一点思考

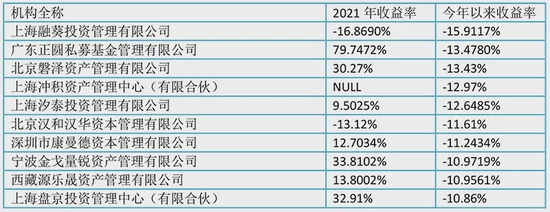

当然,最近触及预警线的不单单是东方港湾。

根据私募排排网的数据情况,截至2月7日,全市场有超过900只私募产品净值低于0.8元。

最近,一家叫善渊投资的私募的一只产品净值也跌破了0.8,并发布了基金触及止损线的告知函,说是会按照合同约定对相关产品进行风险止损操作。

有意思的是这家私募宣称投资风格是在大类资产轮动与宏观对冲中,寻找安全边际下的绝对收益,不过产品净值已经跌破0.8,这个对冲的效果实在有点扑街。

厂长认为产品合同里有预警线和清盘线的条款可能是一把双刃剑。

虽然确实在一定程度上帮助了投资人止损,但也可能失去净值修复的机会。

一些私募基金因为高仓位和高集中度,遇到市场波动时净值会快速下跌,临近预警线和清盘线时由于合同约束,往往只能减仓止损,驱动市场的进一步的下跌。

当基金跌到预警线的时候,基金经理处于非常被动的状态,必须按照合同条款进行减仓操作,这主要是为了预防基金净值快速跌至清盘线。

这样就很容易让基金经理卖在股票的相对低点,厂长个人认为成长风格的私募产品其实不太适合设置预警线和清盘线,一方面是会影响基金经理的投资操作,另一方面基金也不一定就能因为减仓让净值缓慢回升。

简单来说,投资人如果要追求高收益,那就得给基金经理必要的时间和空间,相信私募的投资策略。

而一些渠道要迎合投资人,私募有时又要配合渠道,这种设置,有时蛮尴尬的。

一个好消息

不过这几年以来,私募产品尤其是主动权益产品普遍取消了强制止损的条款。

最近厂长也在和一家百亿私募从业的朋友沟通中得知,之后他们家在银行渠道发行的新产品不会设预警线和止损线,这么一来基金经理在投资中可以更加专注,受到的干扰也会少很多。

当然,这可能和他们是百亿私募有比较大的关系,一般知名度高的私募在面对渠道时会比较强势一些,产品条款设置的自主性较高。

对于中小私募而言,募资渠道还是会更加强势一点,不得不在一些条款上做出妥协。

随着国内投资者的成熟度越来越高,一些“不理性”的产品条款也会慢慢消失,之后也就不太可能重现过往私募因为触及止损线卖出导致更多产品下跌的情况。

大家如果选择了偏“进攻”集中持仓风格的私募产品,就要有能承受较大波动的心理准备,不可能业绩爆发力高还能长期带来低回撤,在投资中切勿有这种“既要又要”的思想。

这两天还有朋友私信问要不要赎回指增产品,其实昨天的文章里厂长已经说过了,目前不管是500和1000指数都属于历史估值较低的位置。

加上这几天500和1000指数的强势反弹,建议现在持有指增产品的朋友暂时不要考虑赎回,除非是你的产品超额表现特别离谱,相关私募策略出现了明显的问题。

总体上,近期市场走势大概率还会比较煎熬,不过阳光总在风雨后,做投资有时候也需要一定的信念,就像游戏里常说的那句“稳住,我们能赢!”