来源:证券市场红周刊

2022年开年,港股互联网标的继续震荡,不过,相较2021年这些公司集体下跌的态势,新的一年,这种跌势似乎更为平和。尤其是近期全球股市大幅下跌背景下,港股互联网表现相对可圈可点。截至1月28日,港股两大龙头腾讯、阿里市盈率分别为19倍、16倍,其他市值排名靠前的公司,如京东则为27倍。相比之下,美股市值排名前4位科技巨头的估值则相对较高,苹果、微软、谷歌、亚马逊的PE估值分别达到26倍、31倍、24倍、54倍。

在2021年股价持续下行,估值下探过程中,港股相关互联网公司进行了大手笔股份回购,而当年港股整体回购也创下自2002年有数据记录以来的历史新高。这一回购趋势延续至2022年,如腾讯、小米等公司继续进行回购。同时,港股的估值优势,也对国际资金构成吸引力。投资人认为,布局互联网公司的良机是否来临尚不好判断,但也不会吃亏,优质龙头抗风险能力会更强。

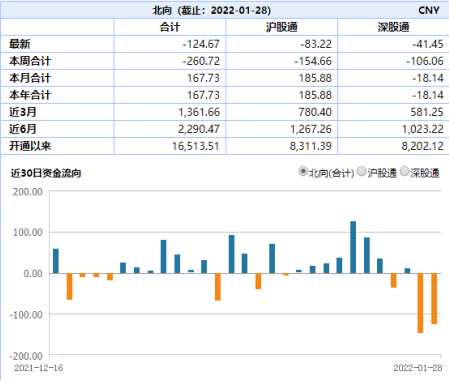

资金连续两个月流入港股

新发公募产品提高港股配置上限

近日,国家发展改革委等9部门联合印发《关于推动平台经济规范健康持续发展的若干意见》,明确坚持发展和规范并重,建立健全平台经济治理体系,构建有活力、有创新力的制度环境,促进平台经济规范健康持续发展。《意见》发布后,1月20日,港股相关平台经济公司表现活跃,美团当天收涨11%,快手、京东等涨超6%,阿里涨超5%。该政策引发不少投资者高度关注,甚至被视为政策底的信号。

对此,深度科技研究院院长张孝荣对记者表示,这一政策的出台,预示着2021年高压监管态势暂时告一段落。可以说,2021年的主题是反垄断反资本无序化,2022年的主题则是回到了持续发展上。这是一套连续动作,并非政策转向,《意见》正文依然延续反垄断的基调,涉及到“规范”的文本篇幅远大于“发展”,因此政策底仍然不明朗,但短期是个利好。

中国政法大学商学院资本金融系教授胡继晔在接受记者采访时也表示,国家对平台经济的发展寄予厚望,当然也要进行规范。平台经济野蛮生长的时代已经过去,现在已经进入发展与规范并重的时代。对上市公司的影响,可以借鉴欧盟对微软、谷歌等科技巨头处罚的影响,欧洲国家并未就此禁止这些平台经济的发展。对比来看,2018年,欧盟就出台了《通用数据保护条例》,同时2018 年,《加州消费者隐私法案》开始实施,而我们此次发改委等多部门印发的《意见》,当然也是希望这些企业能实现更好的发展。我个人认为,这对平台企业也是个谨慎利好。

事实上,政策风险也是2021年港股相关互联网公司股价持续走低的主要因素。当年,这些公司悉数下跌,可谓经历了一轮“滑铁卢”。两大科技巨头阿里股价大跌48.88%,几近腰斩,腾讯下跌18.79%,除此以外,小米、百度均跌超40%。

在股价一路下行过程中,这些公司2021年最后一个交易日的PE估值也处于相对低位。腾讯估值在19倍附近,阿里则为17倍,京东为27倍,小米为15倍。港股的估值优势,对全球资金构成一定吸引力。据中金公司数据,2021年港股吸引了超过630亿美元的海外ETF和主动型基金流入,几乎是2020年流入规模的3倍。

而从近期资金流向来看,南下资金已连续两个月持续净流入港股市场。据方正证券统计,2021年以来新发行的公募基金产品,绝大多数都提高了港股资产配置比例的上限,“港股通标的股票投资比例不超过该基金股票资产的 50%”成为了很多主动管理基金产品的标配选择。

产业资本回购创历史新高

小米成为港股市场的“回购王”

除了外部资金的青睐,港股还持续获得产业资本的加持,这主要体现在上市公司的股份回购上。Wind数据显示,2021年港股超过有190家上市公司进行回购,累计回购金额超过380亿港元,创下2002年有数据记录以来的历史新高。其中,下半年有超过140家公司回购,回购金额超过200亿港元,创下半年度新高。

数据显示,2021年,小米成为港股市场的“回购王”。Wind显示,自2021年3月31日开启股份回购,当年小米累计回购次数超过50次,回购股份数约3.42亿股。港股龙头腾讯自2021年8月开始,也开启回购股份之路,当年累计回购次数达到25次,回购股份数约558万股,耗资近30亿港元。

这一趋势延续至2022年,以腾讯为例,新年以来,截至1月20日,公司已开展11起股份回购,回购次数已接近2021年的一半。截至1月20日,腾讯回购股份数则已达到483万股,耗资近22亿港元。2022年不到一个月的时间,腾讯的回购股份数及耗资金额已接近2021年全年,公司股份回购力度进一步加大。其他科技公司,如小米也还在持续回购。2022年,小米回购股份数高达1429.5万股,耗资金额超2.6亿港元。

历史统计数据显示,2008年以来港股经历过5轮公司回购潮,均在熊市中发生,分别是2008年全球金融危机时、2011年7月至2012年6月、2014年1月至6月、2015年7月至2016年12月、2018年2月至10月。兴业证券全球首席策略师张忆东在财报中表示,恒生指数价格与公司回购数量呈现负相关走势,大规模的公司回购往往预示着阶段性底部,并且后续均伴随着一波上涨行情。“以史为鉴,回购潮可能是未来股价上涨的先行信号”。

不过,即便如此,市场仍对港股相关科技公司持续走强抱有犹疑态度。比如,在1月20日港股相关科技互联网公司大涨的基础上,它们并未能持续走高,此后一个交易日则集体“歇菜”。1月21日开盘,腾讯、阿里等均出现不同程度下跌。

美联储加息会冲击港股

但决定作用仍在中国经济自身

有投资者直言,“互联网大厂的风险完全释放还需静候美联储加息”。张孝荣也表示,“美联储加息会对港股市场造成一定冲击,港股面临较大的不确定性。但是今年会有较多中概股回归,港股市场需要增加稳定性。相应的,人民币也在增加流动性,国内资本也会趁低吸纳,以期巩固港股市场。”

高毅资产合伙人、首席投资官邓晓峰近期也表示,“未来一段时间,港股仍然要消化由于地缘政治因素带来的资金面的不利影响。港股也会受到国际流动性的影响,2022年海外收紧流动性和美国加息之后,港股会受到负面冲击;但对港股起决定性因素的还是中国本身经济的基本面及中国产业的发展。”

机会更多集中于优质龙头

“硬科技”或是转型方向

当下的互联网科技行业尚处于迷雾中,在机遇与风险并存的当下,如何开展下一步投资决策备受瞩目。邓晓峰表示,“对于互联网行业的看法,可以举一个简单的类比——白酒行业。2012年受到‘八项规定’和‘塑化剂’事件的影响,白酒行业持续调整,是2013年全市场回调最多的行业。虽然之后白酒行业的复苏是从2016年左右开始,但是不妨碍白酒这样的好生意提供了长期高回报的投资机会。”

他进一步认为,“这一次互联网行业的机会,可能不会像历史上白酒行业一样,留给投资人那么长的时间窗口。不过我们也要做好心理准备,这次时间可能也会拉的很长。总体来看,展望2022年,互联网至少是一个下行风险很小的行业,当然它上行的空间和时间目前还处在不确定的状态。”

与此同时,在政策风险不断的背景下,这些互联网科技巨头如何寻求新的发展方向也成为市场关注的焦点。对此,第三方研究机构透镜公司研究创始人况玉清向记者提供了他的观点,他表示,腾讯具有战略标志意义的将持有的京东股票以红利形式分给股东的“减持式”分红,其实是互联网巨头采取战略收缩的一个重大“信号”。未来无论是腾讯还是阿里,应该都将会更加聚焦主业,其在国内的“生态扩张”也将告一段落,巨头之间的“生态战争”将会逐步走向休战言和,取而代之的是,平台生态壁垒有望逐步破除,生态互通和融合或成大趋势。

况玉清表示,“一个悬念是:如果不能继续大搞生态扩张了,那么手握数千亿现金的‘腾讯阿里们’手里的巨额资金该怎么办?我们判断,更大的可能是:在‘反无序扩张’和反垄断这样的‘双反’监管局面下,未来至少万亿级的巨额的互联网资本将可能会被逼向真正具有战略价值的半导体、新材料等‘反卡脖子’和人工智能、量子计算这样的前沿‘硬科技’领域——这才是监管机构希望看到的结果,也将是未来着手引导的方向。”

集虎卡,开鸿运!最高拆522元惊喜福袋!