1月26日晚,中天科技(维权)发布“2021年年度业绩预减公告”,公司预计2021年归母净利润为1亿元到1.5亿元,与2020年同期相比,将减少21.25亿元到21.75亿元,同比减少93.4%到95.6%。

公司此次业绩大幅下降主要因公司踩雷隋田力专网通信业务,对高端通信业务相关的应收账款、其他应收款和存货计提大额减值损失所致。公司几乎清仓式对该类业务涉及相关资产进行减值,对公司净利润影响金额超30亿元,减值计提后通信业务相关资产账面价值仅剩下1.56 万元。

踩雷专网通信损失或超36亿

2021年7月21日晚,中天科技披露了《关于公司重大风险提示公告》,公司及子公司经营高端通信业务相关合同执行异常,包括客户航天神禾科技(北京)有限公司(下称“航天神禾”)应收账款逾期,以及供应商浙江鑫网能源工程有限公司(下称“浙江鑫网”)的预付款项“存在因无法收到货物导致损失的风险。”

航天神禾是“专网通信案”主角隋田力所控制的企业,浙江鑫网也是“专网通信案”主要供应商之一。随后,中天科技的股价在7月22日和23日连续两个跌停,并在7月28日最低跌至7.01元。

公司于 2019 年新增高端通信业务,主要产品为多网融合通信基站用设备,该基站系统由数据处理模块和数据传输模块组成,满足视频、语音、数据处理的保密通信功能的基站系统,为用户提供多业务、多网络、高可靠的综合一体化通信服务。

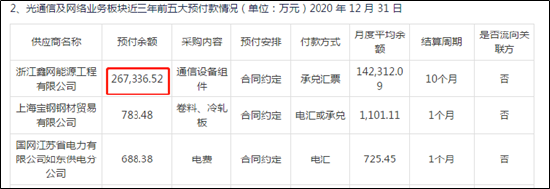

公司的业务模式存在极大的资金风险。从收入端看,公司仅预收客户10%的款项,客户验收合格后 7 个工作日内支付 90%的尾款;而在采购端上,公司则需要10 个月期限的银行承兑汇票先行预付 100%的采购款,供应商在收到采购款后 6 个月内完成原材料交货。公司先行垫付大额的预付款,而预收较小的预收款,这种极不对称商业模式或给公司资金安全埋下“地雷”。

事实上,公司这种财务隐患或在其持续暴涨的预付款早已“显示”,新浪财经鹰眼预警也早在年报中发出风险预警提示。

财报显示,近两年中天科技的预付款项大幅增长, 2020 年末公司预付款项为 37.40 亿元,同比增长 172.02%,2019 年预付款项同比增速亦达到 369.23%。对此,公司解释主要系本期末预付高通产品及大宗商品采购款增加所致。而根据公司进一步披露的明细发现,最大预付款则为浙江鑫网,该公司与隋田力关系极为密切。

当隋田力系公司相继暴雷后,也让公司资产计提了巨额的资产减值损失。2021 年,公司累计计提高端通信业务相关资产减值准备共计36.78亿元, 扣除所得税因素后, 将相应减少公司 2021 年合并报表净利润31.26亿元(其中:扣除少数股东期初权益1.03亿元,剩余亏损全部由母公司承担),减少公司 2021 年合并报表归属上市公司股东净利润30.23亿元。值得一提的是,公司前三季度各类资产减值损失超过20亿元,而第第四季公司又新增了近16亿元的资产减值损失。

90亿订单提前泄露 信息披露存缺陷

尽管中天科技2021年业绩因资产减值计提产生巨大损失,但这减值似乎被市场认为公司“利空出尽即利好”。自公司清仓式资产减值公告以来,公司股价持续飘红。

在公司踩雷后,公司在三季报后股价引来一顿暴涨,这主要和公司新能源业务的大订单有关。

2021年11月1日起,有媒体报道指出,公司于机构调研会上称其“海洋板块2021年第三季度末未执行订单约90亿元,绝大部分在四季度与2022年确认”“新能源板块2021年收入接近30亿元,2022年收入可达60亿元。” 公司股价于11月1日起连续涨停,市值大幅攀升。

对于这种提前泄露90亿元的订单,其本身就违反信披合规要求,中天科技也由此引起了监管警示。1月11日,上交所对中天科技及有关责任人予以监管警示。

上交所表示,上市公司的业务订单量和预测性数据属于投资者高度关注的重要经营性信息,对上市公司股票交易价格和投资者决策可能产生较大影响。上述相关信息应当根据规则由公司在符合中国证监会规定的指定媒体上真实、准确、完整地披露。但是,公司相关人员在机构调研会上透露公司重要业务板块订单量和预测性数据等信息,且公司董事会秘书未勤勉尽责,未能及时发现、阻止上述行为,公司相关信息披露不公平,信息披露管理制度存在缺陷。上交所提出,对中天科技和时任董事会秘书杨栋云、副总经理肖方印予以监管警示。

集虎卡,开鸿运!最高拆522元惊喜福袋!