记者吴绍志

非头部的券商资管做公募权益有多难?

1月24日,业内“黑马”财通资管公布旗下公募基金2021年四季报,继三季度突破1000亿元之后,四季度总规模已增长至1122.94亿元,债券型基金依旧占据主导,共780.47亿元,股票型、混合型分别有0.34亿元、205.49亿元,此外还有货币基金136.65亿元。

相比于债基,权益基金无论是规模还是人员配置上都有较大差异。

天天基金网显示,目前,财通资管共有16名基金经理,平均任职年限1年又129天,10名负责债基、货基,6名负责权益。

权益团队表现为“一拖五”,姜永明作为公司权益投资总监是最大的看点,此外还有于洋、辛晨晨、邵沙锞、易小金、包斅文等5人。其中,易小金、包斅文均是在2021年下半年才入职,易小金仅管理一只医药主题基金,包斅文跟随姜永明,还没有独当一面的产品。辛晨晨、邵沙锞也都只有一只产品。

可以说,财通资管权益团队最主要的依靠便是姜永明、于洋两人。

财通资管方面告诉界面新闻记者,在团队配置上,目前权益团队汇聚了30多名投研人员,核心人员平均从业年限超过8年,成熟度较高,其中投资人员多数出身保险资管、养老专户等绝对收益投资,对于回撤控制、组合管理有丰富的经验和成熟的策略。

在团队内部,从业绩来看,只有姜永明“一枝独秀”。2021年第四季度净值增长率排名中,靠前的均为其管理的基金,最高单季度增长10.01%,为财通资管价值精选一年持有A。财通资管宸瑞一年持有A、财通资管科技创新一年定开第四季度增长超9%。

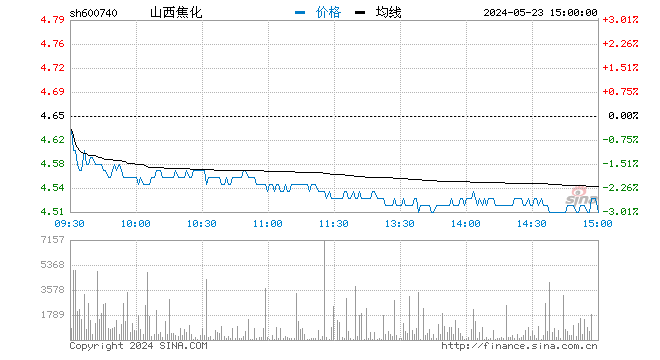

表:财通资管公募权益基金2021年第四季度数据。数据来源:Wind、界面新闻研究部(截至2022年1月24日)

姜永明管理时间最久的代表作财通资管价值成长A第四季度增长8.17%,2019年3月成立,成立至今累计增长197.50%。2020年3月成立的财通资管价值发现A同样表现不俗,不到两年已经翻倍。

两只基金的持股思路近乎一致,对中兴通讯十分偏爱,占基金资产净值比例均在9%左右,前十大重仓股多只重叠,包括欣旺达、纳思达、龙蟠科技、舍得酒业、安井食品、锦江酒店、科大讯飞、广联达。

姜永明分析称,市场调整过程中,我们在科技、医药、消费三个成长型板块中,进一步增配了高成长和较高确定性的公司,如消费电子、半导体、创新药、原料药和部分Alpha逻辑的高端/次高端白酒等。TMT、医药、消费中必选消费和服务性消费仍将成为未来一段时间我们关注的重点。

于洋管理的4只基金中,仅有1只在第四季度录得正收益。基金成立至今的收益来看,也是喜忧参半。他管理3年多的财通资管消费精选A,成立至今累计增长94.01%,截至四季度末,奥特维、智飞生物的持仓占比均在9%以上。

相比之下,3名“年轻”的权益基金经理业绩落入海底,净值均已破1。

辛晨晨管理的财通资管智选核心回报6个月持有A第四季度净值下跌7.19%,侵蚀了此前积累的收益,成立至今累计下跌4.77%。截至2021年四季度末,股票持仓占比37.54%,第一大重仓股中国中车,占比仅有2.33%。

邵沙锞管理的财通资管新能源汽车A、易小金管理的财通资管健康产业A,虽然没有披露四季报,Wind统计数据显示,成立至今分别累计下跌5.71%、3.77%。

对于业绩差异,财通资管表示,权益主动管理的发展需要时间的沉淀,不追求短期快速扩张规模,而是希望打造精品,力求给投资者带来较好的安心投资体验。

财通资管还表示,公司的权益投资的理念是“深度研究,价值投资,绝对收益,长线考核”,针对每4个字,都有一系列的指标举措来切实落实。从考核导向上,强调回撤控制,淡化短期的业绩排名,建立了以三年以上权重为主的长线考核机制,着力于打造长期价值投资的文化和理念。

另一方面,从申购赎回的情况也可以发现,代表基金经理的代表作更有吸引力,其余皆是“浮云”。

四季度期间,于洋的财通资管优选回报一年持有遭遇4.51亿份赎回,姜永明的财通资管均衡价值一年持有遭遇19.26亿份赎回,基金规模分别减少4.79亿元、21.77亿元。姜永明前述两只代表作财通资管价值成长A、财通资管价值发现A分别申购7.00亿份、3.71亿份,规模增长24.85亿元、17.05亿元。

公司官网显示,财通资管是财通证券全资子公司,前身为成立于2009年的财通证券资产管理部,于2014年11月取得中国证监会批准,并于同年12月正式成立,注册资本2亿元。2015年12月,公司获准开展公募基金管理业务。 截至2021年三季度末,公司资产管理规模超2200亿元,其中主动管理规模占比超九成。