本篇摘要:

【市场观察1】海外:美债收益率迈向十年均值,短线急升态势或趋缓

【市场观察2】A股:央行时隔两年再降息,要求“工具箱开得再大一些”

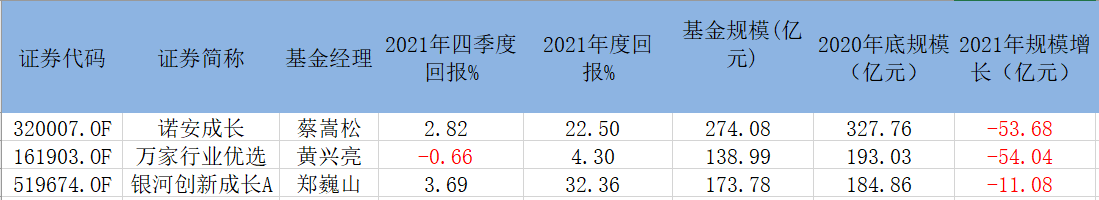

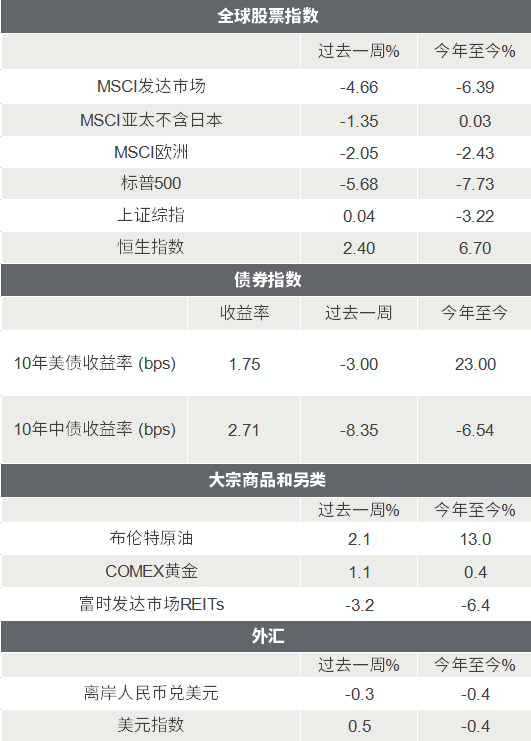

△资料来源:Wind,Bloomberg;数据截至2022/1/21。

△资料来源:Wind,Bloomberg;数据截至2022/1/21。

海外:美债收益率迈向十年均值,短线急升态势或趋缓

■ 美股延续波动态势,纳指进入调整区间:

随着美国货币政策收紧预期增加,开年以来急剧上升的美债收益率,继续成为主导全球股票市场的主要逻辑,本周美国三大股指齐跌,尤以成长与科技板块跌幅较大,纳斯达克指数较年初高点下跌超过10%,进入调整区间。

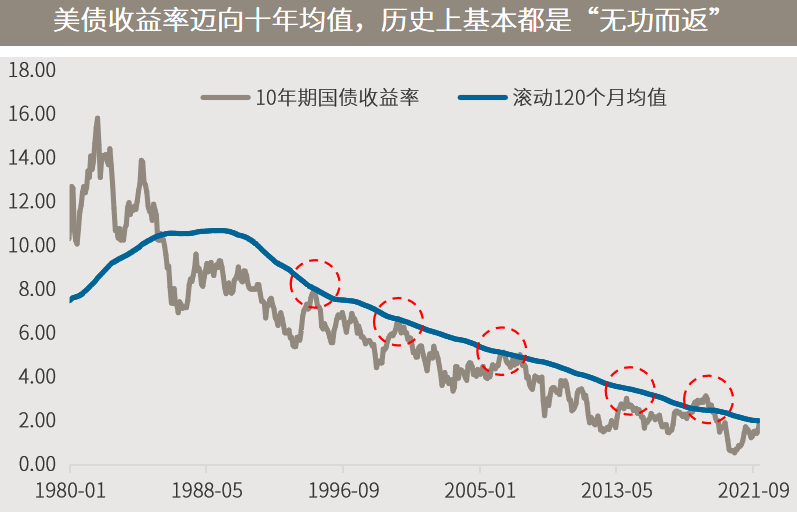

■ 美债收益率迈向十年均值,短线急升态势或趋缓:

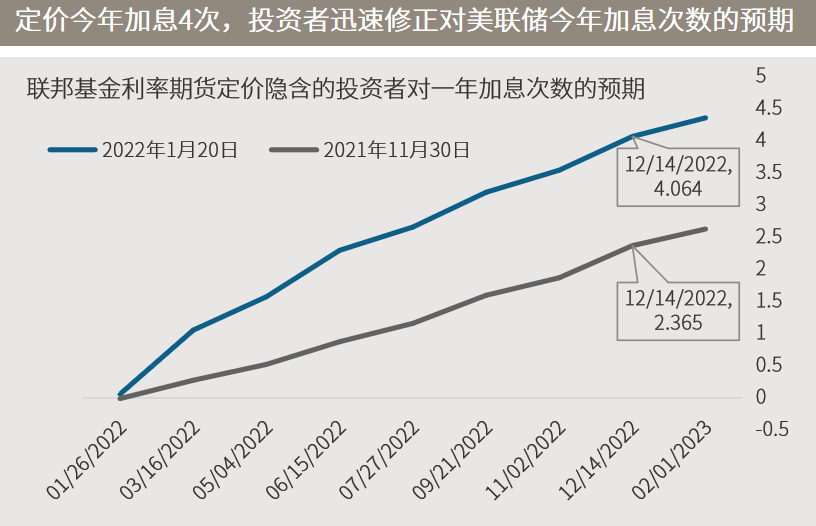

美债收益率上升的环境下,价值股往往跑赢成长股,因为贴现率升高可能对长久期股票(以远期现金率贴现的形式估值)和成长股的估值造成拖累,例如信息技术、医疗板块今年以来领跌美股。不过,随着10年期美债收益率自11月的低点一度上升近50个基点,目前已接近120个月滚动均值,而过往40年突破该均值的情形较为少见,即使短暂突破了向上空间也较为有限,因此美债收益率短线急升的态势或将趋缓。同时,从联邦基金利率期货显示,投资者对今年的加息次数预期,从去年11月底的2.37次迅速修正到了4.06次,已经高于美联储12月会议利率点阵图所释放的3次加息。

△资料来源:(上)万得,数据区间1980.01-2022.01,今年1月数据截至21日;(下)彭博,反映1月20日和去年11月30日收盘价所隐含的对应时点的加息次数。

△资料来源:(上)万得,数据区间1980.01-2022.01,今年1月数据截至21日;(下)彭博,反映1月20日和去年11月30日收盘价所隐含的对应时点的加息次数。A股:央行时隔两年再降息,要求“工具箱开得再大一些”

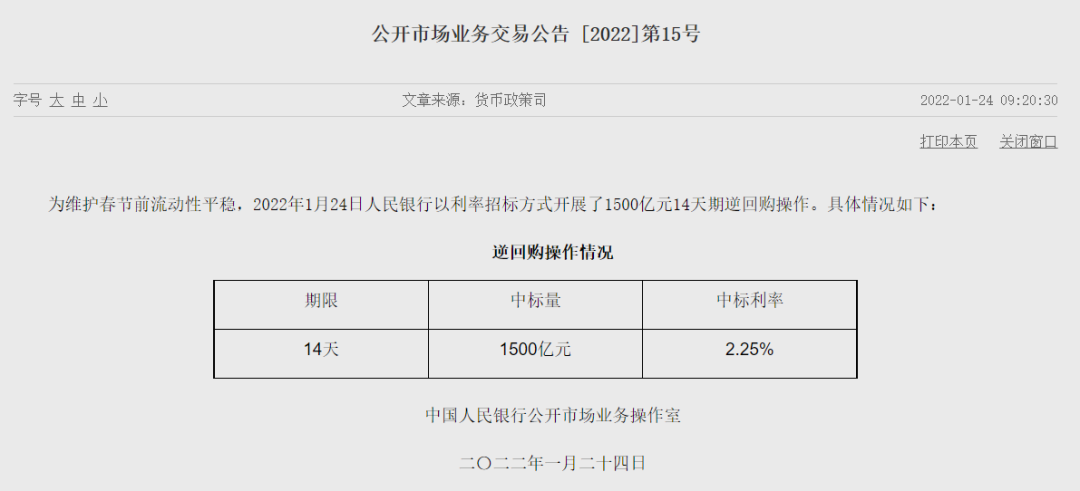

■ 央行时隔两年再降息,要求“工具箱开得再大一些”:

继2020年4月为应对疫情之后,中国央行本周出手,下调了中期借贷便利(MLF)利率。央行副行长刘国强在新闻发布会上表示,当前重点的目标是稳,政策的要求是发力,“一是充足发力,把货币政策工具箱开得再大一些,保持总量稳定,避免信贷塌方。二是精准发力,优化经济结构。三是靠前发力,前瞻操作。”市场表现方面,本周A股与全球市场一起呈现冲高回落走势及成长股跑输的格局。

■ 估值调整大体已经完成,今年政策环境有利股市:

展望后市,市场整体上估值的调整大体已经完成,在“稳增长“政策的逐步发力下,流动性预计维持宽松基调,财政政策也比较积极,全年经济增速可能呈前低后高的走势,这对权益资产是较为有利的。预计今年市场机会将更加多元,行业分布上也会更加均衡,超额收益将更多地来自于自下而上的选股,因此需要围绕投资性价比做更加细致的择优布局,重点关注有成本优势、技术进步、产能高效的公司。

△资料来源:万得,(上)数据区间2016.01.19-2022.01.19;(下)数据区间2015.01.01-2022.01.21,周期与成长采用中信证券的风格指数。

△资料来源:万得,(上)数据区间2016.01.19-2022.01.19;(下)数据区间2015.01.01-2022.01.21,周期与成长采用中信证券的风格指数。

■ 美国12月零售销售创10个月来最大降幅,或因民众提早开始假日购物

■ OPEC料今年油市仍将受到良好支撑,Omicron和加息对需求影响不大

■ 国常会:决定延续实施部分到期的减税降费政策,支持企业纾困和发展