2021年的资本市场,属于可转债的风景格外靓丽。

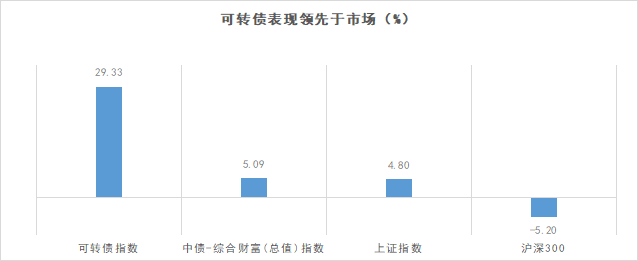

作为“肩挑”双重估值的投资标的,可转债表现不俗,据万得数据统计,可转债指数年增长达29.33%,不仅力压同期上证综指、沪深300指数的表现,在债券市场也是一骑绝尘。(数据来源:万得资讯,统计区间:2021.1.1-2021.12.31)

数据来源:万得资讯,统计区间:2021.1.1-2021.12.31

数据来源:万得资讯,统计区间:2021.1.1-2021.12.31截至今年的1月14日,目前391只转债中,平均转股溢价率为34.64%,其中最高的为惊人的264.89%。不少投资者戏言,“可转债走牛一整年,市场再无百元债!”(数据来源:万得资讯,截至2021.1.14)

丰厚的收益自然呈现了强大的吸引力,越来越多投资者开始重视可转债领域的布局。不过,虽然是固收的天地,但债市风云也在变幻之中,尤其是与股票关联密切的可转债,波动更甚于其它债券类标的。

而且,可转债作为股债联合的产物,天然具有“固收+”的属性,即“固收打底,权益增厚”。如此配置,更是符合投资者们资产稳健增值的需要。如何布局可转债领域,做好属于我们的“固收+”呢?本期言值,邀请了国联安基金经理邹新进,带领诸位详尽领略可转债的风采!

邹新进

证券从业年限超17年;2007年7月加入国联安基金管理有限公司,历任高级研究员、基金经理助理、研究部副总监,现任权益投资部总经理;2019年12月起担任国联安添利增长债券的基金经理。

邹新进充分利用多年积累的权益投资经验,着重聚焦可转债投资,发挥可转债“可股可债”的属性,努力为投资者带来出色的业绩回报。

Q:2021年对于可转债来说,是当之无愧的牛市,放眼望去市场上“百元券”几乎被消灭殆尽,也让投资者们感到格外的兴奋!那么2022年,可转债能否将这份辉煌延续呢?

邹新进

2022年开年市场即发生了巨大变化。科技股的走势就像去年春节后的核心资产已经有松动迹象,但基本面趋势并没有明显变化,只是股价趋势发生了变化。今年宏观经济和A股市场影响较大的因素主要有两个:一是上游原材料价格的大涨对中下游的影响,通胀将难以避免,也将影响美国甚至中国的货币政策。二是房地产的变化。在连续几年不断加码的严厉政策下,部分高杠杆房企在2021年下半年出现了流动性危机,房地产政策将逐步松动,主要地产企业将面临集中度提升和盈利能力改善的机会,但行业增量难以看到。

由于股票市场的小市值股票表现较好,转债市场也逐级而上,转债的估值相应抬升,因此整体性价比有所降低,预计转债整体行情可能进入冲刺阶段。

Q:您是如何具体布局可转债的投资的?是否已经有一个完整成熟的框架在指引您的操作?

邹新进

用三句话来总结一下转债投资的框架,即“一个目标,两个途径,三个步骤”。

一个目标:可转债发行人有且只有一个目标:在转股期间内(通常是发行后6个月-6年)促成转股。通常来说,可转债发行人不是为了借钱,而是为了增发股票。可转债的利率通常很低,且逐年提升(但仍然较低),但在期满时有较高的一次性补偿利率(较高,如10%)。从历史统计数据来看:转股成功比例93.2%。

两个途径:一个为强制转股,以较低价格买入未来一段时间内能满足强制转股条件的可转债,并在满足条件后卖出,一般可获利10%-20%,甚至更多;另一个则为转股价格下修,以较安全价格(债性较强)买入未来一段时间内可能下修转股价格的可转债,预计可在下修时一次性获利10%左右。

三个步骤:

可转债仓位调整,基于对未来股市整体的中期判断结合当下可转债的价格位置进行操作。简单说即为,高卖低买,譬如我认为当下短期可转债处于冲刺阶段,价位偏高,那么我会进行减仓。

主要关注具有较强股性且有一定债底的可转债,以转股溢价率(如5%-15%)和可转债价格(如100元-120元)作为衡量标准。

可转债具有双重估值,在债券的估值之外还有这股票的估值,更叠加了股票溢价的权利。我们考虑可转债估值的前提是,它锚定的股票估值是合理的。

Q:您现在是国联安添利增长的管理人,您能介绍下这只基金的特点,或者说您在管理过程中有何遵循的框架吗?

邹新进

国联安添利增长这款固收+产品是以可转债、中短久期利率债为主要持仓标的的基金,同时也适当参与股票投资,并根据大类资产估值情况动态调整资产配置比例。

关于这只基金的运作,我个人总结了三点:

第一,投资要赚认知范围内的钱,做自己擅长的、能够控制的事情,这有助于稳定收益的创建,也是对投资者的负责。大家从基金披露的定期报告可以看到,在我的持仓中鲜有信用债、长期久期利率债和杠杆等,因为这些都不是我所擅长的。

第二,定位要精准,找准这只基金的目标区间收益。从产品的成长曲线来看,这只产品的波动比典型的固收基金来说要略大一些,但是和整个二级债市场相比的话,波动依然偏低。即便这是一只固收产品,我也是偏向于追求绝对收益。另一个方向的定位是排名,这是出于权益投资的训练,对相对收益的一些考量。两者平衡,努力把年化收益做到目标区间。

第三,对于权益市场,目前我都是找一些我偏向于认为是低估值的品种去做。譬如房地产以及以银行、券商为代表的低估值金融板块。因为这些标的的估值已经回落到较低的位置,提空了合适的配置空间,选择持有这类标的也许能享受到估值修复带来的红利。

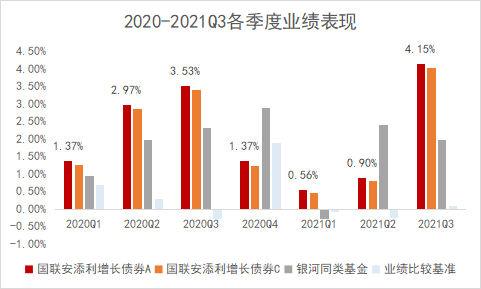

邹新进的讲述是否让小伙伴们对可转债多了一份了解呢?如果想更加切身地享受固收+策略带来的收益,可以关注邹新进管理的国联安添利增长(A类:003275,C类:003276)。该基金自2019年4月30日成立以来,累计收益达18.78%,年化收益达7.36%,2021年前三季度业绩回报在同类基金排名为A类76/267,C类63/217。自2020年截至2021年三季度末,国联安添利增长债券基金已经连续7个季度净值增长率均实现正收益,且跑赢业绩比较基准和银河同类基金,努力为持有人带来超越业绩比较基准的回报。

数据来源:万得资讯,基金定期报告,银河证券基金研究中心,同类基金为普通债券型基金(二级)(A类)、普通债券型基金(二级)(非A类)

业绩回顾:国联安添利增长债券型证券投资基金成立于2019.4.30,A类/C类2019-2021.9.30各年度净值增长率分别为:2.61%/2.31%、9.54%/9.05%、5.68%/5.31%;同期业绩比较基准分别为:2.29%、2.62%、0.78% ,业绩比较基准:中债综合指数收益率×90%+沪深300指数收益率×10%。数据来源:基金定期报告,以上数据经托管行复核。

产品风险等级:国联安添利增长债券型证券投资基金风险等级为R2(较低),本风险等级仅为基金管理人评价结果,基金代销机构评价结果不必然与基金管理人一致,请投资者在投资前根据所适用的销售机构的风险测评以及匹配结果独立做出投资决策。

风险提示:

基金投资有风险,选择需谨慎。本资料为宣传材料,不作为任何法律文件。本资料所提供的资讯均根据或来自可靠来源,仅供参考,不构成对读者的实质性建议。本基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩的保证。中国证监会对本基金的核准并不代表中国证监会对该基金的风险和收益作出实质判断、推荐和保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金详情请认真阅读本基金的招募说明书、基金合同、基金产品资料概要等法律文件。基金管理人提醒投资者基金投资“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。