来源:锦缎

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

从长远看,中国有5000万对不孕不育夫妇,赛道超级大。从中期看,三胎概念一直是热点,近期有上市公司9万奖励三胎。

以上背景下,作为直接受益/利好的“试管婴儿第一股”锦欣生殖(HK:01951),却在二级市场表现低迷。这不禁让我们思考,拥有华平资本、红杉资本和高瓴资本等明星风投加持,赛道超级大的锦欣生殖,究竟怎么了?

我们认为锦欣生殖表现不佳的核心逻辑有两个:

其一,未能突破末线治疗,为行业提高声势促使IVF(试管婴儿)渗透率上升,需要有公司担当披荆斩棘的重任。这不是锦欣生殖一家公司的责任,但蛋糕不够大,谁都吃不饱。

其二,并购是主要的增长路线,但在国内做并购并不能撑起锦欣生殖的天花板。视线之内,90%的市场没法并购获得。

锦欣生殖得到二级市场的认可,可能唯有放眼海外。

01

黄金赛道与资本

2020年第七次人口普查中的三组数据,可以清晰的看到“治疗不孕不育”是一条黄金赛道:

1)中国女性的平均生育年龄,从2000年的26.31岁提升10%至29.13岁,已超过专家建议的28岁前的黄金生育时段。

2)15-49岁的育龄妇女规模为3.2亿,20-34岁生育旺盛期的育龄妇女规模为1.45亿。2016年则分别是3.6亿和1.6亿,育龄妇女规模在减少。

3)育龄夫妇的不孕不育率从二十年前的2.5%-3%,攀升至近年12%-15%,不孕不育者约5000万。

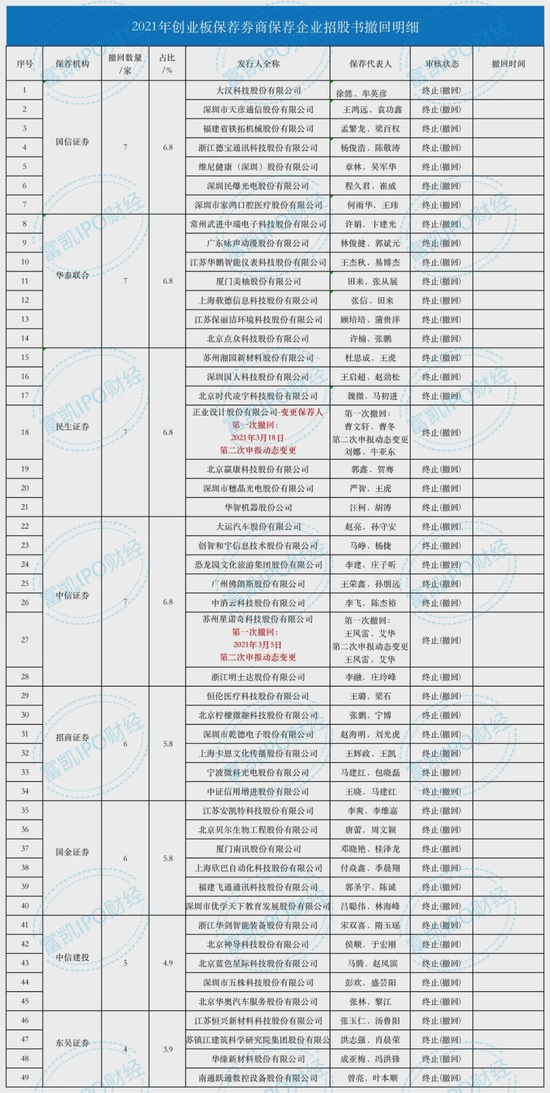

纵观不孕不育疗法的成功率,IVF(试管婴儿)疗法以40-60%的成功率居首,可以说是不孕不育赛道的掌上明珠,其治疗过程如下图。

图:IVF治疗过程,来源:华泰证券

如是患者规模与成功率的叠加之下,IVF(试管婴儿)作为黄金赛道里极具潜力的分叉,让人浮想联翩。毕竟其治疗费用不菲,平均大概10万元,这个数据来自于:2017年以前有232万例治疗数据,平均治疗2个周期(1/成功率),每个周期4-6万元。

千万级不孕不育夫妇,若每年有10%采用IVF(试管婴儿)治疗,那就是5千亿的市场空间。那么,资本纷纷入局锦欣生殖就是理所当然的事情。

2015-2018年华平资本5次投资,红杉资本4次投资;

2019年6月高瓴资本和奥博资本入场;

2021年11月高瓴资本更是投了20亿港元,这笔投资至今浮亏超3亿港元。

高瓴做时间的朋友的逻辑不用多说,至今你还能在华平投资的官网上找到这样的描述:“辅助生殖市场处于势能积累、供不应求的阶段。2016年,卫计委就曾表示中国经批准的辅助生殖机构年均完成70万例辅助生殖手术,相对逾4000万的不孕不育患者数量,市场处于严重供不应求的状态。”

二级市场上的投资者跟随一级市场风险资本的逻辑,认为锦欣生殖在IPO之后长期的灿烂前景唾手可得,然而事实似乎并不如此。

02

反常识与“末线疗法”

超级赛道的成长股,在上市之初可能因为消化估值导致股价不涨,可一旦上涨就很少有像锦欣生殖这样打回原形的:上市两年半,锦欣生殖股价最高时达到24.55港元,至今又跌回8港元左右。

图:锦欣生殖K线图,来源:Wind

须知,就IVF取卵周期和辅助生殖机构产生的收入而言:锦欣生殖IPO时分别排第三和第二,在所有民营辅助生殖服务机构中排第一。不存在同业竞争过程中被竞品击溃的问题(2019年上市后的首份年报很靓),为什么黄金赛道里的锦欣生殖不被二级市场认可呢?

我们发现了一个值得思考的现象:不孕不育治疗赛道的规模虽然很大,但辅助生殖远远没有想象中那么红火。

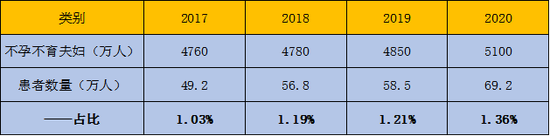

2017-2020年,IVF试管婴儿治疗(我们把试管婴儿等同于辅助生殖,前者手术治疗费用占后者95%)占不孕不育夫妇比例分别为1.03%、1.19%、1.21%和1.36%。也就是说IVF渗透率并不高,提升的速度还很慢(每年不到0.2个pct)。造成此等结果的一个重要原因是:IVF可能属于“末线治疗”。

何谓“末线治疗”?医药行业同样一种病症解决方案茫茫多,拿肿瘤举例:一线治疗方案是指比较常规的经济的,且疗效较好的。治不好,那就上二线治疗方案,乃至三线治疗方案。

不孕不育这事儿,人们选择的先后顺序大概是这样:减肥/食疗,男科/妇科,排卵药物,手术,中医,IVF(试管婴儿)。

为什么要将IVF排到最后呢?

第一关乎心智。年轻夫妇怀不上孩子,短期内肯定是配合减肥和食疗再继续耕耘,时间一长会想到去医院看看男科/妇科,可能会用克罗米芬等药物促进排卵,如果有输精管/输卵管梗塞或宫颈性不孕等情况得做手术,再不行家里绝大部分有生育经验的长辈就要找中医熬方子了,直到最后可能才是IVF(试管婴儿)。

第二关乎成本。IVF无疑是成本最高的选项,每个周期4-6万元,平均两个治疗周期就是10万元,能通过其它方式先治疗着,谁会选最贵的呢?

对于锦欣生殖等做IVF(试管婴儿)业务的公司来说,通过更强力的宣传争取在心智上提升治疗排序,以及尽力降低价格是做大盘子的最有效手段,全行业渗透率在1%、5%和10%是天壤之别。心智层面,毕竟有较高的成功率支撑(中信湘雅60%,锦欣生殖50%左右);成本方面,就要从定价策略和技术手段下功夫了,反正价格降低需求上升的经济学原理摆在那,在做的各位看着办。

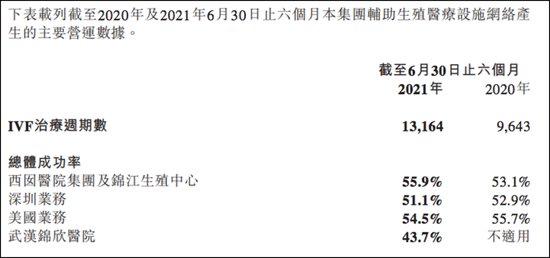

图:锦欣生殖的IVF资料成功率,来源:招股书

03

国内并购无法撑高天花板

有投资者认为,除了提高IVF(试管婴儿)治疗方式的排序,并购也是一招很好的方法。毕竟一对夫妇平均治疗费用10万元,1%的渗透率即50万对夫妇,也对应高达500亿元的市场空间。锦欣生殖目前也就十几亿的年收入呢。

事实上,由于行业的准入门槛很高,锦欣生殖很难通过自行开设连锁机构实现快速扩张。而且,按照230-300万人设置1个机构的行业经验看,理论上国内的辅助生殖机构数量介于460-600家就饱和了,所以目前523家机构数(截止2020年6月30日的卫健委数据)已经介于规划的供需稳态。

锦欣生殖目前的确以并购作为主要的增长武器,在国内:

2017年起锦欣生殖通过收购深圳中山泌尿外科医院(民营医院,前者用6.11亿元收购后者73.98%股本)、武汉黄浦医院(民营三甲,3.2亿元收购75%股本)不断扩张业务版图至成都、深圳、武汉。

2021年6月,锦欣以3774万收购广东康芝医院管理有限公司的10%股权,后者均持有云南九洲医院有限公司以及昆明和万家妇产医院有限公司51%的股权,从而锦欣又在云南触及到两张IVF牌照,这意味着未来锦欣生殖在云南的业务版图将会被打开。

但问题在于,目前公立生殖中心占绝对主导地位,大概90%。公立医院的科室可不是锦欣生殖想并购就能并购的。

那么,即使锦欣生殖即使占民营IVF的半壁江山,终局也就是25亿元营收=全国500亿元市场×10%×50%。扣掉海外三成左右的占比,锦欣生殖辅助生殖板块国内大概10亿元左右营收,已经没有特别高的空间,以目前利润率情况来看,撑不起较高的股价是理所当然的事情。

国内并购无法撑高天花板,这是锦欣生殖市值受到压制的第二个重大因素。要知道人口带来的庞大用户群体可是中国医药行业估值超出国外公司的核心法宝。

并购这条路线,唯一可以讲的是国际路线。不仅并购直接带来量的提升,还有价的提升。

04

海外增长需紧盯疫情变化

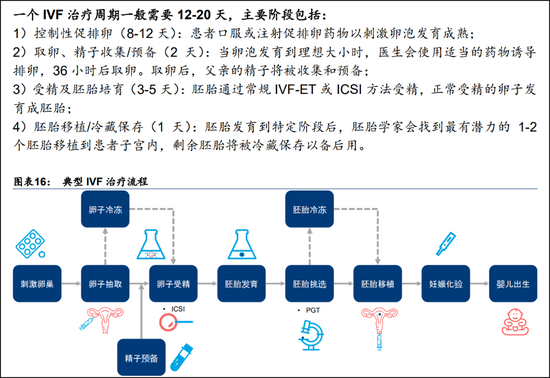

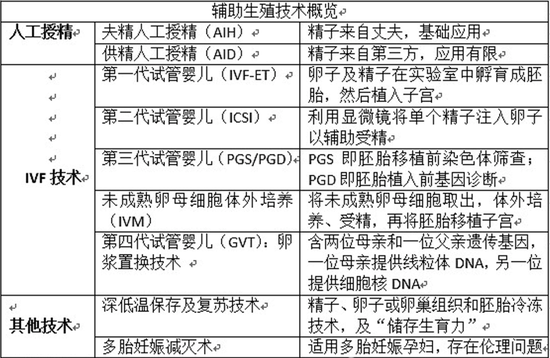

据相关数据,国内72.5%的辅助生殖机构都能提供第一代(常规体外受精-胚胎移植技术)及第二代(卵胞浆内单精子显微注射技术)IVF试管婴儿技术,仅有8.9%的医疗机构能提供基于第三代(植入前胚胎遗传学诊断技术)的IVF试管婴儿治疗服务,市场普遍认可基于第三代IVF的治疗服务市场空间巨大。

图:辅助生殖技术概览,来源:杨威、招股说明书

一般情况下,第一代IVF一个周期费用在4-6万元,第二代IVF一个周期在5-6万元,而第三代IVF每周期的费用大概15万元左右,客单价和毛利润都大幅提升。

不过,由于政策的限制,患者选择第三代IVF治疗需要医生开具相关证明,证实胚胎存在遗传性疾病问题,所以国内的市场规模不大。不过,海外第三代IVF是主流,普及率要明显高于国内。

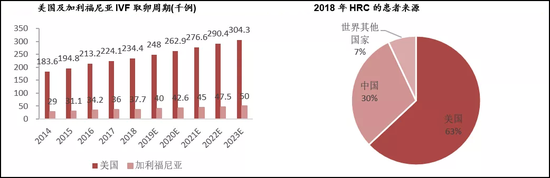

锦欣生殖的策略是通过并购海外机构来拓展其第三代IVF业务规模,2018年锦欣收购了美国HRC Management从而进入了美国加州市场。事实上,国内很多第三代IVF需求都会被引导至海外市场,其中约80%的中国患者会选择加州的辅助生殖诊所(代孕合法且开放),HRC是中国患者赴美进行辅助生殖的首选,疫情前中国患者基本占据HRC就诊者的30%。

图:加州IVF取卵周期及HRC患者来源,来源:西南证券

但在疫情影响下,HRC的经营情况出现了明显的变化。

数据显示,2019年HRC的周期数是4942:美国本土需求2283,国际需求2659,其中中国需求2000;2020年HRC的周期数2965,美国本土需求2400,国际需求565,其中中国需求100,对比发现HRC最大的经营变量来自于中国患者数量。

对应的业绩变化也非常明显,2019年HRC营收5.44亿元,占到锦欣生殖总营收的33%;2020年录得营收3.42亿元,缩水2亿元,占比总营收下降至24%。2021年HRC的情况稍有修复,H1营收录得2亿元,全年营收可能达到约4.3亿元。

图:锦欣生殖在南加州地区的布局,来源:招股书

此外,锦欣2020年又拓展进入老挝市场,一来交通便利通关便捷,二来价格便宜(三代IVF每周期8-10万元),三来老挝政策宽松,这很可能会令老挝承接为中国患者的海外诊疗目的地。由于2021年老挝业务才正式运营,并没有公开数据可参照,按照其设计3000周期/年产能计算,理论上将可为锦欣带来2.4亿元-3亿元的营收,但在疫情并未消散的大环境下,这块业务真正的起量还需要时间。

所以如果疫情开始消退,且锦欣生殖持续的拓展海外市场,可能会改变其估值模型。

05

“一体化战略”对估值来说好坏参半

在当下时点,我们相对看好的海外业务被疫情阻挠,锦欣生殖并未“躺平”,其选择向辅助生殖的下游妇幼领域进军。

2021年10月,锦欣以30亿元人民币的总代价收购JINXIN Medical Management (BVI) Group Limited。收购完成后,锦欣生殖持有四川锦欣妇女儿童医院的100%的股权,并将自身的能力延伸至妇幼业务的供应链和器材上,打通了妇幼业务的产业链。虽然,有观点认为此次交易对象涉及锦欣生殖股东,收购的代价过高,但这里暂且从业务本身探讨。

此次30亿元的大手笔并购(超过全年的收入),锦欣生殖希望打造:辅助怀孕、备孕、产科、月子中心、产后康复/医美、妇幼健康中心的生育全流程的服务链条,部分投资者坚定看好这条新的增长曲线。

坚定看好的逻辑在于,第一增加IVF的产能,第二生殖业务能够为妇幼业务提供更低的获客成本,带来更多收入。

增加IVF的产能是没问题的,并购总会有好处。但一体化战略会带来一个明显问题:拉低整体利润率,影响公司的估值。

参照长江健康(SZ:002435)旗下的郑州圣玛妇产医院,预计2021营收在2亿元左右,毛利率在47%,但净利润率只有5%。

从中国目前整体的医疗环境看,医院这门生意的净利润率高不了,一体化战略只能拉低利润率。

再分拆的更仔细一点,月子中心和医美业务和很多人心中的暴利也沾不上边,都是净利润率很低的:

以月子中心上市公司爱帝宫(HK:00286)为例,近年来的毛利率和净利率大致分别为40%和7%-8%;

而医美机构普遍的毛利率在50%以上,但净利润率只有5%左右。

而现阶段锦欣生殖IVF(试管婴儿)业务,拥有40%的毛利率,以及18%-20%净利润率。

这么看来,一体化全生命周期战略能够为锦欣贡献营收,但同时也降低其利润的厚度,对估值来说好坏参半,并不是优质的第二增长曲线。