来源:策略李立峰与行业配置笔记

投资要点

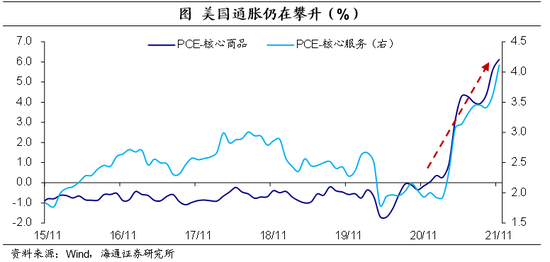

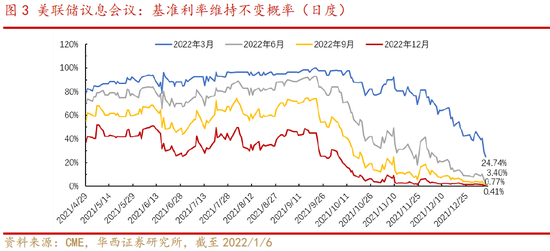

一、海外市场:美联储加息预期升温,美债收益率跳升冲击风险资产。美联储发布2021年12月15日FOMC会议纪要偏鹰派,与会者开始缩表和货币政策正常化进行详细讨论。美联储官员认为,鉴于通胀压力上升和劳动力市场走强,参与者判断不再需要通过持续的净资产购买步伐来增加政策宽松,预计3 月中旬结束净资产购买。从CME观察来看,市场对于3月即开始加息的预期大幅上升,同时美债收益率跳升,1月7日十年期美债收益率上行至1.76%,较2021年底上行24bp,全球股指波动加大,风险资产承压。

二、赛道股布局短期调整,A股风格再平衡。年初以来,A股热门行业赛道面临一定重塑,跌幅较大的行业集中在高估值赛道,如新能源、CXO、汽车零部件、军工等,部分资金寻求安全性较大的低估值蓝筹。其主要原因:1)美债收益率迅速上行导致风险资产波动加大;2)部分赛道估值偏高引发的阶段性调整。我们在一月月报中也提示到,在美联储货币政策的扰动下,A股可能会呈现行业内部分化,板块轮动较快的特征。

三、A股短期“倒春寒”,中长期向好趋势不变。1)近期市场加息预期比较强,美债利率上行较快,十年期美债收益率从12月13日至今已上行34bp,期间高市盈率指数下跌了12.93%,不及去年2月份美债收益率迅速上行阶段的跌幅(期间高市盈率指数下跌18.35%)。但后续随着美国经济回落,预计加息会比较谨慎,美债收益率再次进一步上行空间或有限;2)景气成长赛道基本面依旧可期,后续随着年报、一季报业绩逐步落地,高盈利增速有望消化部分估值;3)对于A股,中长期我们依旧看好。相较去年2月,当前A股市场市场交易集中度更合理,估值位于2010年以来均值下方,安全性更高。

四、投资策略:A股仍处在本轮“倒春寒”周期,配置上坚守“稳增长”主线。年初以来,在美联储货币政策扰动和高景气赛道的估值调整下,A股市场迎风格再平衡。考虑到当前国内流动性维持宽松、逆周期政策逐步推出以及市场整体估值合理,中长期我们依旧看好A股。我们认为本轮A股“倒春寒”周期结束的信号:国内货币政策由“稳健中性”再次转向宽松,国内货币与财政再度双发力,助力于“稳增长”。配置上,建议以“稳增长”为主线:

一是传统基建相关,如建材建筑;

二是受益于地产政策边际改善的房地产及其上下游产业链。

主题方面关注:元宇宙、中药等。

■风险提示:国内外疫情反复;海外市场大幅波动;海外黑天鹅事件等。

目 / 录

正文

01海外市场:美联储加息预期升温,美债收益率跳升冲击风险资产

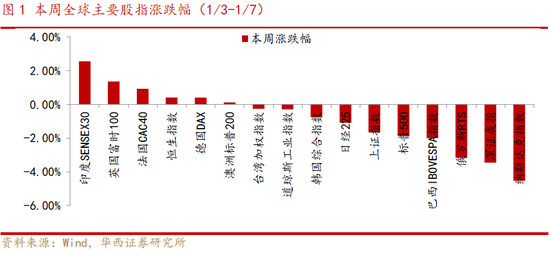

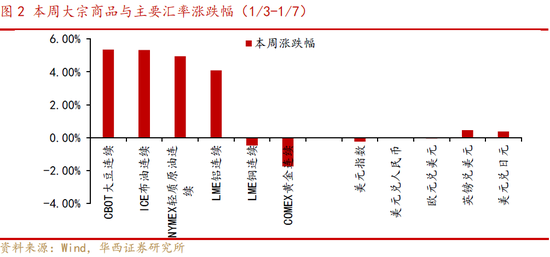

本周全球股指波动加大,风险资产承压。具体看,本周美股纳斯达克指数、标普500、道琼斯工业指数分别下跌4.53%、1.87%、0.29%;俄罗斯、巴西、日本、韩国股指均呈现小幅下跌;中国股市中,深证成指、上证指数分别下跌3.46%、1.65%,创业板指下跌6.80%。外汇方面,美元指数高位波动,人民币汇率仍有韧性。

美国加息预期升温,十年期美债跳升。1月5日,美联储发布2021年12月15日FOMC会议纪要,与会者开始缩表和货币政策正常化进行详细讨论。美联储官员认为,鉴于通胀压力上升和劳动力市场走强,参与者判断不再需要通过持续的净资产购买步伐来增加政策宽松,预计3 月中旬结束净资产购买,比11月FOMC会议的预期提前了几个月。1月6日,圣路易斯联储主席布拉德表示,美联储可能最早今年3月开始加息。从CME观察来看,市场对于3月即开始加息的预期大幅上升,同时美债收益率跳升,1月7日十年期美债收益率上行至1.76%,较2021年底上行24bp。

02赛道股布局短期调整,A股风格再平衡

2022年初以来,A股热门行业赛道面临一定重塑,高景气赛道比如新能源、CXO、汽车零部件、军工等波动加大,部分资金寻求安全性较大的低估值蓝筹。我们在一月月报中也提示到,在美联储货币政策的扰动下,A股可能会呈现行业内部分化,板块轮动较快的特征。

从本周行业表现来看,电力设备、国防军工、电子、医药生物行业跌幅居前,房地产、家电、建筑装饰、银行等低估值行业迎来估值修复。跌幅较大的行业集中在高估值赛道板块,其主要原因:

1)市场对美联储加息预期升温,美债收益率迅速上行导致风险资产波动加大。美股大型科技股出现回调,纳斯达克指数本周下跌4.53%,A股高估值资产也受到扰动;

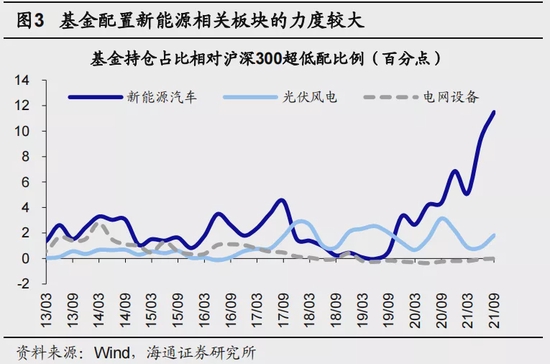

2)部分赛道估值偏高引发的阶段性调整。截至2021年底,新能源指数/电力设备指数/国防军工指数的PE(TTM)分别为52倍/53倍/70倍,分别位于2019年以来90%/95%/86%分位,位于2021年以来71%/85%/86%分位;经过本周调整后,其2019年以来的估值分位数下降了8.3pct/12.3pct/20.8pct,其2021年以来的估值分位数下降了24.3pct/36.3pct/33.5pct。

03A股短期倒春寒,中长期向好趋势不变

成长赛道短期调整,A股遇“倒春寒”。回顾去年2月份市场调整,其主要原因在于:1)市场交易结构恶化,公募基金持仓拥挤,市场交易集中度较高;2)美债利率短期内迅速上行使得A股高估值板块出现扰动;3)部分白马股估值过高,透支盈利预期。

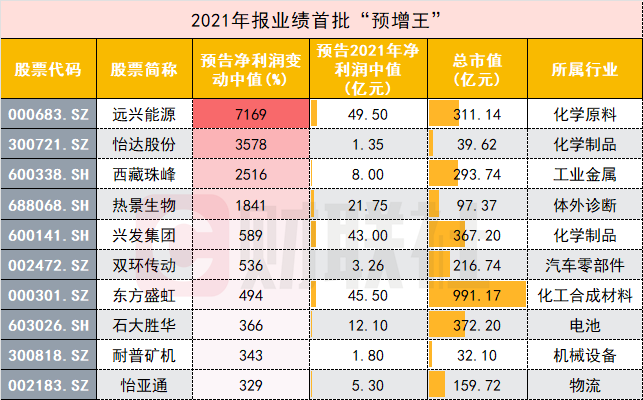

高景气赛道基本面没有显著改变,更多源于海外货币政策扰动和高估值因素。1)近期市场加息预期比较强,美债利率上行较快,十年期美债收益率从12月13日至今已上行34bp,期间高市盈率指数下跌了12.93%,不及去年2月份美债收益率迅速上行阶段的跌幅(期间高市盈率指数下跌18.35%)。但后续随着美国经济回落,预计加息会比较谨慎,美债收益率再次进一步上行空间或有限;2)景气成长赛道基本面依旧可期。从最新申万一级行业Wind盈利预测来看,电子、电气设备、汽车、国防军工行业2021-2022净利润两年复合增速有望高增长,后续随着年报、一季报业绩逐步落地,高盈利增速有望消化部分估值。部分绩优个股可能在本轮调整中再迎布局机遇。

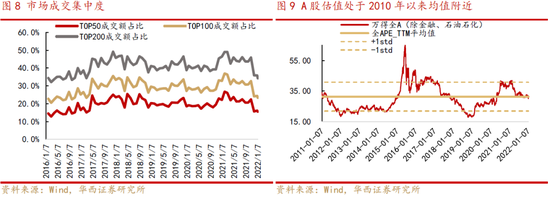

对于A股,中长期我们依旧看好,相较去年2月,A股市场安全性更高。1)首先,市场交易集中度更合理。当前A股成交额TOP50/100/200个股的成交额占比分别为15.6%/23.4%/34.2%,去年2月这一比例为26.1%/36.4%/49.0%;2)其次,A股整体估值并不算高。截至1月7日,万得全A(除金融石油石化)市盈率为30倍,位于2010年以来均值下方。往后看,本轮A股“倒春寒”结束的信号可能有:国内货币政策由“稳健中性”再次转向宽松,国内货币与财政再度双发力,助力于“稳增长”。

04投资策略:A股仍处在本轮“倒春寒”周期,配置上坚守“稳增长”主线

年初以来,在美联储货币政策扰动和高景气赛道的估值调整下,A股市场迎风格再平衡。考虑到当前国内流动性维持宽松、逆周期政策逐步推出以及市场整体估值合理,中长期我们依旧看好A股。我们认为本轮A股“倒春寒”周期结束的信号:国内货币政策由“稳健中性”再次转向宽松,国内货币与财政再度双发力,助力于“稳增长”。

配置上,建议以“稳增长”为主线:一是传统基建相关,如建材建筑;二是受益于地产政策边际改善的房地产及其上下游产业链。

主题方面关注:元宇宙、中药等。

05风险提示

国内外疫情反复;海外市场大幅波动;海外黑天鹅事件等。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!