来源:证券市场周刊

尽管报告期内营收和净利维持高增速,但公司经营活动产生的现金流量净额与净利润的比值大致呈不断下降之势,这说明苏文电能通过经营赚到现金的难度越来越大,企业的盈利质量越来越差,凸显公司面临的经营压力也越来越大。

方斐/文

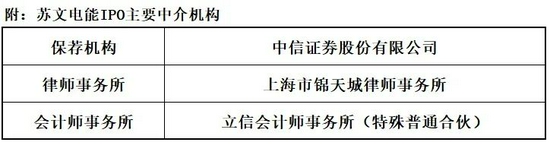

2020年9月28日,苏文电能科技股份有限公司(下称“苏文电能”)首发申请获创业板上市委员会通过,并于2021年4月27日在深交所创业板上市。根据招股书的披露,苏文电能此次IPO计划公开发行股份数量不超过3507.96万股,占发行后公司总股本的比例不低于25%,拟募集资金7.38亿元,其中1.63亿元用于设计服务网络建设项目、8911.83万元用于“苏管家”企业端供用电信息化运营服务平台建设项目、1.05亿元用于研发中心建设项目、3.81亿元用于补充电力工程建设业务营运资金项目。

苏文电能是以电力咨询设计业务为主导,涵盖电力咨询设计、电力工程建设、电力设备供应和智能用电服务业务为一体的一站式(EPCO)供用电品牌服务商。

从具体业务上看,苏文电能主要拥有电力咨询设计、电力工程建设、电力设备供应、智能用电服务等4大业务,2017-2019年和2020年1-6月(下称“报告期”),公司电力工程建设产生的销售收入分别为3.08亿元、4.45亿元、6.82亿元、3.78亿元,占当期主营业务收入的比例分别为65.29%、66.64%、68.93%、72.01%。由此可见,电力工程建设构成苏文电能的主要收入来源。

2017-2019年,苏文电能电力工程建设产生的销售收入分别为3.08亿元、4.45亿元、6.82亿元,2018年、2019年同比增速分别为44.48%、53.26%,正是得益于主营业务收入的高速增长,使得报告期内苏文电能的业绩持续增长。

盈利高增长幻象

报告期内,苏文电能实现主营业务收入分别为4.71亿元、6.67亿元、9.9亿元、5.26亿元,2018年、2019年的同比增速分别为41.61%、48.43%;同期,苏文电能实现归母净利润分别为4861.11万元、6668.2万元、1.27亿元、7975.76万元,2018年、2019年的同比增速分别为37.17%、90.46%。由此可见,在2017-2019年三个完整年度内,苏文电能无论是营收还是净利润均呈现高速增长的态势。

但透过表象我们发现,尽管报告期内苏文电能业绩保持高增长,但公司盈利质量却没有业绩指标那么靓丽。报告期内,苏文电能经营活动产生的现金流量净额分别为1.13亿元、1.07亿元、6632.07万元、4652.06万元,呈持续下降的趋势,刚好与业绩上升趋势形成鲜明的对比。

对此,苏文电能的解释如下:“若未来因市场需求变化、市场竞争加剧等因素导致公司业务发展速度放缓,或者公司电力工程业务资金垫付规模持续大规模增加,亦或是公司应收账款回收进度不及预期或无法回收,公司经营活动现金流量净额将存在持续下降的风险,从而将会对公司的经营稳定性造成一定的不利影响。”

更深究下去,结合报告期内苏文电能经营活动产生的现金流量净额和净利润,可以计算出两者的比值分别为2.33、1.61、0.52、0.58,结果显示,公司经营活动产生的现金流量净额与净利润的比值大致呈不断下降之势,2017年、2018年均为正值,其他年度均为负值,这说明公司通过经营赚到现金的难度越来越大,企业的盈利质量越来越差,凸显苏文电能面临的经营压力也越来越大。

除了盈利质量越来越差,苏文电能还面临着客户和区域高度集中的问题。报告期内,苏文电能向前五大客户产生的销售收入分别为3.28亿元、3.69亿元、5.91亿元、3.21亿元,占当期营业收入的比例分别为69.5%、55.34%、59.58%、61.1%。而且,从区域来看,苏文电能九成收入是来自江苏。

数据显示,报告期内,苏文电能在江苏省产生的销售收入分别为4.56亿元、6.33亿元、8.95亿元、4.52亿元,占当期主营业务收入的比例分别为96.77%、94.8%、90.44%、85.99%。

对客户和区域高度集中的风险,苏文电能认识颇为到位:若未来公司主要客户的生产经营发生重大不利变化或者相关客户减少与公司之间的合作规模,则可能会对公司的经营规模和业绩水平造成不利影响。而且,由于苏文电能的业务主要集中在江苏省,如果江苏省电力投资规模大幅下降或市场竞争持续加剧,而公司省外市场拓展不及预期,将对公司的经营业绩、成长性和持续经营能力产生不利影响。

值得注意的是,报告期内,苏文电能应收账款金额较大且增长较快,应收账款周转率下滑。2017-2019年及2020年6月末,苏文电能应收账款账面价值分别为1.43亿元、2.34亿元、4.05亿元和4.85亿元,占营业收入的比例分别为30.26%、35.07%、40.9%和92.28%。同期,苏文电能坏账准备也呈上升趋势,分别为819.43万元、1062.86万元、1692.62万元、3660.54万元、3887.51万元。相反,应收账款周转率呈下滑趋势,分别为3.51、3.17、3.30、2.86、1.09。

根据苏文电能的解释,报告期各期末,公司应收账款余额较大且不断增长的原因主要有:第一,公司主要根据完工进度确认电力咨询设计业务、电力工程建设业务收入,而客户付款则是在项目各结算时点之后进行,收入确认进度与实际付款进度之间的差异会导致应收账款随业务规模的增加而上升;第二,公司客户主要为国网公司及其附属企业、大型房地产开发企业等,该类客户数据核对、款项结算及付款审批流程时间较长,付款进度往往受其资金预算、上级主管部门拨款情况影响,导致实际付款进度相对滞后,从而导致公司应收账款余额的增加;第三,随着公司技术实力的提升和一站式服务能力的增强,公司承接的大型、复杂项目增多,该类项目具有合同金额大、复杂程度高、周期长的特点,其付款周期也相对较长。

不过,值得注意的是,截至2020年6月30日,苏文电能应收账款余额为5.24亿元,其中房地产客户应收款余额为1.74亿元。

苏文电能表示,房地产电力业务是公司重要收入来源。如果未来房地产行业调控政策收紧,各房地产公司融资、投资受到更多限制,其项目建设、资金回笼及现金流等可能会受到不利影响,进而影响公司应收账款的收回,给公司正常生产经营和当期盈利能力带来不利影响。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!