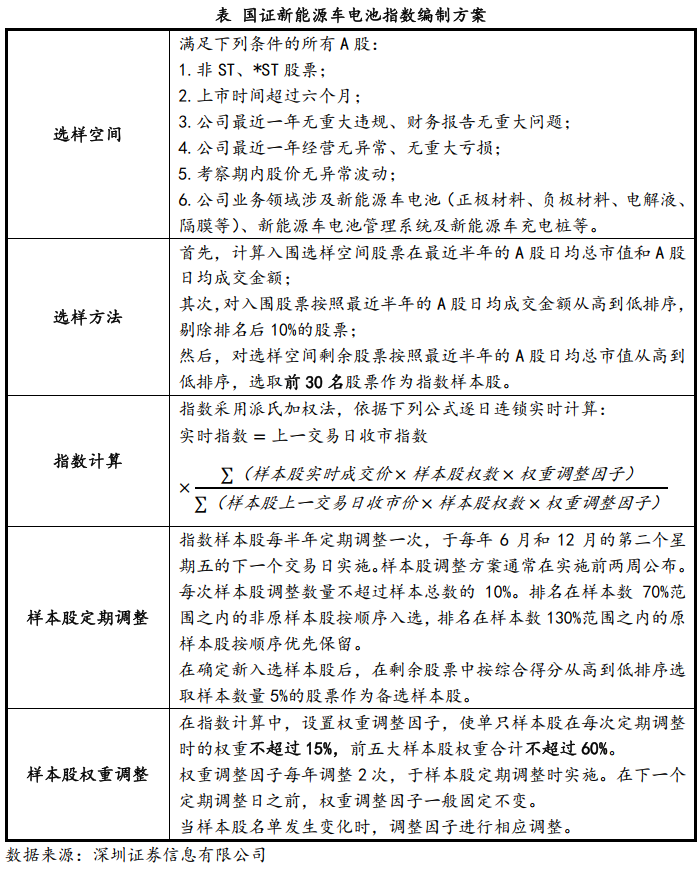

近日,深圳证券信息有限公司对国证新能源车电池指数(980032)的编制方案进行了调整,将于12月13日开始生效。新能电池指数作为反映A股市场中新能源车电池产业上市公司表现的指数,经过此轮调整,发生了什么样的变化呢?

从调整结果来看,本次调整的主要变化在于成分股由50只变为了30只,集中度进一步提升,龙头效应更为显著。

下面,我们就来简单看看调整后的指数情况:

一

指数基本信息

国证新能源车电池指数此次调整在选样方法、权重调整规则上均有部分变动。新能电池指数原本由50只股票组成,单只样本股在每次定期调整时的权重不超过10%,此次调整后,成分股数目将变为30只,且单只样本股在每次定期调整时的权重不超过15%,前五大样本股权重合计不超过60%,龙头集中度得到提升。

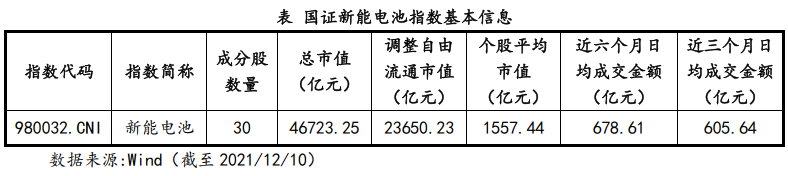

国证新能源车指数调整后共包含30只成分股,截至2021年12月10日,30只成分股总市值46,723.25亿元,调整自由流通市值为23,650.23亿元,平均个股市值1,557.44亿元。指数调整前的50只成分股个股平均市值为979.84亿元(截至2021年12月10日),因此,指数编制方案调整后成分股平均市值有了较大提升,龙头效应更加凸显。

经调整后的30只成分股近六个月、近三个月日均成交金额分别为678.61亿元、605.64亿元,流动性较好。

二

市值与行业分布

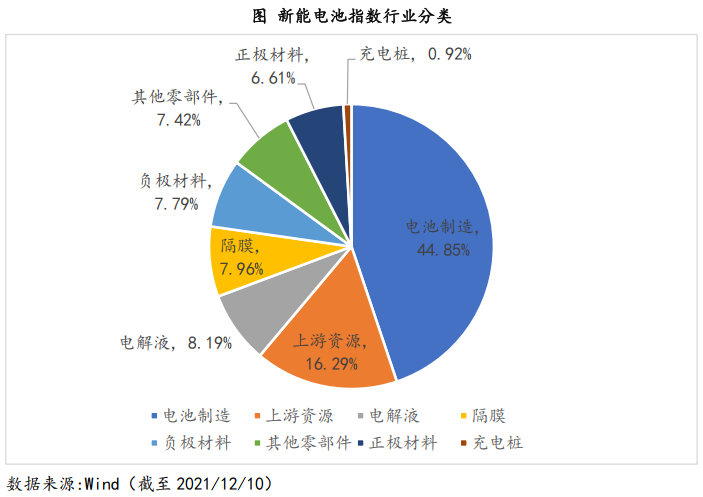

调整后的新能电池指数成分股中电池制造企业权重占比仍然最高(44.85%);上游材料企业(正极+负极+隔膜+电解液)权重占比合计达30.55%;此外,上游资源企业权重占比也达到了16.29%。动力电池制造相关权重占比高达83.71%。

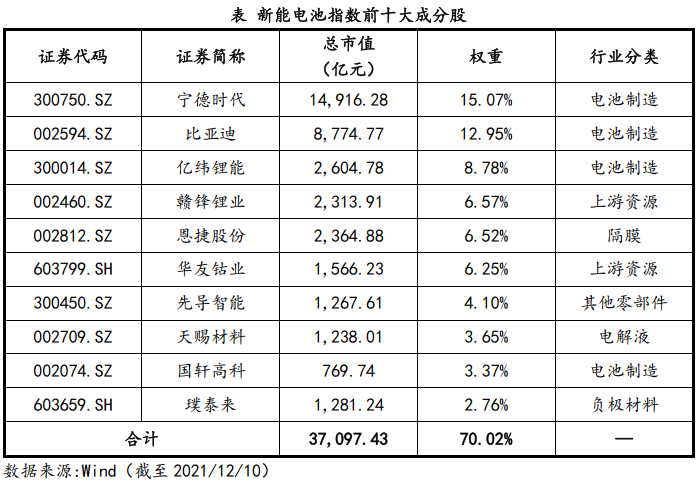

前十大成份股均为新能源车电池产业链上的龙头企业,总市值为19781.60亿元,较调整前的权重合计为72.01%,较调整前的63.15%提升了11.17%,龙头集中度有所增加。

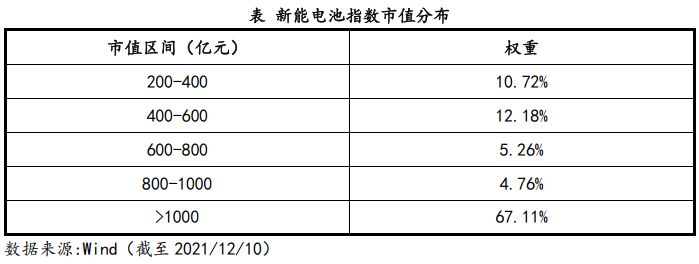

从市值分布来看,新能电池指数呈现较为明显的大盘特征,其中市值在400亿元以上企业的权重占比合计超过89%,较调整前提升了9.34%,龙头效应更加明显。

三

指数历史表现

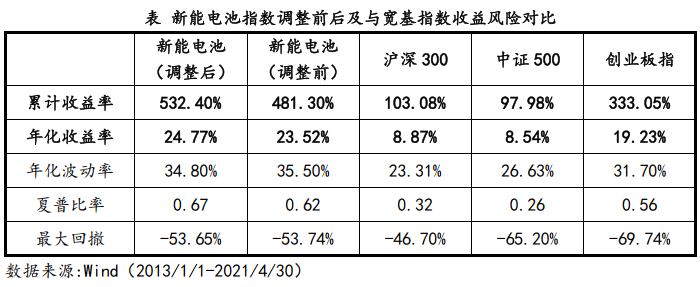

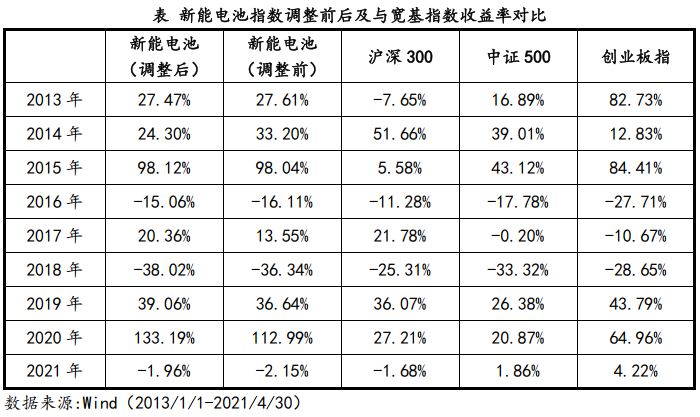

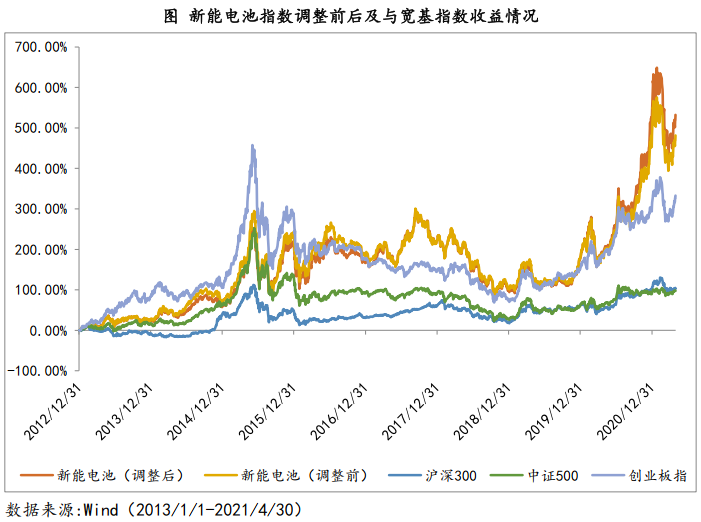

自2013年初至2021年4月30日,调整后的新能电池指数累计收益率为532.20%,高于调整前的481.30%,年华收益率为24.77%,高于调整前的23.52%,且大幅高于沪深300、中证500、创业板指等宽基指数。

调整后的新能电池指数在该区间内年化波动率为34.80%,小于调整前的35.50%。调整后的新能电池夏普比率为0.67,优于调整前的0.62及三项宽基指数的夏普比率。同时,调整后的新能电池指数最大回撤为53.65%,略小于调整前的53.74%。

因此,从历史表现来看新能电池指数在经过此轮调整后收益表现更好,且有效降低了风险。

2015年以来,根据成分股及权重测算,调整后的新能电池指数收益率均优于调整前的新能电池指数(除2018年略低外),尤其是2020年,实现了20.20%的超额收益,并大幅领先其他宽基指数。

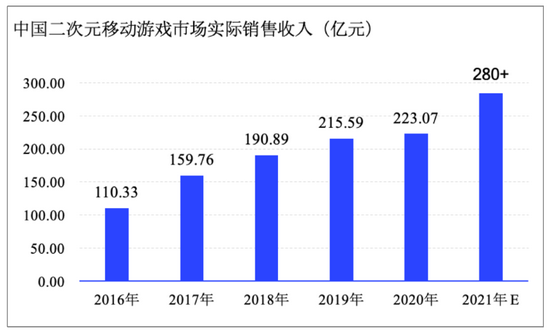

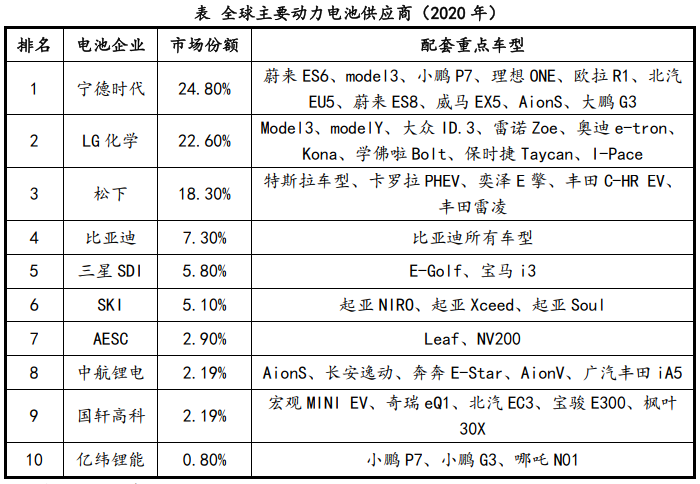

动力电池行业具备资金壁垒高、技术迭代快的特点,导致其龙头优势明显。此外,电池对汽车品牌影响深远,一线车企往往首选电池龙头企业,产业呈典型的倒金字塔竞争格局,行业集中度较高,2020年中国动力电池行业CR3为74%,全球动力电池企业CR3为66%。其中,宁德时代在2020年全球市占率达到25%,连续四年装机量位于全球第一。全球前十大动力电池供应商中,中国企业数量占一半,市占率达到了37.28%。

由于电池行业龙头效应显著,在指数成分股进行调整后,头部企业权重将继续提升,更能体现行业优势,通过历史表现来看,收益率也更好。因此,新能电池指数也具有更高的投资价值。

免责声明:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。