A股每一轮产业趋势,总能成就一批明星基金经理。

即便长如三年、五年的业绩榜单,也离不开时代的印记。

从“TMT”到“白酒”,再到“新能源”,浪潮迭起,英雄辈出。

而张慧却是长跑健将中的特别存在。历经变幻,不动声色,保持着自己的节奏。

持仓组合来看,他没有鲜明的“棱角”,投资业绩来看,他却有惊人的适应力。

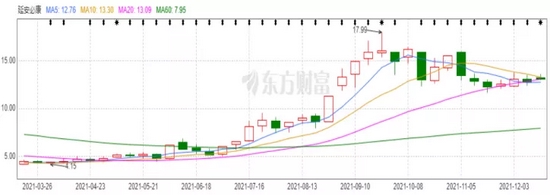

执掌华泰柏瑞创新升级超过7年,年化回报超过26%。现任基金经理中有此业绩者,不超过六人。回看银河的五年期业绩榜单,两年前,华泰柏瑞创新升级排名前5;到如今,华泰柏瑞创新升级依旧前5。

不仅长期业绩出众,他的基金也为持有人提供了非常好的投资体验。

华泰柏瑞创新升级成立(2014/5/6)以来回报是业绩比较基准的6倍有余,多数年份都跑赢了沪深300指数。

即便在股指普遍调整的2018年,华泰柏瑞创新升级在全年高仓位的情况下仅仅回落不到13个百分点,跑赢中证800指数14.56个百分点。

细水长流的阿尔法能力为他赢得了众多机构投资人的认可。据2021年半年报披露,华泰柏瑞创新升级的机构持有人占比超过70%。

(以上业绩数据来源:华泰柏瑞基金,截至2021年11月底,经过托管行复核。排名来源:银河证券,分类:偏股混合型基金-股票上限95%,样本:76,截至2021年11月底)

1.最早的画线高手

今年,“画线高手”一词大火于基金圈。

事实上,张慧应该是市场最早提出“画线”概念的基金经理之一。他现有的投资体系是围绕“超额收益曲线”展开的。

在张慧看来,一条长期优美向上的超额收益曲线,至少说明三点:

1

投资方法是有效的,在较长的时间周期内能超越指数,体现主动管理的价值。

2

超额收益曲线是稳步向上而非脉冲式向上,证明投资方法在多数市场环境的适应性较好。

3

过往任何时间点买入的投资者在持有一段时间后都能获得不错的超额收益体验。

2015年泥沙俱下的市场,对当时刚成为基金经理不久的张慧影响至深。“所选的股票基本面都不错,但是在系统性风险下依然回调较大。”

他意识到,周期往复,对单一风格的产品来说,即便是长期看起来大概率正确的决策,在某个阶段也可能会很“难受”。

从持有人的角度,张慧希望探索一套行之有效的投资方法,并不依赖单一市场风格,在多数年份可以战胜市场。

“拉长时间来看,风格和贝塔的影响会减弱,而方法本身的有效性会上升。”张慧道。

也是自那时起,曾经的电子新财富(2009)、标签“TMT捕手”的他,不断优化原本的投资框架,不断拓展能力圈,从纯粹的“选股高手”进化成为“组合管理高手”,通过迭代组合里的景气资产,为产品划下一条优美的超额收益曲线。

他希望自己产品能成为投资者 “权益配置的底仓优选”——市场涨的时候,比市场涨的多一些;市场跌的时候,比市场跌的少一些;对于多数的市场环境,有很好的适应性。

用行话来说,这是“风险收益性价比较高”的产品。

接地气一点,这是“拿得住、且拿得高兴”的产品。

2.不断迭代的投资体系

漂亮超额曲线的背后,是不断迭代的投资组合。

这条路注定不轻松,如何保证较高的胜率?张慧的落脚点在于投资方法。

他常常说,变的是投资组合,不变的是投资方法。

张慧自有一套“做减法”的选股体系。而景气,是这个体系的核心。“景气度轮动的策略使得我们能够比较全面、快速、系统地去选择市场上所有有机会的方向上。”张慧解释道。

形象一点,他就像球队的主教练,每年通过一定机制从A股4000多家公司中网罗一批优秀的“球员”组队,再根据队内球员的竞技状态排兵布阵,始终让状态最好的球员在场上。

整个过程是体系且效率的,张慧在筛选和调整组合的时候会借助系统化的工具,通过不断重复过往统计学大概率正确的决策,力争积小胜为长胜。

而组合管理的本质之一,正是连续做大概率正确的事。

“工具能把一些感性的决策理性化,让每个决策有据可依,例如,工具能告诉你,这个位置不需要太恐惧。”见过张慧的人都会对他的逻辑和条理印象深刻。

景气度投资的本质属于基本面右侧投资。右侧的好处在于时间效率高,但也可能有错过或者追高的风险。

对此,理性的张慧早已想好解决之道——

• 一是对成长空间的判断。当行业、个股进入右侧,股价的位置就尤为重要。“估值决定了股价的下限,市值才决定股价的上限,长期来看,投资具备市值空间的公司对基金资产才有意义”。

• 二是在组合层面的调整。因为所选资产多数基于基本面右侧的判断,所以需要在不同风格的资产之间进行科学搭配,避免组合整体处于一个“追涨杀跌”的状态。

• 三是通过基本面研究寻找处于景气拐点的资产,覆盖右侧投资框架未关注到的机会。

“没有一种投资方法是普适的。过程中,你肯定会遇到很多困难,或者原来没有想到的东西。而你的投资框架没有覆盖到的部分,就需要把它填补上,像打补丁一样,让你的方法和体系更完善。”张慧道。

持续的进化能力,是张慧在这场投资长跑上最大的竞争力。

3.不忘初心 方得始终

张慧可能是市场上季报写得最认真的基金经理之一,对于过往的反思,也从不避讳。

他敢于也乐于和持有人分享自己的最新观点,并把这视为自我剖析、整理思路的方法之一。简单、真诚,没有废话。

市场震荡不明,不少投资人有些犹豫,张慧却在多个场合表达了自己的信心。

“当前市场的机会和风险都是结构性的,市场的估值体系依然呈现割裂的状态,全部A股PE(TTM)在30倍以内的公司仍占总数的近50%(数据来源:wind,截至2021/10/31),从自下而上的角度,未来还是大有可为的一年。”

他早已做好了两手准备:一是聚焦目前景气度上行或持续的优质赛道,比如新能源车、风光储、军工、半导体设备等;二是关注未来1-2年时间维度中具备基本面反转的可能、潜在估值和收益空间较大的领域,例如船舶、养殖、航空、酒店等。

张慧是自己基金的持有人,从2015年起,一直增持,至今没有赎回过。

他和自己的持有人分享最多的一句话是:拥抱时间、拥有财富。

“

“以较长时间维度去看A股,它的长期复合回报率是比较可观的,但波动也相对较大。如果我们能保持比较好的心态,以长线思维去做投资,大概率可以分享到中国资本市场发展以及经济转型所带来的时代红利。”

”

备注:张慧先生目前掌管的基金有华泰柏瑞创新升级、华泰柏瑞创新动力、华泰柏瑞研究精选、华泰柏瑞景气回报一年、华泰柏瑞景气优选五只,任职日期分别为2014/5/6、2015/2/6、2019/11/19、2019/12/18、2020/6/17。

华泰柏瑞创新升级A成立于20140506,2014年(成立至年底)、2015年、2016年、2017年、2018年、2019年、2020年、2021上半年收益依次为35.00%、58.07%、-13.31%、35.08%、-12.82%、38.69%、61.82%、2.21%。业绩比较基准为:中证TMT产业主题指数收益率×20%+中证新兴产业指数收益率×40%+中债总指数(全价)收益率×40%,同期收益依次为20.85%、31.04%、-16.08%、1.25%、-18.39%、24.22%、20.95%、4.02%。华泰柏瑞创新升级C设立于20200820,2020年、2021上半年收益依次为9.27%、1.85%,同期业绩基准依次为1.99%、4.02%。

华泰柏瑞创新动力成立于20150206,2015年(成立至年底)、2016年、2017年、2018年、2019年、2020年、2021上半年收益依次为26.60%、-13.98%、30.39%、-12.89%、43.17%、70.02%、5.28%。业绩比较基准为:中证新兴产业指数收益率×60%+中债总指数(全价)收益率×40%,同期收益依次为16.60%、-11.70%、4.76%、-16.32%、20.64%、27.98%、4.60%。

华泰柏瑞研究精选A成立于20191119,2020年、2021上半年收益依次为60.43%、3.13%。业绩比较基准为:中证800指数收益率*80%+上证国债指数收益率*10%+银行活期存款利率(税后)*10%,同期收益依次为21.13%、1.70%。华泰柏瑞研究精选C设立于20201020,2020年、2021上半年收益依次为9.48%、2.88%,同期业绩基准收益依次为5.90%、1.70%。

华泰柏瑞景气回报一年成立于20191218,A类份额在2020年、2021上半年收益依次为58.43%、4.54%,C类份额同期收益依次为58.04%、4.42%。业绩比较基准为:中证800指数收益率*80%+上证国债指数收益率*10%+银行活期存款利率(税后)*10%,同期收益依次为21.13%、1.70%。

华泰柏瑞景气优选A成立于20200617,2020年(成立至年底)、2021上半年收益依次为18.17%、3.66%。业绩比较基准为:中证800指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+银行活期存款利率(税后)*20%,同期收益依次为15.57%、2.22%。华泰柏瑞景气优选C设立于20210219。

以上数据摘自基金定期报告。

风险提示:如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金投资需注意投资风险,请仔细阅读基金合同和基金招募说明书,了解基金的具体情况。产品由华泰柏瑞基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。