低调稳健著称的星河控股,是怎么做VC的?

文丨陶辉东

来源丨投中网

来自深圳的房企星河控股,一口气官宣了两只股权投资基金——12月10日,星河控股子公司星河资本宣布,已完成募集一只20亿元的星河硬科技基金,以及一只3亿元的星河天使一号基金。这两只基金均市场化募集,除了星河控股之外,还获得了深圳市天使母基金、福田区引导基金和其他知名机构LP的出资。

星河资本董事长黄德林表示,本次对外募集的成功,离不开多家政府引导基金,家族办公室和机构投资人的支持。这在现在的市场环境下殊为不易,表明星河资本经过10年的发展,已经在专业能力和投资业绩上积累了一定的口碑,获得了市场认可。

星河控股在深圳的房地产圈子里一向以低调稳健著称,自1988年成立,经过30多年的发展,星河控股已是一家总资产超千亿元的房企,连续10年位列中国房地产百强。

隐形的头部VC

十年投出百亿元 已收获35个IPO

不熟悉星河控股的人很难想到,这家深圳房企已经悄悄在股权投资上深耕了十多年。深创投前总裁、目前担任星河控股特别顾问的孙东升告诉投中网,星河资本其实一直在憋着劲儿做投资,十多年投了近130亿,规模很大,但是没有打出星河资本的品牌,所以外界也不是很了解。

实际上,若论在股权投资上的布局,在中国众多房企中,星河控股应是历时最长、最具规模、市场化程度最高的之一。

据了解,星河控股最早试水股权投资是在2009年,迄今已累计投出自有资金约130亿元,投资项目数量超190个,其中35家公司已经成功IPO。凭借这样的出手速度、规模和投资成绩,星河控股若是一家VC,在中国创投圈内会是一家排在前列的头部机构。2019年,星河控股整合旗下股权投资业务,正式成立了星河资本,一颗VC新星平地而起。

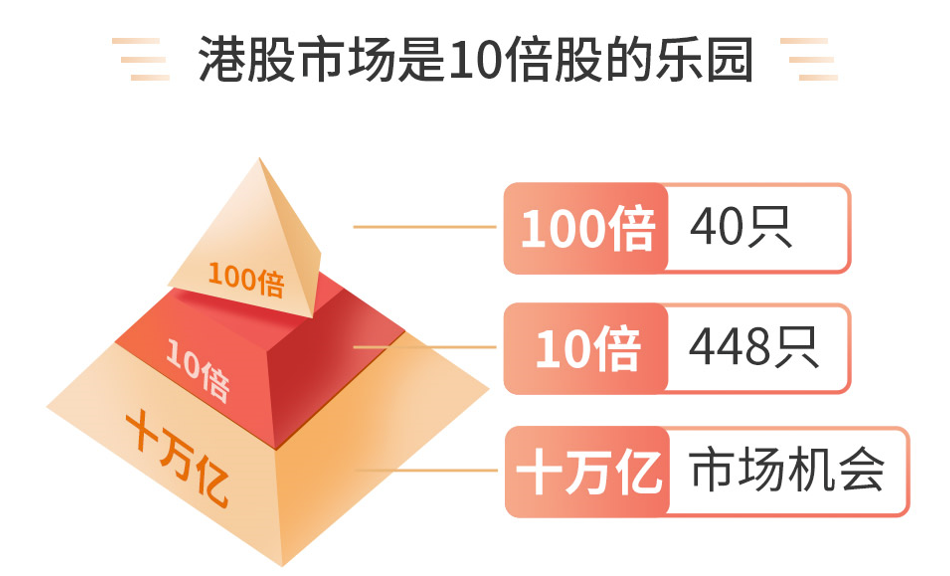

十余年来,星河控股留下了很多经典的投资案例。早在2009年10月,星河拿下阳光保险3.6亿股,占比9.73%,成为阳光保险集团的第一大股东。两年后,阳光保险就跻身中国500强企业、中国七大保险集团之一。据传,阳光保险考虑明年在香港上市。

继阳光保险的开门红之后,星河控股又参与了迈瑞医疗的私有化,这家公司上市后曾登顶创业板市值第一。星河投资的其它明星项目还有澜起科技、腾讯音乐、稳健医疗等等,上市后都是炙手可热的牛股。

值得一提的是,星河控股还参与了深创投在2010年的那次混改,自那时起一直是这家本土创投“一哥”的第二大股东,持股比例仅次于深圳市国资委。2020年,星河控股又入股了另一家头部创投机构、同样位于深圳的基石资本。另外,星河控股还是中国最大的市场化母基金、靳海涛创立的前海母基金的LP,也是国家中小企业发展基金的LP。

孙东升回忆,星河控股等民营股东入股深创投后,曾主动提出给深创投的管理团队加薪,建立匹配市场水平的激励机制。深创投能够在竞争激烈的创投市场上脱颖而出,离不开这些支持。

跳出地产思维 打造一家市场化VC

现任星河资本投资部总经理的凌杨斌,是在2017年加入星河的。他告诉投中网,从他进公司起,星河一直抱着“把投资长期做下去”的态度,在用市场化、专业化的方式做投资。

一般而言,CVC有两个比较常见的特点,一是倾向于围绕主业做投资,二是投资团队往往没有足够的决策权,容易出现唯老板马首是瞻的情况。而星河资本却更像一家市场化的投资机构。孙东升的观察是,星河资本在资金来源上有CVC属性,但在投资上其实是一家专业投资机构。

凌杨斌在星河投出的第一个项目就跟地产没有任何联系,是一个mems陀螺仪项目。该项目发展很快,预计明年将申报IPO。

这绝非偶然,梳理星河控股历史上投资的190多个项目,可以发现第一大重仓赛道就是硬科技,占总数的一半以上。在成功IPO的35个项目中,也有18家为硬科技行业企业,占比超过50%。

仅仅在半导体赛道,星河资本就系统性布局了澜起科技(世界前三的内存接口芯片设计公司)、芯原股份(国内半导体IP授权、一站式芯片定制服务龙头)、捷捷微电(功率半导体分立器件)、山东天岳(第三代半导体材料)等一大批优秀企业,形成了覆盖整个产业链的生态圈。

可以看出,星河资本在股权投资业务上,并未考虑继续在地产上做文章,而是把重点放在了支持与地产八竿子打不着的硬科技创新上。凌杨斌表示,集团当时给股权投资业务定下的方向就是,不追求投资规模,但要投出一些解决“卡脖子”问题的、真正能够国产替代的、有技术壁垒的硬科技项目。

凌杨斌回忆刚加入星河的时候,也曾有人提出,星河有那么多的上下游供应商、合作伙伴,沿着产业链投资会不会更安全、更有优势?如果星河真的这样做了,不可能取得今天的成绩。

对星河这样一家有30多年成功历史的房企来说,跳出熟悉的地产赛道也就意味着跳出舒适圈。这其实并不容易,可以看到,很多房企做投资的时候,实际上还是不能跳出地产思维,出现名为产业实则圈地的现象。

星河资本的另一个突破,是决策机制上的充分放权。据了解,星河控股很早就按照专业机构的标准,成立了有效运作的投决会,董事长既没有一票否决权,也没有一票赞成权。据凌杨斌介绍,黄董事长经常会给团队推一些项目,而这些项目被投资团队否掉是经常的事。“董事长推过来的时候也会说,不要因为是他推的就有所顾虑。”凌杨斌表示。

正是这种专业化的运作,让星河资本逐渐培养出了一支专业、务实、具有独立作战能力的投资队伍。星河资本目前的投资团队超过30人,以工科背景为主,除拥有法律、会计专业人才以外,团队人员还具有实业背景(具有产业技术和企业管理经验)、海外背景(具有国际投资视野),熟悉或理解产业发展趋势、实业发展历程、创业团队的成长过程等。

对专业化的坚持,也是今天的星河资本能够成功进行市场化募资的原因。此次同时官宣两只基金,一方面是对星河资本专业能力的一次检验,另一方面是,通过引入机构LP也能进一步规范星河资本的运作,为未来的更大规模募资打好基础。黄德林表示,星河资本的目标是,五年之内成为一家具有行业影响力的专业投资机构。

房企做股权投资的新样板

背靠星河控股这家资产规模超千亿的房企,规模对星河资本来说不是问题。在此次20亿规模的星河硬科技基金中,星河控股出资50%。在支持国家硬科技发展上,董事长黄楚龙全力支持,以民营企业的力量和决心助推国家科技强国战略。

在星河控股的支持下,对于具有重要战略意义的产业龙头,星河资本有投“大钱”的能力,例如在DRAM龙头长鑫存储的上一轮融资中,星河资本投了10亿元。

另一方面,星河资本也能玩得了天使投资的“绣花针”。此次星河资本官宣了3亿元的星河一号天使基金,深圳市天使母基金是主要LP之一。星河资本旗下还运营着星河·领创天下加速器,在天使投资上有独特优势。

因此,星河资本是一家能够完整覆盖从天使到PE期的全生命周期的投资机构,在当下的一级市场上,能做到这一点的机构并不多见。星河控股借助地产资源,多年来潜心布局科技创新,为星河资本打下了良好的基础。

星河控股把在地产主业的稳健风格也带到了股权投资上。董事长黄楚龙对投资团队常讲的一句话是:“控制不了不做,支付不了不做,变现不了不做。”

当了深创投十多年的股东之后,星河控股对股权投资的业务本质有深刻认识。据凌杨斌透露,星河资本目前在仿照深创投的研究院建立自己的研究体系。2021年星河资本内部已经做了十多份深度行业研究报告,行业包括锂电、氢能、激光等等,为投资决策做支撑。星河资本内部的提法叫“投研结合、研究驱动”,对于重点行业,星河资本建立起了持续的研究跟踪体系。

当下的一级市场内卷严重,既有CVC的资金优势及资源优势,又有专业机构的运作优势,星河资本或可趟出一条新路,为房企如何做好投资提供一个样板。

投中网旗下东四十条资本

随手关注,更深入了解创投圈