【金工】华夏基金郑泽鸿:自上而下配置能源革新,自下而上精选优质成长——基金经理研究系列之十(祁嫣然)

报告摘要

基金经理介绍

郑泽鸿先生具备近10年投研经验,研究领域覆盖新能源、军工、制造、消费等板块,2017年6月起开始担任华夏基金的基金经理,投资经理年限为4.5年。目前任职产品主要聚焦新能源、制造业和成长风格,长期投资业绩表现出色。

投资框架和投资理念

投资框架方面,郑泽鸿先生认为应该自上而下去判断整个宏观环境,同时自下而上筛选进入到景气周期的一些细分子行业,也就是迎来估值和利润双击、量价提升环节的细分赛道,进而再去选择各个细分赛道内优秀的龙头上市公司。个股标的选择方面,郑泽鸿先生通过公司产品壁垒、护城河、技术方向和管理层判断股票长期投资价值。重点布局方向方面,郑泽鸿先生认为中国的制造业升级是重要时代趋势,具体包括新能源、军工、半导体、精细化工、消费电子、工程机械等。风险控制方面,郑泽鸿先生通过配置不同的资产属性、布局不同的行业,努力实现降低基金组合波动性和回撤的目的,做好组合管理和基金投资的平衡。

代表产品分析

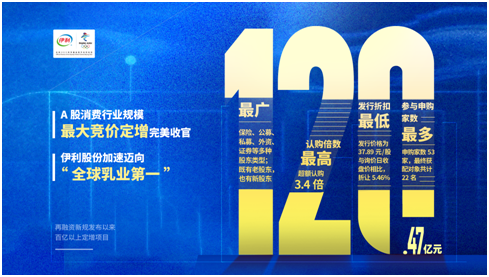

华夏能源革新A(003834.OF)是精选能源革新主题优质公司的股票型基金。

规模和持有人方面

以个人投资者为主,优秀业绩表现推动规模快速增长。

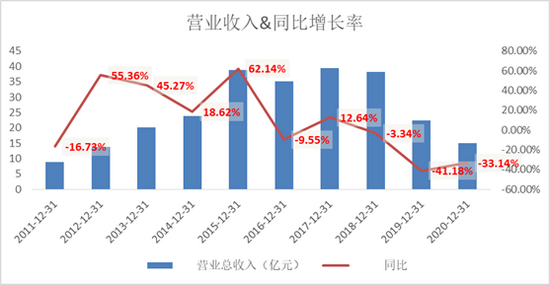

业绩表现方面

收益表现突出,大幅跑赢市场和新能源基准指数,在波动和回撤较大的主题赛道中获取稳定的超额收益,投资者整体持有体验佳,季度投资胜率为71%。

资产配置方面

整体以股票资产为主,过去8个季度股票比例平均为89.25%,其余多为银行存款。随着基金规模增长,近两年逐渐转向投资于大中市值的股票。聚焦新能源产业链相关中游制造和部分上游周期板块投资机会,行业方面以能源革新为主线,偏好有色金属、电气设备、化工和汽车。

投资行为特征方面

在长期保持高仓位的基础上积极采取仓位择时操作,2020年下半年后换手率水平逐步和同类基金持平,看重股票的长期投资价值。股票仓位集中于前5大行业,专注配置新能源产业链,持股相对集中,集中度随行业确定性灵活变化。

归因分析方面

保持中小盘成长风格,偏好业绩增速高、成长潜力大的公司。Brinson收益拆解来看,选股贡献主要收益,基金经理自下而上的专业化选股能力突出。

个股选择能力方面

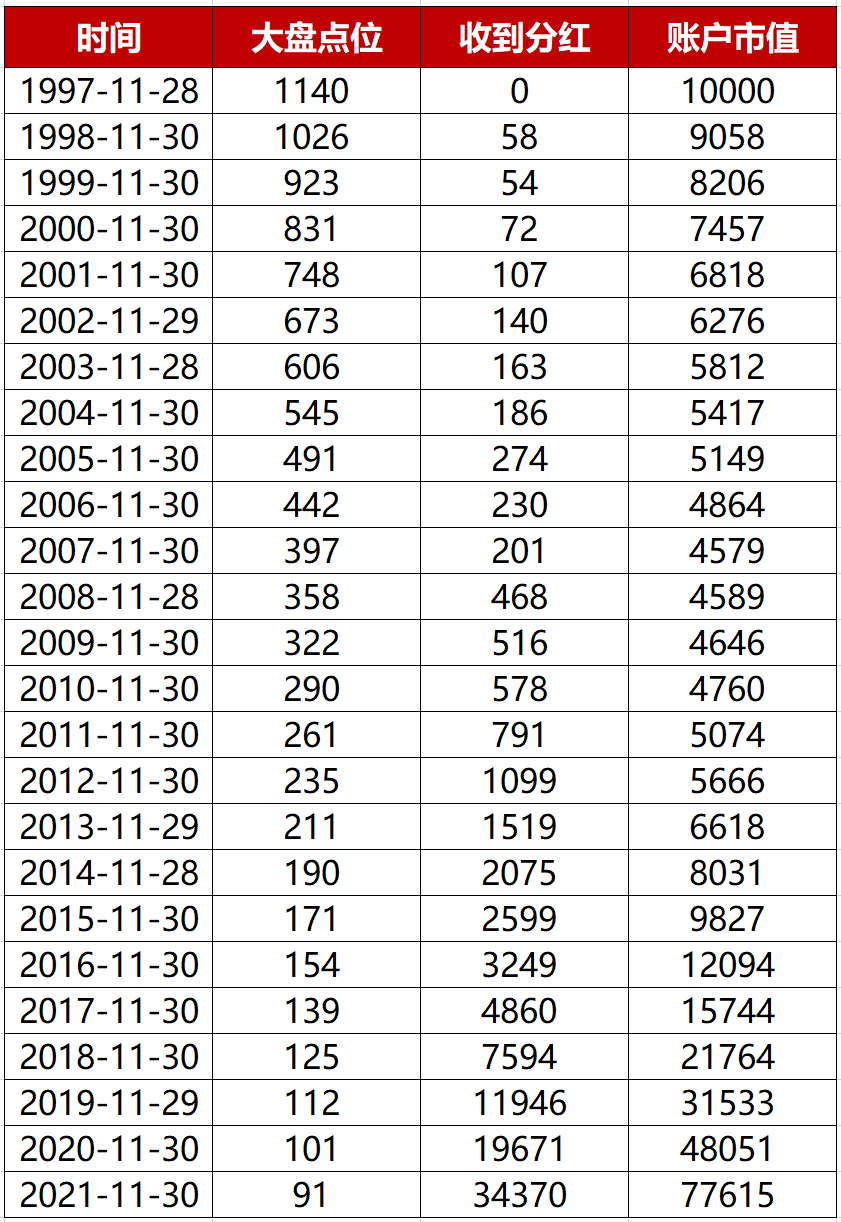

最新仓位集中配置新能源上游的华友钴业、当升科技、盛新锂能等标的。从长期看来,郑泽鸿先生善于从价格周期和竞争格局的变化中判断行业拐点,动态捕捉不同时期新能源板块的细分景气赛道,通过公司产品壁垒、护城河和管理层筛选景气行业里面的优秀龙头公司,2019年下半年和2020年下半年华夏能源革新A左侧大幅增持相关个股,抓住了阶段性的投资机会,获得穿越整个行业周期的超额收益。

其他在管产品分析

华夏核心制造A(012428.OF)稳健布局国内制造业升级的时代趋势,华夏成长先锋一年持有A(013389.OF)均衡配置把握全市场优质成长股机会。随着投资研究经验的不断丰富,郑泽鸿先生的能力圈也在持续外扩,基金投资范围的扩大有利于组合均衡配置,有效控制波动和回撤,更加适合风格多变的市场。

风险提示:报告数据均来自于历史公开数据整理分析,存在失效的风险;历史业绩不代表未来。

发布日期:2021-12-09

免责声明

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。