来源:证券市场周刊

四方光电产品结构以光学技术为主,光学技术在部分领域运用存在其局限性,公司存在研发未能突破相应技术限制导致产品竞争力不足的风险。此外,四方光电芯片、探测器等核心部件以境外采购为主,在国际贸易形势不确定性增大的背景下,相关风险值得关注。

本刊记者 吴加伦/文

2020年9月8日,四方光电股份有限公司(下称“四方光电”)IPO申请获得上交所科创板上市委的审核通过,证监会于2021年1月5日同意四方光电的注册申请。在审核过会近5个月后的2月9日,四方光电终于成功登陆科创板。

此前,公众号“天下公司”曾发表文章《四方光电:净利润缺少现金流支撑 追诉期限届满非刑责挡箭牌》,文中指出,四方光电连续三年经营现金流净额均低于净利润,加上每年不菲的政府补助,其净利润含金量不足。此外,四方光电以追诉期限即将届满为由对实控人涉嫌行贿问题进行抗辩在法律根据上并不充分,而证监会在追诉期限届满前1个月同意注册也有风险。除上述问题外,四方光电在产品技术和零部件采购等方面存在的相关问题,同样值得关注。

核心技术非市场主流技术

招股书显示,2017-2019年及2020年上半年(下称“报告期”),四方光电营业收入主要来源于基于光学技术的气体浓度检测产品,对电化学、半导体等技术类型以及流量、温湿度等可检测性质类型的技术储备有限,与主要竞争对手采用的技术存在一定的差异。

从技术种类来看,目前应用的气体传感器以半导体、电化学、催化燃烧、光学技术为主;前述技术类型因其适合检测的气体种类与场景不同,有其各自主要适用的应用领域。其中,基于红外等光学原理的气体传感器应用时间较晚,主要运用于暖通制冷与室内空气质量监控、新风系统、工业过程及安全防护监控、农业及畜牧业生产过程监控等领域。

Yole Développement统计2017年全球范围内应用电化学、半导体、红外技术的气体传感器占比分别为44.2%、38.3%、15.1%,Mordor Intelligence预测至2020年红外技术市场份额将提升至24.06%。由此可见,目前四方光电产品所运用的光学技术在气体传感器领域的占有率较低,其核心技术非市场主流技术。

四方光电产品主要运用光学技术而非电化学技术,是因为其长期以来专注的应用领域适合采用光学技术,且公司已建立起光学技术相对竞争优势。不过,光学技术在部分领域运用存在其局限性,四方光电产品结构以光学技术为主,其产品市场空间或较为有限。

如在汽车发动机排放实时监测领域,发动机尾气后处理系统所用NOx传感器便难以运用光学技术,其主要原因为:发动机尾气后处理系统用NOx传感器安装于发动机排气管、直接接触高温高污染的燃烧尾气。光学技术所采用的光源、探测器等关键部件难以在前述高温环境下运作,光学传感器亦难以准确测量未经过滤、净化的高污染气体。而固体电解质技术所采用的氧化锆材料具有耐高温的特点,由此技术制造的NOx传感器具有耐高温、耐粉尘、耐振动的特点,更符合汽车发动机排放实时监测领域使用需求。

针对固体电解质O2及NOx传感器制备技术的产业化转化,四方光电已组建专门研发和生产队伍,目前已完成陶瓷芯片产线建立以及封装产线设计,系O2及NOx传感器共用产线;针对O2及NOx传感器所需不同芯片制备工艺,公司现已完成O2传感器芯片样品开发,并正在加大力度研发NOx传感器芯片制备技术。

四方光电也坦言,若公司在研发过程中未能突破基于MEMS工艺的金属氧化物半导体技术、基于电化学原理的固体电解质传感技术及医用、燃气表等气体流量检测关键技术,或产品性能指标未达预期或未能完成新产品的市场推广,公司以光学技术为主的产品结构,将面临产品市场空间有限、不能保持并增强市场竞争力的风险。

零部件依赖外购存在风险

无论是从功能性还是重要性,抑或是从成本占比衡量,芯片、探测器都是传感器和分析仪器中非常重要的核心部件,但是芯片制造属于集成电路细分行业、探测器制造属于光学及声学元器件细分行业,与传感器及分析仪器制造细分行业为不同的行业方向。

芯片、探测器等行业经过多年的发展,已经形成了独立和完整的产业链,对于这些核心部件,国内传感器制造企业基本上是以外购为主。除芯片、探测器外,光源、风扇、PCB等核心部件标准化程度高,市场上存在较多的专业生产此类部件厂家提供成熟的产品,因此大多数传感器企业也采用外购形式配置。

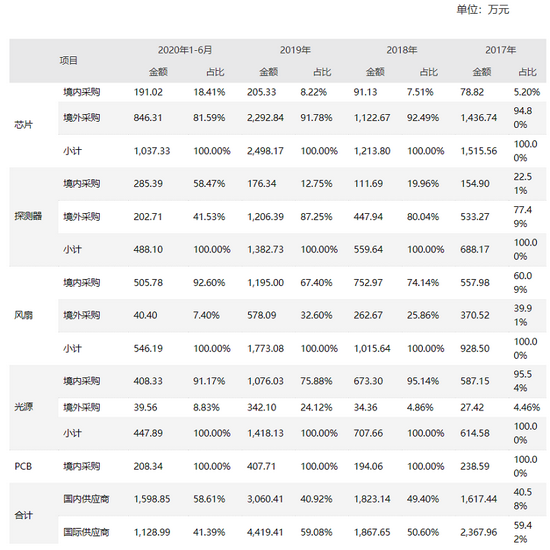

四方光电也并不例外。招股书显示,公司专注于气体传感器、气体分析仪器的整体设计及软件算法等环节,所需的大部分零部件直接向外采购。报告期内,公司主要外购原材料为芯片、风扇、光源、探测器、PCB等,主要原材料的外购情况如下表所示:

报告期内,四方光电外购主要原材料金额分别为3985.40万元、3690.80万元、7479.82万元和2727.84万元,占各期外购原材料总金额的比例分别为65.46%、63.43%、59.87%和58.14%,整体占比较高。如果未来主要供应商不能满足公司所要求的技术、产能或者主要原材料价格持续大幅上涨,将对公司持续生产经营及盈利能力造成不利影响。

四方光电除了较多关键零部件存在外购情形外,其芯片、探测器等核心部件以境外采购为主。报告期内,公司核心零部件的境外采购情况如下表所示:

报告期各期,四方光电自国际供应商处采购零部件金额分别为2638.52万元、2212.69万元、5121.51万元和1532.57万元,占原材料采购总额之比分别为43.34%、38.03%、40.99%和32.66%。其中,公司芯片、探测器等核心部件以境外采购为主,风扇、光源等核心部件以境内采购为主,PCB均为境内采购。从重要性角度来看,芯片、探测器等核心部件的采购对四方光电的生产经营最为关键。

四方光电主要向国际知名厂商采购芯片、探测器等核心部件,在国际贸易形势变化的背景下,国际知名厂商随时会终止向国内提供芯片、探测器等核心部件,进而对公司经营造成不利影响。为防止出现芯片、探测器等核心部件断供等极端情况,四方光电对所使用各类型芯片均在一定程度上实现了国产替代,已具备相关零部件国产化替代技术和方案。此外,公司已加大力度进行各类型芯片和探测器储备,以应对短期内可能出现的不确定性。

对此,四方光电表示,报告期各期,公司直接采购自美国的原材料金额分别为13.97万元、1.82万元、0.37万元和0元,受中美贸易摩擦的影响较小。若受中美贸易摩擦持续升级或其他双边贸易摩擦等因素的影响,公司从欧美终端供应商的采购受到限制,可能会导致公司的成本增加、研发和生产流程延误。若国际政治经济形势出现极端情况,则可能会出现欧美终端供应商封锁、禁售的情况,使得公司主要原材料面临断供的风险,将对持续生产经营造成不利影响。

年终爆款福利!参与投资理财小调查,最高赢取50元现金红包!

年终爆款福利!参与投资理财小调查,最高赢取50元现金红包!