记者 | 张桔

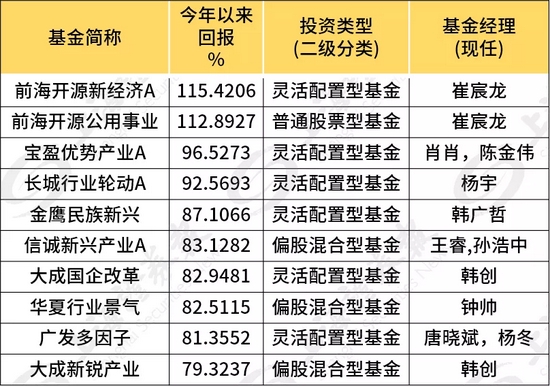

2021年公募基金排名战结果似已初步定局,新锐基金经理崔宸龙业绩大幅领先,有希望复制前年刘格菘和去年赵诣的轨迹。在新锐基金经理集体快速上位的同时,顶流基金经理由于种种原因业绩退步。而《红周刊》记者亦注意到一个有趣的现象,在相对知名度较高的四对明星公募基金经理夫妻中,今年迄今知名度较高的一方,无一例外地输给了自己的另一半。

在如今内地的基金经理圈中,不算孟朝霞和杨宇这对儿汇泉基金“上下级”外,实际较为被基金熟知的夫妻权益掌门还有四对:第一对儿是兴全基金的谢治宇和圆信永丰的范妍,前者自不必多介绍了,后者昔日也曾和洪流搭档拿下过年度股基状元。第二对儿是中欧基金的葛兰和广发基金的费逸,前者是目前内地的“公募一姐”,后者也是状元刘格菘组的爆款基金经理。第三对儿是永赢的李永兴和万家的高源,李永兴目前是永赢基金的副总经理。第四对儿是嘉实基金的常蓁和建信基金的王东杰,前者目前的管理规模几乎是后者的一倍,而两人的缘分或许开始于常蓁曾在建信基金担任过行业研究员。

那么,不在同一战壕里并肩战斗的夫妻双方,他们为何业绩差异明显?2022年他们又会剑指何方呢?

在管规模成为业绩分水岭

震荡市轮换加速助夫妻业绩“逆转”

首先,夫妻档之间在管产品的规模差异明显。天天基金网的数据显示,三季度末谢治宇的在管规模达到了938.07亿元,而范妍的规模却只有213.54亿元。相比谢治宇,公募一姐葛兰的规模更是达到970.01亿元,但是她的先生费逸在管的规模却只有91.50亿元。对比来看,另两对的业绩差异没有这样的悬殊:永赢的李永兴目前在管规模大约是112.07亿元,他的太太高源管理的规模是20.57亿元。嘉实的常蓁在9月30日的管理规模是136.70亿元,而她的先生王东杰管理规模为51.36亿元。

附表 四对明星公募掌门相关情况一览

从规模数值来看,某种程度上带货规模的差异,真实地反映了夫妻两人知名度的高低。但是,再看今年迄今所管产品的业绩回报,记者发现却恰好和规模相反。比如谢治宇和范妍,谢的产品今年基本可以算是零涨幅,其中表现最好的兴全合润年内上涨也不到2.5%,对比看范妍实现了在管产品的全线飘红,同时多只产品年内涨幅超过10%。相似的场景也发生在葛兰和费逸的夫妻档上,“医药一姐”葛兰在管产品中,除去中欧明睿新起点超过20%表现尚可外,其余的基金中,表现最好的也不过是刚好4个点,甚至她的两只老牌药基目前还在亏损。反观她的老公费逸,记者发现其全部在管基金的年内业绩表现都突破了10%。而另两对儿的情况也如出一辙,王东杰在管产品全部实现年内小幅上涨,但他的太太常蓁基本上是在管产品全线亏损。同样,高源在管的一只药基实现了超18%的上涨,但是她的先生李永兴基本可以算是全线亏损,特别是在管的三只基金目前净值增长率下跌超过10%。

或许基金投资者会心生疑问,即便不在同一战壕打拼,但是同行的两口子之间难免交流业务,从而会导致持仓出现雷同呢?不过根据《红周刊》记者的研究,几对儿夫妻彼此之间的持仓重叠度分化较大。进一步从四组的情况来看,相对有一定重合的还是王东杰和常蓁。对比两人的代表作建信大安全和嘉实回报混合,三季报显示,两人的十大重仓股中包括宁德时代、贵州茅台、五粮液、星宇股份、海康威视重合,整体看或许是当初一起师出同门的缘故,两人的投资风格颇有几分相似,基本都是在全市场风格的基础上投资细分赛道龙头股。

整体来看,相对风格差异最大的当属谢治宇和范妍这一对金牌夫妻档,同样是对比三季报两人的代表作兴全合润和圆信永丰优加生活,当季的十大重仓股中两人竟然无一只重叠。谢治宇的投资风格大致属于均衡成长,他主要从成长性和估值匹配的角度自下而上选择公司。而他的夫人范妍则擅长宏观大势分析,策略分析师出身的她擅长从上而下看待二级市场。

而她的一些长期持有的股票年内表现也颇为争气,比如抚顺特钢。记者注意到,该股从去年四季度开始就牢牢地占据着十大重仓股的前三,而今年到目前的涨幅已经超过60%。似乎两人重仓中近期唯一的重叠出现在普洛药业上,不过在圆信永丰优加生活的十大重仓股中,普洛药业今年一季度上榜前十,但二季度范妍小幅减仓该股,普洛药业也下滑到重仓股的第十位,不过到了基金三季报,普洛药业就从前十中消失了。

在分析今年结构性市场与往年不同时,范妍书面回复记者:“如果按照量(工业产量、销量、GDP增速)、价(大宗商品价格、PPI、CPI、消费品价格)这两个变量来划分经济所处的象限(通常可以分为四个象限——量升价升、量跌价升、量跌价跌、量升价跌),那么目前来看,我们处于“量跌价升”的象限。上游行业的盈利增长跟随价格,下游行业的盈利增长跟随量。因此整体来看,周期性行业是今年涨幅较大的板块,而传统的消费行业涨幅偏低。由于经济增长的主线相对偏弱,题材股、主题投资、有长期成长空间的板块更受到市场的追捧。”

布局跨年行情明星夫妻思路部分曝光

谢治宇、范妍、葛兰近期调研这些标的

进入最后一月,对于四对儿公募基金经理夫妻来说,今年的年度成绩大体已经盖棺定论,而马不停蹄地调研布局来年的重仓股标的,或许才是当务之急。根据《红周刊》记者对Wind资讯的梳理,他们中的部分人最新调研公司曝光。

首先是谢治宇,11月2日他通过视频会议的方式,与公司另一权益名将陈宇一同调研了德赛西威。根据记者对近期季报重仓股的梳理,该股似乎并未上榜谢治宇的重仓名单。实际此前的7月下旬,谢治宇也同样调研过德赛西威,不过该股在陈宇目前掌管的两只基金中已经位列前三。德赛西威虽然流通盘不到千亿,但是目前最新的滚动市盈率已经超过100倍,这或许也是谢治宇踌躇犹豫的地方。毕竟从以往的持仓看,涉猎均衡的谢治宇似乎对新能源产业链上的标的覆盖甚少。

不过,上周谢治宇在出席一场公开活动时,重点谈到的不是新能源而是零售行业。他强调:“电商仍旧是零售行业关注的重点,此外,传统线下零售方面,主要关注两类机会:1)线下零售的行业出清与胜者为王的演变;2)关注能否出现整合中国680万家夫妻老婆店的零售管理类公司。”

当然,他的夫人范妍也同样积极调研,10月下旬以来她分别调研了森马服饰、法本信息、青松股份、贝瑞基因、爱施德,谱尼测试、嘉元科技、锐明技术等。而记者注意到,这些她近期调研的股票,几乎都没有在三季度进入她的前十。而这是否昭示着范妍明年投资思路会大变呢?

在谈到四季度乃至明年的投资思路时,范妍书面回复记者表示:“四季度,相对明确的是经济增长的压力仍在逐步变大,而对冲性的政策出台还需要时间和空间。因此行业配置上,我们偏向三个方向:一是增长较为确定的板块,如军工、医药、电子国产替代供应链、环保等行业。二是行业景气处于底部,有望景气反转的行业。”

“此外,周期性行业虽然和经济强相关,但是周期性行业的盈利能力取决于供需的平衡关系,需求虽然并不旺盛,但供给的压力更大一些。全球范围内都在以碳中和为使命,ESG要求以及绿色金融的压力下,传统高耗能行业的投资空间被压缩,使用资源的成本未来仍将逐步上升。因此,供需紧平衡的行业仍将是配置的一个方向。我们依旧看好景气度好而估值合理的公司及行业。”范妍如是强调。

最后要提到的还是“医药一姐”葛兰,从10月下旬以来她仅参与了两次联合调研,分别调研的公司是华阳集团和义翘神州。值得注意的是,义翘神州成功开发奥密克戎变异株重组蛋白而震惊业界。

根据公司12月2日公告,为支持全球科研抗“疫”,经过紧急启动研发,仅用6天时间就完成了从分子构建,到细胞培养、蛋白纯化、质量检定等一系列工作,于12月1日成功生产出奥密克戎变异株RBD蛋白试剂,并第一时间提供给相关机构开展研究。目前该蛋白试剂已上线对全球销售,奥密克戎(Omicron)变异株的其他蛋白和抗体试剂也将陆续发布。

值得注意的是,这两家公司也没有在葛兰上一季的十大重仓中上榜!