据银保监会官网显示,近期又公布了一大波银行处罚,梳理来看,被罚原因多涉及贷款“三查”不尽职、贷款资金被挪用等。

因贷款资金被挪用等10项违规

华夏银行重庆分行遭罚没652万元

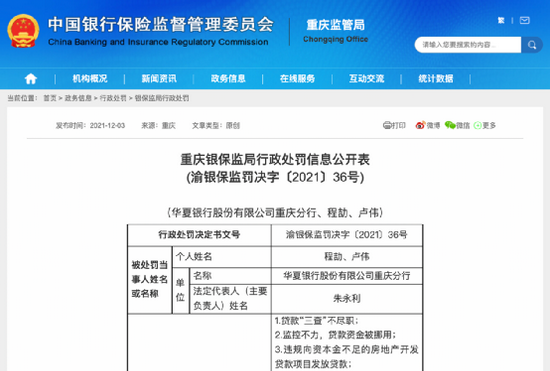

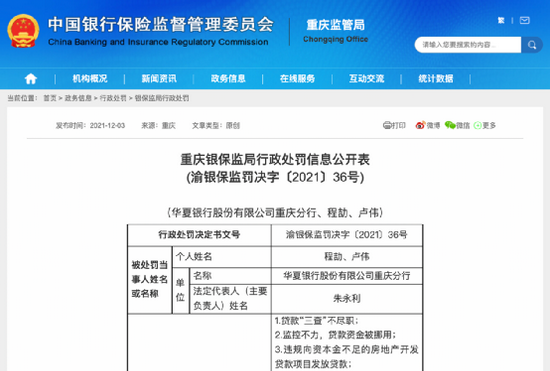

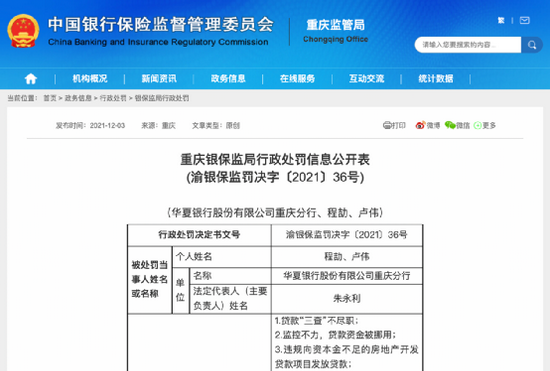

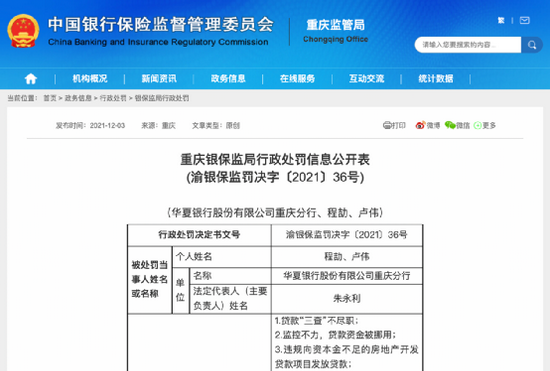

近日,中国银保监会重庆银保监局公布的行政处罚信息公开表(渝银保监罚决字〔2021〕36号)显示,华夏银行重庆分行因涉及10项违法违规事实,遭罚没652万元。

具体来看,华夏银行重庆分行涉以下十项违法违规行为:贷款“三查”不尽职;监控不力,贷款资金被挪用;违规向资本金不足的房地产开发贷款项目发放贷款;委托贷款资金违规流向房地产市场;内部控制不到位,发放借名贷款;银行承兑汇票贴现资金回流出票人,部分作为质押存单滚动开立银行承兑汇票;流动资金贷款用于固定资产项目垫资;个人出国金融贷款业务存在以贷转存;掩盖资产质量;转嫁成本或变相提高企业融资成本。

银保监会重庆监管局依据《中华人民共和国银行业监督管理法》第四十六条、第四十八条;《中华人民共和国商业银行法》第七十四条,对机构罚没共计652.43万元;同时对两位负责人作出相应处罚。

12月2日,华夏银行另一家分行也被罚款35万元。根据皖银保监罚决字〔2021〕55号披露,华夏银行合肥分行因以贷款承接形式掩盖信贷资产质量,安徽银保监局决定对其处以罚款35万元。

江苏银行北京分行被罚490万元

此外,江苏银行北京分行也于近日收到大额罚单。12月3日,北京银保监局披露的行政处罚信息公开表显示,江苏银行北京分行因“七宗罪”,被罚490万元。

其主要违法违规事实包括:采用不正当手段发放贷款;固定资产贷款项目审批要件不齐全;固定资产贷款管理严重失职;贷后管理不审慎导致个人消费贷款资金违规进入投资等限制性领域;同业投资业务违规接受第三方金融机构信用担保;同业投资业务项目审批要件不齐全且投后管理不到位导致部分资金被挪用;同业投资业务资金占比超监管要求。

北京银保监局指出,上述情况违反了《中华人民共和国商业银行法》第七十四条、第八十九条;《中华人民共和国银行业监督管理法》第四十六条、第四十八条。

因此责令江苏银行北京分行改正,并给予合计490万元罚款的行政处罚;对两位负责人给予禁止3年内从事银行业工作的行政处罚;同时对其他多位相关负责人处以警告或罚款。

大连监管局一口气发布9则罚单

除此之外,12月6日,银保监会大连监管局一口气发布9则罚单,涉及三家银行的分支行。

根据大银保监罚决字〔2021〕45号行政处罚信息公开表显示,哈尔滨银行大连分行因虚假资产转让掩盖不良。银保监会大连监管局根据《中华人民共和国银行业监督管理法》第四十六条,对其处以五十万元罚款。同时,哈尔滨银行大连分行因掩盖信用风险暴露,被罚50万元,

鞍山银行大连分行涉及的主要违法违规事实为未对集团客户统一授信,银保监会大连监管局根据《中华人民共和国银行业监督管理法》第四十六条,对其责令改正,并处三十万元罚款。同时,鞍山银行大连分行再因贷款“三查”不尽职,被处五十万元罚款;因票据业务贸易背景审核不尽职,被处三十万元罚款。

此外,交通银行股份有限公司大连南关岭支行由于贷前调查不到位、贷后管理不尽职等,银保监会大连监管局根据《个人贷款管理暂行办法》第四十二条、《中华人民共和国银行业监督管理法》第四十六条,决定对其责令改正,并处三十万元罚款。

多家银行因贷款业务违规收罚单

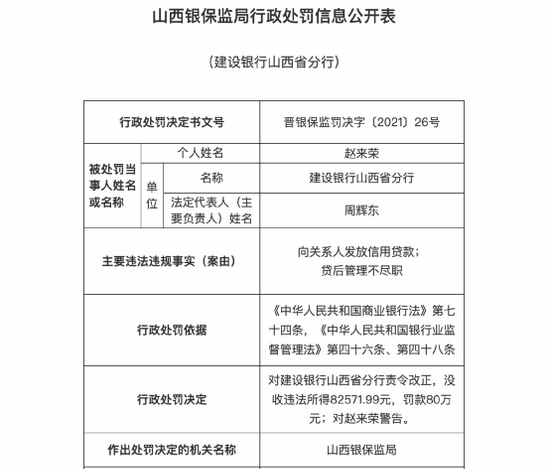

12月1日,晋银保监罚决字〔2021〕26号行政处罚信息公开表显示,建设银行山西省分行因向关系人发放信用贷款;贷后管理不尽职两项违法违规事实,山西银保监局对建设银行山西省分行责令改正,没收违法所得82571.99元,罚款80万元。

据银保监会江苏监管局官网显示,中国农业发展银行扬州市分行也于近日收到三则罚单。其中,因贷款资金用途管控不到位、贷款资金用途管控不到位负管理责任、贷款资金用途管控不到位负管理责任等,合计被罚50万元。

工商银行台州分行因违规操作并泄露个人存款账户交易信息,中国银保监会台州监管分局根据《中华人民共和国商业银行法》第七十三条,对其罚款人民币27万元。

12月1日,中国民生银行股份有限公司天津保利香槟小微企业专营支行也收到罚单,主要违法违规事实包括以贷转存;贷后管理不尽职,信贷资金未按约定用途使用。天津银保监局依据《中华人民共和国银行业监督管理法》第四十六条第(五)项,决定对其罚款合计人民币60万元。

山西尧都农村商业银行因违反规定屡次漏报、错报银行业监管统计报表,山西银保监局对其责令改正,并处罚款30万元。

光大银行太原迎泽大街支行因办理无真实贸易背景的银行承兑汇票,山西银保监局对其责令改正,罚款40万元。

厦门银行一天领5张罚单

12月1日,银保监会福建监管局披露了8则行政处罚信息公开表,其中有多则罚单指向厦门银行。

据显示,厦门银行股份有限公司漳州分行因政府融资平台贷款管理不审慎,银保监会漳州监管分局对其处以30万元罚款。

厦门银行宁德分行因贷款“三查”不尽职,被罚40万元;厦门银行南平分行因违规要求地方政府为企业授信出具还款承诺,被罚30万元;厦门银行龙岩分行因向四证不全的房地产项目发放委托贷款,遭罚25万元;厦门银行泉州分行因发放流动资金贷款用于固定资产投资,被罚40万元。

此外,福建上杭农村商业银行因贷款“三查”不尽职;向公职人员发放经营性贷款;未按规定认定关联方,未按规定管理重大关联交易行为等三项违法违规行为,被处罚款110万元。

福建上杭农村商业银行龙岩支行因向不符合条件的借款人发放贷款,龙岩监管分局对其处以罚款30万元;福建上杭农村商业银行兴城支行因个人经营性贷款贷前调查不尽职、贷后管理不到位,被罚30万元。

抓紧本年度最后时机!8.xx%理财券抢购通道来了,数量有限,每位用户限领一次!