12月3日,“南方财经国际论坛2021年年会·南财之夜暨金帆奖颁奖典礼”在广州举办,活动现场揭晓了2021年度金帆奖各大奖项。财通资管凭出色的主动管理能力、长期稳定的业绩表现荣膺“2021年度卓越主动管理券商公司”大奖,再度蝉联这一重量级荣誉。

“金帆奖”已连续举办至第六届,以公开透明的客观数据为基础,辅以独立严苛权威的评价体系,遴选出优秀金融机构与上市公司,具有很高的专业性及权威性。

财通资管作为券商资管子公司的新锐代表,在财富管理转型大潮之下,较早聚焦主动管理能力的提升,逐渐成为探索主动管理道路、打造核心竞争力的转型领跑者。中基协数据显示,截至今年三季度末,有4家券商资管主动管理规模占比超过90%,财通资管位列第二,主动管理规模超2100亿元,在总管理规模中占比达94.97%。

提升主动管理能力,人才和理念机制缺一不可。财通资管注重以人才筑牢主动管理之基,汇聚了一支价值观一致、务实进取的精英管理团队,吸纳了大批专业勤勉的优秀人才,投研团队成员近100人。而这股人才“虹吸力”来自于公司“市场化、专业化、扁平化、人性化”的管理机制,特别是在投研方面,构建3年以上的长期考核激励机制,引导通过长期的基本面系统研究挖掘优质公司、看清长期趋势不被短期热点扰动,最终实现价值投资的知行合一。

财通资管固收公募投资部总经理李杰受邀参与“2021年基金业趋势主题:‘固收+’新趋势”圆桌论坛,介绍了财通资管“固收+”的特色道路,并展望跨年投资策略。以下为交流实录:

主持人:2019年以来,“固收+”基金经历了又一轮扩容。尤其在今年权益类产品整体收益下滑的情况下,波动较小的“固收+”产品热度再次提升。您如何评价今年的“固收+”市场?

李杰:我觉得可以用三个字概括今年的“固收+”市场。

第一个字“上”,规模上台阶。2021年至今,“固收+”基金发行数量接近400只,发行规模合计近5000亿,规模已超过2018-2020年三年的总和,越来越多的资金涌入“固收+”赛道。

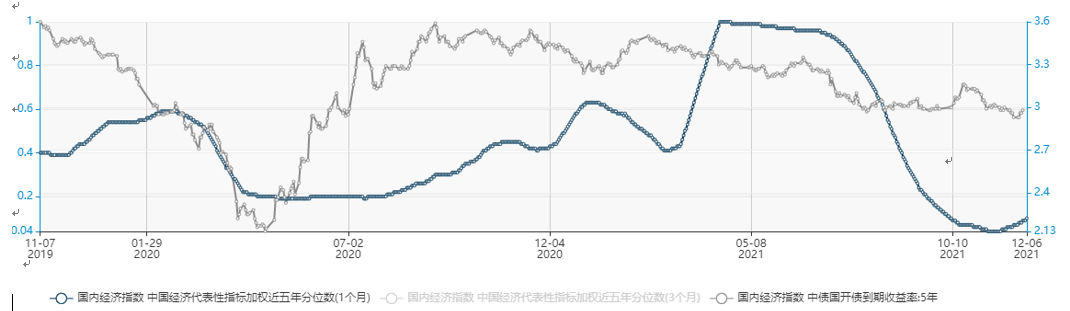

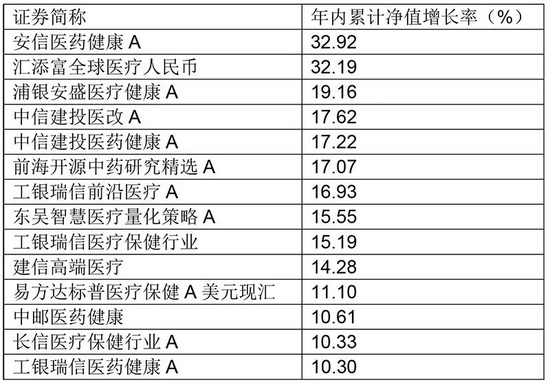

第二个字“下”,收益下台阶。2021年纯债基金的收益中位数为3.6%,“固收+”基金的收益中位数为5.5%,增厚收益的效果依然不错,但是跟2020年“固收+”基金的收益中位数9.3%相比,收益明显降低,主要两个原因:一方面纯债部分收益处于历史低位,另一方面权益市场震荡加剧,赚钱效应较差。

第三个字“新”,新的资金,新的客户,新的产品。“固收+”产品的大幅扩容需要大量的客户服务和投资者教育工作。以财通资管为例,我们在产品的设计、渠道的选择、销售的前中后等各个环节投入了大量的人力物力,一是为了提高投资者的持有满意度,二是为了充分揭示风险,让客户选择到匹配自己风险收益类型的产品。

主持人:“固收+”基金包含的产品种类十分丰富,您认为投资者应该如何选择配置各类“固收+”产品?

李杰:我建议可以分“三步走”。

第一步,投资者需要了解自己的风险偏好:未来理财产品净值化将成为主要形式,对于投资者来说,如果投资者风险偏好非常低,不能接受任何亏损,那么“固收+”或许并不合适,因为“固收+”虽然相对稳健但不等于“保本” ;反过来,如果投资者风险偏好非常高,那也需要斟酌一下,因为“固收+”产品不是高收益回报型的产品。

第二步,投资者最好是用中长期的资金去投资“固收+”产品。“固收+”产品的波动性要高于纯债产品,短期存在回撤的可能,一年以上资金为佳,胜率相对会更高。我们回溯了近三年“固收+”基金胜率数据:持有一个月的胜率为71%,持有三个月的胜率为83%,持有半年的胜率为93%,持有一年的胜率为96%,可以看到,随着持有时间增长,投资胜率明显提升。

最后,挑选适合自己的“固收+”产品。“固收+”产品类型很多,以财通资管“固收+”产品为例,我们会根据回撤控制目标和收益实现目标拆分成更细的“固收+”赛道,对每个产品有清晰的定位,方便投资者选取。我们建议投资者可以用定量和定性相结合的方式考量基金标的,主要从历史收益回撤情况,股债配比,基金经理履历,管理人综合能力等维度去挑选适合自己的产品。

主持人:债券等固收类资产是“固收+”产品的配置基底,去年以来“固收+”产品企业债的配置比例有所降低,金融债的配置比例有所抬升。站在12月初的时间节点,能否展望一下“固收+”产品债券资产的跨年配置策略?

李杰:企业债配置比例降低和目前信用利差处于历史极低值有关,以3年AA城投为例,目前信用利差处于3.5%的历史分位,再加上供给收缩带来的资产欠配,机构增配金融债就很好解释。以市场存续二级债基为例,三季度金融债平均仓位为27%,相较于二季度上升了2%。

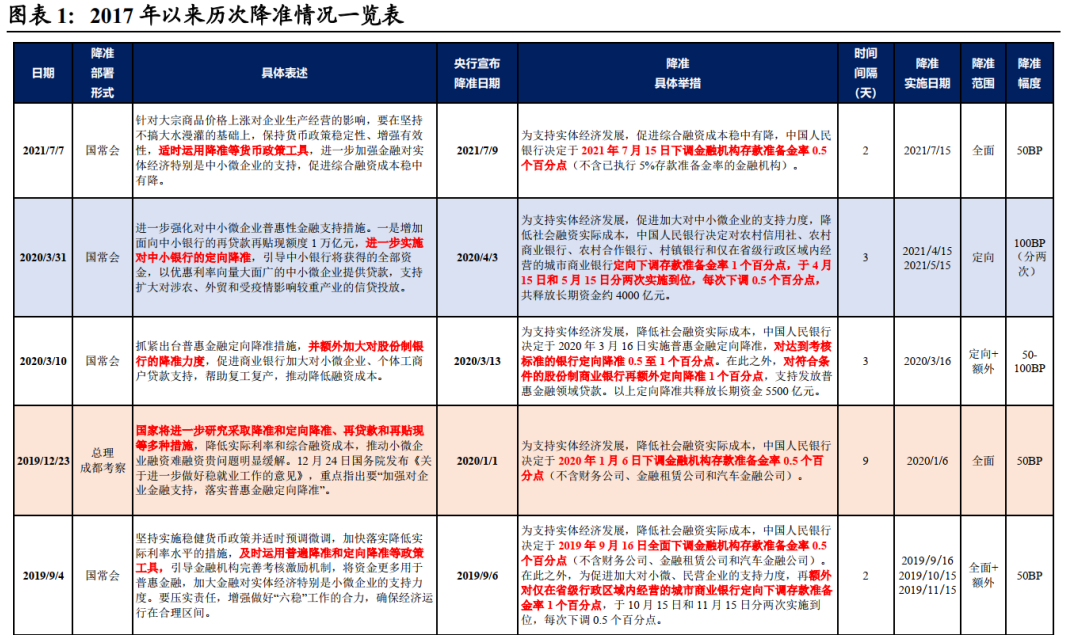

展望明年债市,考虑目前经济基本面和货币环境,利率债预计继续维持低波动的态势,长久期利率债仍具有不错的配置价值,机会要大于风险;当前信用利差处于历史低位,主要原因是近一年资金面宽松,回购利率较低,机构加杠杆套息差需求增加,带动信用利差不断下移。预计未来半年,资金面仍将以稳为主,但目前的息差水平有限,信用债配置上建议保持中性的久期策略。

最后,需要提防经济增速下台阶带来的潜在信用风险,组合上不宜做过度资质下沉。以财通资管为例,我们将信评作为第一道防线,注重实质性信用风险的把控,要求信评团队深度参与到二级市场,跟交易对手充分交流,从二级市场交易价格反推,尽可能获得完整信息,了解信用全貌。