来源:证券市场周刊

上市公司收购的生长激素仍处于临床状态,即便最终上市,其相比竞争对手也并没有优势。

本刊记者 杜鹏/文

济川药业(600566.SH)是一家中成药上市公司,近日宣布斥资超20亿元进入生长激素领域。市场预期其成为下一个长春高新(000661.SZ),复制后者的高成长故事。预期虽然美好,但是这笔大投资面临的重大不确定性和风险也不容忽视。

同时,此举背后的动机也不单纯,可能是为了帮助定增资金解套,以及可转债顺利转股。

豪赌风险大

11月10日晚间,济川药业发布公告称,公司与天境生物签署战略合作协议,天境生物许可济川药业在大陆地区进行长效重组人生长激素伊坦生长激素(下称“TJ101”)的开发、生产及商业化,济川药业支付2.24亿元的首付款以及不超过17.92亿元的开发及销售里程碑付款以及一定比例的IP授权提成,合计20.16亿元。

重组人生长激素主要用于治疗儿童生长激素缺乏导致的矮小症,可分为粉针、水针和长效剂型。其中,长效剂型实现了周频次注射,在疗效和患者依从性上具备明显优势。TJ101属于长效剂型,适应症为儿童生长激素缺乏症。

消息发布后,济川药业股价连续两日“一字板”,第三日盘中最高涨幅8.38%,三天最大涨幅31.15%,市值上涨接近50亿元。这背后的逻辑是,市场预期济川药业有可能复制长春高新的高成长故事。

近年来,随着生长激素治疗的接受度逐年提升,国内生长激素销售额增长迅速,市场规模从2016年的20亿元左右上升到2020年接近80亿元。长春高新核心子公司金赛药业是国内生长激素市场最大玩家,剂型全面,其销售额从2016年的13.79亿元增长至2020年的58.03亿元,净利润从4.96亿元增长至27.6亿元,推动长春高新连续多年高增长,股价期间最大涨幅超10倍。

有长春高新作为先例,市场对济川药业有美好预期不足为怪,但是要想从预期变为现实,济川药业面临的不确定性和高风险不容忽视。

根据公告,TJ101目前仍处于临床III期试验。药物研发的特点是高收益和高风险并存,即便其已经进入临床三期,但是同样面临研发失败的风险。一旦失败,济川药业投资款将彻底打水漂。

即便最终研发成功,从国内同行的研发历史来看,TJ101从临床三期到获批上市可能也需要等待很长时间。

目前,国内获得长效生长激素制剂上市许可的企业仅有1家,为长春高新的聚乙二醇重组人生长激素注射液,产品名为金赛增。该产品于2007年4月进入三期临床,2014年1月获批上市,期间耗时接近7年。

除了上市的金赛增以外,目前国内还有六家企业在研发长效生长激素制剂,进度最快的是安科生物(300009.SZ)的PEG-rhGH长效制剂,目前正处于报产上市阶段,该产品进入三期临床试验的时间点在2016年左右,2018年完成临床研究、开始申报生产,市场预计不久将获批上市,期间耗时6年左右。

可以看出,长效生长激素制剂从进入临床三期到获批上市会非常漫长。TJ101进入三期临床试验的时间点在2020年8月,参照同行研究进度,获批上市节点大约在2025年以后。即便最终成功上市,其将直接面临最强大的竞争对手长春高新。

长春高新核心子公司金赛药业生长激素2020年市占率约为78.4%,具有技术优势以及深耕多年形成的渠道优势,且在积极推进针对SGA(小于胎龄儿)所致矮小、儿童特发性矮小、成人生长激素缺乏等新适应症的研发,研发进度遥遥领先对手。此外,金赛药业早在2017年就开始布局口服剂型生长激素,口服生长激素一旦上市,将显著改变生长激素格局,市场预计有望在2023年实现突破。

因此,面对长春高新的先发及产品持续领先优势,TJ101获批上市后的销售恐将面临巨大不确定性。从目前的研发进度来看,安科生物和特宝生物(688278.SH)都会显著领先于TJ101获批上市,这两者均是TJ101上市后的强劲竞争对手。

更值得担忧的是,TJ101选择的技术路线相比竞争对手也不具有优势。目前长效生长激素采用的技术路线主要包括聚乙二醇修饰、融合蛋白、微球、脂质体、定点突变等,其中聚乙二醇化是目前药物长效化的主流解决方案,金赛药业、安科生物、特宝生物采用的均是此方案,而TJ101是国内唯一进行III期临床试验且基于Fc融合蛋白的长效生长激素。相比该技术路线,国金证券研究报告称,聚乙二醇化是世界先进的药用分子修饰和给药技术,具有减毒、降低免疫原性、延长半衰期、改变组织分布提高靶向部位浓度等突出优点。国金证券研究报告统计的长效生长激素临床试验数据显示,TJ101临床二期的不良事件发生率高达69.2%-84.6%。

最后,TJ101所处的生长激素行业目前也正在面临来自集采的压力。9月30日,广东省药品交易中心发布《广东联盟双氯芬酸等153个药品集团带量采购文件(征求意见稿)》,重组人生长激素被列入清单中;地方采购很可能是国家集中采购的预演,市场对生长激素集采全国推广的担忧不断加剧。

动机不单纯

济川药业豪赌生长激素拉升股价背后的动机可能也并不单纯。

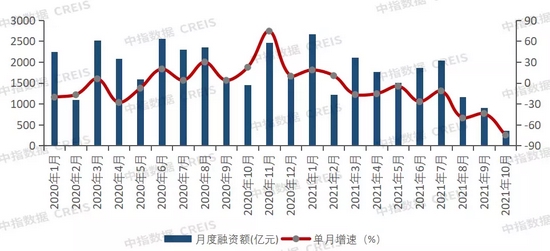

2020年10月29日,济川药业完成14.05亿元定增,认购对象共有19家,包括广发证券、华夏基金、创金合信基金等金融机构,以及张希斌和凌超两位自然人,发行价格为19.16元/股,锁定期只有6个月。

市场或许并不看好本次定增,济川药业股价自2020年10月29日的21.86元/股一路下跌至2021年8月20日的最低价14.37元/股,最大跌幅34.26%,定增资金被深度套牢。

在进入生长激素消息发布前的11月10日,公司收盘价17.75元/股,仍然显著低于定增价格。

在股价持续低迷的情况下,济川药业完全有足够的动力采取措施拉升股价,从而给捧场的定增资金一个交代。在上述利好消息公布后,公司股价最高冲至23.28元/股,帮助定增资金解套的目的已经达到。

除了本次定增以外,济川药业还有一笔完成于2017年11月的可转债融资,金额总计8.43亿元,资金用于3号液体楼新建(含高架库)项目、口服液塑瓶车间新建(含危化品库)项目、杨凌医药生产基地建设项目和综合原料药车间新建项目;最新转股价格23.4元/股,有效期五年,到期日为2022年11月13日。

对于上市公司而言,普遍都喜欢可转债顺利转股,不用再还债务。济川药业过去一年的股价大幅低于可转债转股价格,管理层发布利好维护股价显然有利于可转债转股。

2014年,济川药业通过借壳方式实现上市。

自借壳上市至今,其账面上就一直不缺钱,但却热衷融资,包括3次定增和1次可转债,据统计融资金额高达35.77亿元,而其2014-2019年期间的分红金额合计32.63亿元,实际控制人曹龙祥直接和间接持有上市公司股份的比例为69.16%,成为最大受益人。

在大手笔融资之后,济川药业居然连续多年实施大比例分红,2014-2019年分红比例均在59%以上。据统计,公司2014-2020年累计分红金额36.63亿元;实际控制人曹龙祥直接和间接持有上市公司股份的比例为69.16%,成为最大受益人。

与高分红形成鲜明反差的是,济川药业在募投项目上却舍得不花钱,进展缓慢。

根据2021中报在建工程科目披露,中药五车间项目、中药六车间项目的预算投资金额分别为2.44亿元、1.84亿元,2021年上半年新增金额均为1.32万元,期末工程累计投入占预算比例分别为12.54%、12.9%。在建工程新增额只有万余元,基本也就意味着该项目实际上处于停工状态,其他的在建项目进度也不是非常乐观。

济川药业募投项目进展缓慢,与其主业增长乏力有关。公司主业是中药产品,包括蒲地蓝消炎口服液、小儿豉翘清热颗粒、雷贝拉唑钠肠溶胶囊等。受医保及中药政策等多方面影响,公司营业收入近年来持续下降,2018-2020年销售额分别为72.08亿元、69.4亿元、61.65亿元。

2021年前三季度,公司收入增长25.39%至54.09亿元,净利润增长32.56%至12.72亿元。不过,业绩增长主要原因是2020年疫情造成的基数过低,从净利润看尚未恢复至疫情前的2019年同期水平。

《证券市场周刊》记者给济川药业发去了采访函,截至发稿未收到上市公司回复。

8.××%理财券,额度有限先购先得,每位用户限购一次>>