有人说,投资就是时间的函数,很多人也了解长期投资、价值投资的意义,但实际操作上,坚持长期价值投资并不是一件简单的事情,因为这本来就是一件“逆人性”的事情。

很多人买基金时会下决心一定要长期持有,但持有过程中却往往管不住自己的冲动,频频想要申赎。尤其是在以下三个时间点,想赎回基金的冲动可能尤其强烈:

第一种,当买入基金后短期就出现超额收益时。如果一只基金一个月就上涨20%,可能很多人都忍不住想要赎回,并且就此滋生了贪婪心理,认为投资是一件“短期就能得到高额收益”的简单事情。但事实却是,短期投机可能有几次运气好能赚到钱,但长此以往出现大额亏损的概率却非常大。

第二种,当基金从亏损到回本的那一刻。市场不好,基金亏了一年,当行情回暖基金终于回本,你会不会有一种如释重负的感觉?相信很多人都想赶快“落袋为安”吧。但我们投资基金就是为了回本吗?如果你此时控制不住自己的手,很可能会错过后面的行情。

第三种,当之前盈利还不错的基金出现较大回撤的时候,会很想卖出基金保住盈利。在行情好的时候已经获得了30%的收益,近期市场出现调整回撤达到了10%,看到收益逐渐减少,会产生严重的损失厌恶,想要卖出落袋为安。股票市场没有只涨不跌,即使是在牛市中,波动调整也是常态,如果忍受不了波动提早卖出,很可能就无法看到顶峰的风景。

这三种情况拿不住基金都属于人之常情,如何跳出市场情绪做出“逆人性”的选择?选择定开型基金是一种比较理想的方式。

为什么这么说呢?下面就跟东方小红一起了解了解。

三年定开基金,

直击“基金赚钱而基民不赚钱”痛点

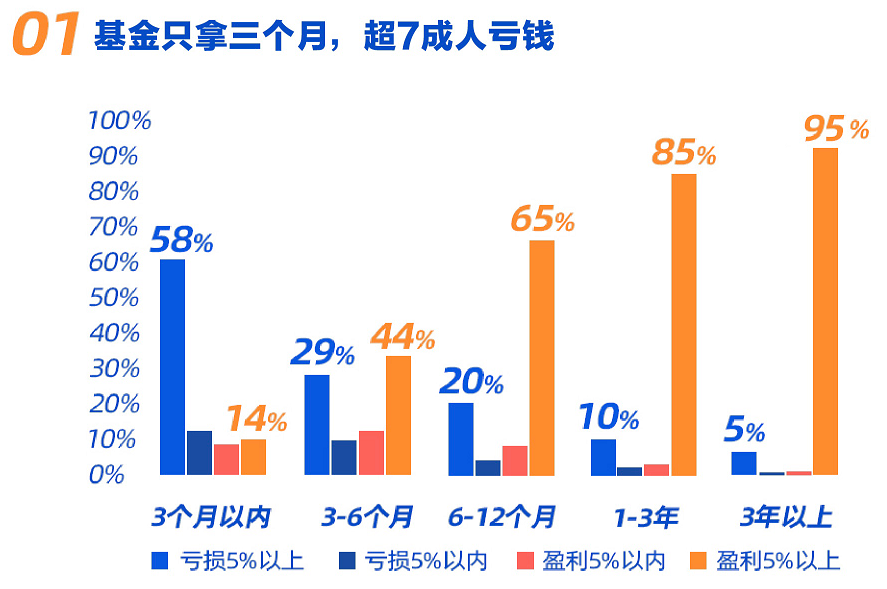

根据2021年支付宝理财智库发布的报告显示,以支付宝近一百只产品为例,持有基金时长在3个月以内的用户,超7成都是亏损的,而持有基金时长超过一年的用户中,近9成是赚钱的。随着持有时间的不断延长,投资者盈利的比例不断提升,当持有时间在3年以上时,有95%的投资者盈利5%以上。

由此可见,拉长持有基金时长,的确可以显著提高获得正收益的概率,并直接提高收益率。如何克服内心冲动,管住自己的手呢?对于普通投资者来说,三年定开型基金的机制可以直击这种痛点——

三年时间接近于一个较完整的市场周期,基金份额三年开放一次,来抑制大家的赎回冲动,避免陷入追涨杀跌的误区;基金经理也可以从容地按照中长期策略做好投资,免受基金申赎带来的影响,以期提升投资者的投资体验。

正在发行的东方红睿和三年定期开放混合型证券投资基金(基金代码:A类169109,C类012439)就是一只三年定开基金,每满三年开放一次,封闭期内不办理申购与赎回业务。

偏股混合型基金,

精选具有核心竞争力的企业

东方红睿和三年定开混合基金是一只偏股混合基金,股票仓位不低于60%,其中投资于港股通标的股票占比不高于股票仓位的50%。(每个开放期开始前三个月、开放期及开放期结束后三个月的期间内,基金投资不受上述比例限制。)

从投资策略上看,该基金在中国经济增长模式转型的大背景下,寻找符合经济发展趋势的行业,积极把握由新型城镇化、人口结构调整、资源环境约束、产业升级、商业模式创新等大趋势带来的投资机会,挖掘重点行业中的优势个股,精选具有核心竞争优势的企业,分享转型期中国经济增长的成果,在控制风险的前提下,追求基金资产的长期稳健增值。

资深投研老将李竞掌舵,

三大维度精选好公司

三年定开的运作模式具有独特的优越性,搭配经验丰富、实力出众的基金经理,能更好地践行长期价值投资。

东方红睿和三年定开混合拟任基金经理李竞,复旦大学硕士毕业即加入东方红资产管理,拥有13年证券从业经验。近8年投资管理经验,2013年12月开始管理集合资管产品,2020年3月开始管理公募基金。

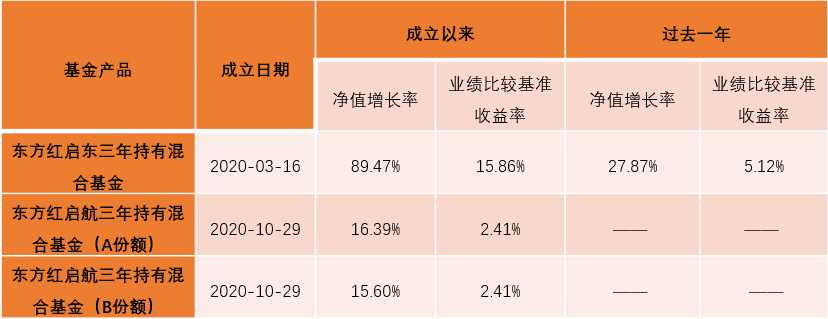

李竞管理的基金产品:(截至2021-09-30)

李竞投研经验丰富,能力圈覆盖广泛,对周期、制造、消费、新能源汽车、光伏、互联网等领域均有较深入理解。他喜欢探索和研究新事物新行业,始终保持开放包容的投资心态,注重价值成长,对新兴行业具有敏锐的观察力和细致的研究能力。

在投资管理中,李竞一直坚持价值投资理念,持之以恒地勤奋调研、寻找优秀的上市公司,追求优秀公司长期业绩增长的收益。在持有优秀的上市公司股票的同时,他还注重从组合的层面降低整体估值进行保护。

在东方红价值投资的框架基础上,李竞建立了三个主要投资原则:第一,“自下而上”立足于精选个股;第二,不追求高增长个股,重点把握大概率能实现稳定增长的好公司,重视投资回报的确定性;第三,守得住,始终在能力圈范围内投资,不随意变化风格。

在具体选股上,李竞倾向于挑选那些“幸运的行业+优秀的公司+合理的估值”兼具的企业:

一是选择发展空间较大、竞争格局成熟稳定的行业;

二是精选优秀的公司,主要是前景广阔、远超同行的细分行业龙头公司。好的公司要有优秀的管理团队、和谐的企业文化和比较完善的现代企业制度,能够明确地制定发展战略,并且高效执行,使企业具备着更长期的可持续发展能力。

三是全方位评价公司的内在价值,以较为合适的价格买入并长期持有。更看重长期增速而不是短期增速,短期的业绩不是最重要的,重要的是长期稳定可持续的增速。

东方红资产管理实力护航,

长周期封闭运作基金业绩出色

自2005年“东方红”品牌诞生开始,东方红资产管理团队始终坚持长期价值投资理念,致力于为投资者带来长期可持续回报。东方红的投研团队历经了多轮牛熊市考验,积累了深厚的投资研究实力,形成了较为完善的价值投资体系,为投资者提供了长期良好回报。

东方红资产管理多次荣获《中国证券报》、《上海证券报》和《证券时报》等媒体评选的权威奖项,获得了业内权威的高度认可。

《中国证券报》金牛奖:

2020年3月,权益投资金牛基金公司。

2019年4月,年度金牛进取奖。

《上海证券报》金基金奖:

2021年7月,金基金·TOP公司奖。

2020年7月,股票投资回报基金管理公司奖。

2019年4月,股票投资回报基金管理公司奖。

《证券时报》明星基金奖:

2021年9月,五年持续回报明星基金公司。

2020年6月,十大明星基金公司、五年持续回报明星基金公司、主动权益投资明星基金公司。

2019年3月,三年持续回报明星基金公司。

在长期封闭运作权益基金的产品数量与产品规模上,东方红资产管理一直处在行业领先,积累了丰富的经验,在提升投资者投资体验与赚钱效应、引导长期资金入市等方面起到积极作用。

东方红睿和三年定期开放

混合型证券投资基金

(A类169109,C类012439)

正在发售

(具体发售时间以发售公告为准)

注:数据来源基金2021年三季报。东方红启东三年持有混合基金自2020年3月16日成立至2020年末,净值增长率81.41%,同期业绩比较基准收益率22.71%。基金经理为李竞(2020-03-16至今)

东方红启航三年持有混合基金为大集合转型而来的公募基金,自2020年10月29日至2020年末,原大集合份额转来的A类份额净值增长率13.81%,同期业绩比较基准收益率7.84%;新设的B类份额净值增长率13.04%,同期业绩比较基准收益率7.84%。基金经理为李竞(2020-10-29至今)

风险提示:本基金募集规模上限为100亿元,超过将进行末日比例配售。本基金为定开基金,每三年开放一次,封闭期内不办理申购与赎回业务(红利再投除外)。 投资本基金可能面临:系统性与非系统性风险,流动性风险,操作风险,信用风险,技术风险,参与债券回购、股指期货、国债期货、股票期权、资产支持证券、融资业务、流通受限证券、转融通证券出借业务、存托凭证的投资风险,投资科创板股票、港股通标的股票的特有风险等。基金过往业绩不预示未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。基金有风险,投资需谨慎,请认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。本基金为混合型基金,其预期风险与收益高于债券型与货币基金,低于股票型基金。本基金经管理人评估风险等级为R3,适合风险偏好C3及以上客户,代销机构的风险评级请以代销机构为准,请投资者根据风险承受能力购买相匹配的风险等级产品。基金产品由基金公司发行与管理,销售机构不承担产品的投资、兑付和管理责任。